можно ли взять кредит если есть просрочки в других банках

Дадут ли кредит если есть кредит в другом банке

Дадут ли кредит, если есть кредит в другом банке – ведь в жизни может сложиться так, что очередной кредит потребуется раньше, чем будет выплачен имеющийся. Решений вопроса несколько, все зависит от конкретной ситуации.

Как получить новый кредит, уже имея обязательства перед другим банком – знает Brobank.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5.9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 20 000 руб. |

| Возраст | От 20 лет |

| Решение | От 2 минут |

Дадут ли кредит, если есть кредит в другом банке: что говорит закон

Закон не запрещает брать новый займ, если есть кредит в другом банке. С другой стороны, служба безопасности банка имеет право просматривать кредитные истории клиентов и делать выводы об их платежеспособности. Окончательное решение принимает ответственный сотрудник или директор филиала. То есть банки решают данный вопрос на свое усмотрение, и имеют на это полное право.

Указанные правила относятся к кредитам наличными, кредитным картам и ипотеке – в каждой ситуации последнее слово остается за банком. Потребовать выдачи кредита через суд нереально – решение будет в пользу банка.

Два потребительских кредита: когда их дадут

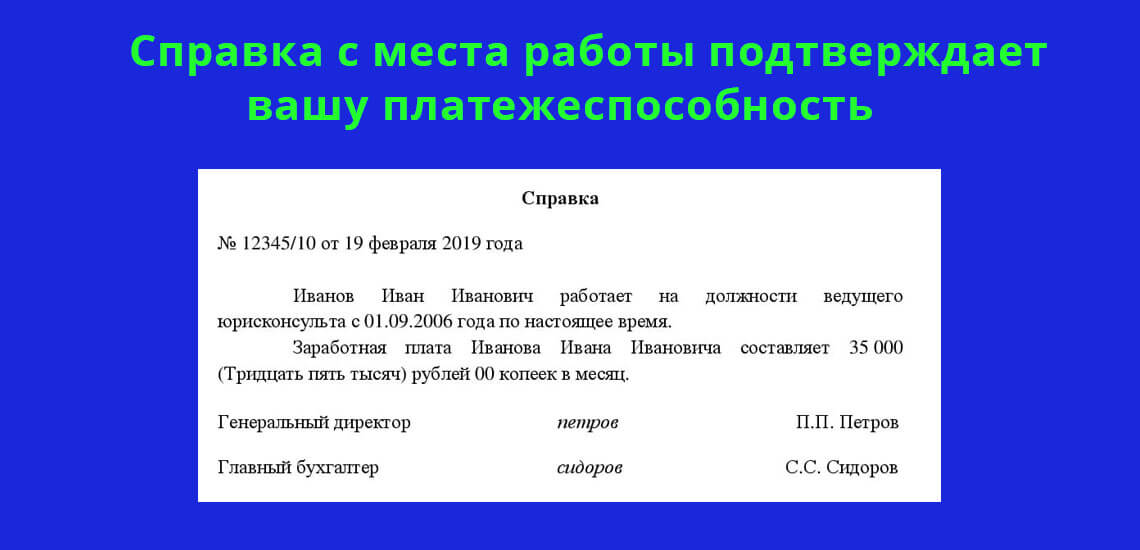

Иметь два кредита в разных банках законно, но нужно убедить сотрудников в своей платежеспособности. Лучшее доказательство – высокий доход и своевременное погашение имеющегося кредита. Оба обстоятельства подтверждаются документами.

Для подтверждения дохода требуется справка с места работы. Если их несколько, документ нужен с каждого места работы. Банк оценивает суммарное денежное довольствие клиента. Если служба безопасности считает, что заемщик в состоянии оплатить еще один кредит – он его получит.

Из банка, где уже есть кредит, потребуется справка о погашении задолженности. Если долг гасится регулярно и вовремя, то у второго банка нет оснований отказать в займе. В пользу заемщика, как правило, говорит и небольшая оставшаяся сумма выплат.

Самый удобный способ взять второй кредит – рефинансирование. Это возможность погасить кредит в одном банке за счет средств другого. Может иметь две формы:

| Макс. сумма | 3 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 7 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | От 15 мин. |

Общая сумма выплат не меняется, но могут поменяться сроки. Как следствие, изменяется ежемесячный платеж. Не все организации соглашаются на рефинансирование.

Досрочное погашение займа может по-разному повлиять на то, дадут ли кредит, если есть кредит в другом банке. Это говорит о добросовестности и платежеспособности клиента. С другой стороны, служба безопасности может оценить это как упущенную выгоду. Все зависит от конкретного банка.

Когда второй кредит точно не дадут

Служба безопасности проверяет все имеющиеся сведения о кредитах в других банках. По результатам проверки организация имеет право отказать в займе. Причины, по которым это происходит (в порядке частоты отказов):

Преодолеть отказ можно, если банк и клиент заинтересованы в том, чтобы договориться. Для каждой ситуации предусмотрены свои решения.

Долги, просрочки, закредитованность

Поводом для отказа может стать даже единственная просрочка платежа. Уровень дохода клиента в этом случае – второстепенный фактор. Решение проблемы – рефинансирование. Услуга бывает доступна при любой кредитной истории. Пересматриваются сроки и ежемесячные платежи. Итог – клиент может выплатить имеющуюся сумму без просрочек и получить второй кредит.

Рискованный способ, как взять кредит, если есть задолженность в другом банке – воспользоваться услугами кредитных брокеров. Это специалисты, которые помогают оформить документы в сложных ситуациях. Положительные стороны – кредит, скорее всего, будет получен. Отрицательные – если брокер окажется недобросовестным, его невозможно привлечь к ответственности.

Если у клиента несколько непогашенных кредитов одновременно, новый займ ему вряд ли дадут. Даже высокий доход имеет пределы, после которых клиент будет не в состоянии выплачивать все суммы сразу. Решение такой ситуации – только подождать и погасить имеющиеся кредиты.

Дадут ли кредит при низкой зарплате

Если клиент исправно платит по имеющимся счетам, это не гарантирует, что его зарплаты хватит на новый кредит. Банк может заранее сопоставить уровень дохода и размер ежемесячных выплат и решить, сможет ли заемщик выплачивать заявленную сумму. Если нет – ему откажут.

Решений в такой ситуации несколько:

Если ни один из вариантов неприемлем, то клиент не получит займ – банк заинтересован в своевременных выплатах.

Отсутствие обеспечения и недобросовестность клиента

Обеспечение (залог) требуется только для крупных сумм. Если клиент желает взять в долг большую сумму, но ему нечего оставить в залог (либо ценное имущество уже заложено), то банк откажет. Решение у такой ситуации только одно – расплатиться с имеющимися долгами, обзавестись ценным имуществом и только потом брать кредиты с обеспечением.

Если клиент недобросовестный – допускает долги, дает недостоверную информацию о доходах – кредит не одобрят. Эта ситуация не имеет решений, устраивающих заемщика. В службах безопасности крупных банков предусмотрены черные списки клиентов на такой случай.

Кредитные карты

Кредитная карта отличается от потребительского займа тем, что заявленную сумму не обязательно тратить сразу. Деньги на карте можно тратить в пределах лимита, затем возвращать, когда это удобно, и тратить снова. Информация о тратах с карты входит в кредитную историю.

| Кред. лимит | 700 000 Р |

| Проц. ставка | От 12% |

| Без процентов | До 12 мес. |

| Стоимость | От 0 руб. |

| Кэшбек | До 30% |

| Решение | 2 мин. |

Наличие кредитной карты учитывается следующим образом:

Карта может стать заменой кредиту наличными. Так предлагают поступить в ряде банков. Сумма на карте будет меньше, чем просит заемщик. Если клиент соглашается на карту, это повышает его шансы в будущем получить кредит на достойную сумму. Можно иметь несколько кредитных карт разных банков.

Ипотека

Особенность ипотеки – это кредит с обеспечением. Пока долг не выплачен, квартира считается залогом. Ее нельзя закладывать повторно, но можно брать кредиты с обеспечением под залог другого ценного имущества.

Получить кредит или карту одновременно с ипотекой можно, если платежи вносятся регулярно. Сложнее получить ипотеку при имеющемся кредите. Высока вероятность, что банк откажет. Нужно погасить имеющиеся платежи. Взять сразу две ипотеки можно – закон этого не запрещает. Но банк имеет право отказать, если не посчитает клиента достаточно платежеспособным, а вероятность такого исхода высока.

Где не стоит брать второй кредит

Мелкие банки и МФО часто демонстрируют готовность дать кредит на любых условиях. Они одобряют заявки с плохой кредитной историей, соглашаются работать с клиентами, которым отказали в других банках. Иногда платежеспособность заемщика не проверяется никаким образом. Но такие организации часто существуют за счет штрафов и судебного взыскания просрочек. То есть им выгодно, чтобы клиент не мог выплатить вовремя. Особенно это касается МФО.

Взять новый кредит, если есть еще один, можно. Это законное право гражданина. Банк может пойти навстречу клиенту, если посчитает его платежеспособным. Для добросовестного человека с хорошей кредитной историей второй займ возможен не только в теории, но и на практике.

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Уважаемый Григорий, рассмотрите возможность рефинансирования имеющейся задолженности с меньшей процентной ставкой. Если у вас нет просрочек, то рассмотрите варианты по этой ссылке.

Где взять кредит на погашение других кредитов?

Перекредитованием занимается не всякий банк: чтобы активно рефинансировать, организация должна быть крупной и надежной, способной взять на баланс кредиты с высоким риском невозврата. Со своей стороны, клиенту мало одной возможности перекредитоваться: новые условия по кредиту должны быть ощутимо выгоднее прежнего договора с банком. В статье Bankiros.ru разбирается, где лучше оформлять рефинансирование и как еще можно закрыть старый кредит.

Стоит ли брать кредит, чтобы погасить другой кредит?

Россияне предельно закредитованы: с периодичностью в несколько лет уровень их долговой нагрузки бьет рекорды. Спешно брать кредиты в такой ситуации кажется безумным, ведь это путь к очередному тупику. Но есть вариант выгодного перекредитования — это когда взамен прежней ссуды оформляется новая, но на более интересных для заемщика условиях. Что может изменить перекредитование:

Перед тем, как взять на себя новое долговое обязательство, нужно подготовиться: проанализировать условия кредитора и убедиться, что новое соглашение принесет больше выгоды, чем убытков.

Где можно взять?

Но основным способом перекредитования остается, конечно, рефинансирование. Почему так? Долги и займы плохи тем, что не всегда находится частное лицо, готовое их предоставить в нужном размере и на длительный срок. Кредитной картой можно экономить частично, но ощутимо снизить долговое бремя она не позволит. Взять новый кредит — проблематично, если на вас уже «висит» несколько долгов в банках (за это отвечает показатель закредитованности клиента). Остается рефинансирование — эта услуга лишена названных недостатков.

Выгодно ли рефинансирование?

Да, рефинансирование приносит реальную экономию, но только в одном случае — если вы успешно подобрали программу. Эксперты называют два необходимых условия:

Еще на выгодность влияет сумма кредита. Чем больше остаток задолженности, тем большую пользу принесет даже небольшая разница в проценте.

Сколько можно сэкономить?

Проиллюстрируем на примере. В 2015 году по ипотеке действовали высокие ставки — порядка 14% годовых. Предположим, что на таких условиях семья приобрела двухкомнатную квартиру, взяв в долг 2,5 млн рублей на 15 лет. Но уже к 2018 году ставки снизились — теперь ипотеку стали выдавать под 9%. Какова же возможная выгода семьи от перекредитования?

Разумеется, в случае потребкредитов речь идет о меньших суммах. Но рефинансирование однозначно выгодно, особенно когда происходят колебания на кредитном рынке. Чтобы проверить, выгодно ли рефинансирование для вашего кредита, предлагаем воспользоваться калькулятором. Все расчеты из примера мы произвели именно в нем.

Банки, выдающие кредит на погашение других кредитов

На Bankiros.ru есть полный каталог программ по рефинансированию от российских банков. Для пользователей работает фильтр: можно указать сумму к перекредитованию и срок, отметить галочкой дополнительные условия («без справок», «без поручителей», «наличными» и т.д.). После того, как фильтр заполнится, сайт подберет для вас подходящие варианты рефинансирования.

А пока для примера рассмотрим несколько кредитов на погашение кредитов других банков:

— мин. доход от 15 000 рублей в месяц;

— без справки о доходах, если сумма кредита меньше 500 000 рублей;

— от наличия/отсутствия страховки зависит процентная ставка;

— особые условия для зарплатных клиентов

— ставка от 5,5% на весь срок.;

— от наличия/отсутствия страховки зависит процентная ставка;

— бесплатное оформление банковской карты

— вместе с рефинансированием можно взять дополнительную сумму;

— рефинансируются только потребительские кредиты (до 7 шт)

— от наличия/отсутствия страховки зависит процентная ставка;

— можно рефинансировать кредитные карты

— ставка ниже, если рефинансировать кредиты Сбербанка;

— вместе с рефинансированием можно взять дополнительную сумму

Рефинансирование в Альфа-Банке

В Альфа-Банке рефинансируют кредиты суммой от 50 тыс. до 3 млн рублей. Но клиент получает средства не только на погашение кредитов других банков — одобренная сумма может быть больше. Вместе с рефинансированием клиентам выдают дополнительные средства на любые цели. И все это — без увеличения ежемесячного платежа.

Процентная ставка начинается от 6,5% годовых, но в конкретном случае зависят от:

Сильная сторона банка — быстрое обслуживание. Можно подать заявку на объединение до пяти кредитов в один, а положительное решение узнать за две минуты. Оформление рефинансирования происходит в день обращения.

Рефинансирование в банке ВТБ

ВТБ рефинансирует кредиты на сумму от 50 000 до 5 000 000 рублей. Вместе с перекредитованием можно получить на руки дополнительные деньги, а для удобного погашения банк бесплатно выпустит карту. Есть интересные опции — льготный платеж на 3 месяца и кредитные каникулы.

Процентная ставка начинается от 5% годовых, но в конкретном случае зависит от:

Соответственно, самый выгодный процент получат зарплатные клиенты, которые оформили страховку при рефинансировании крупного кредита – от 1 000 000 рублей. Кстати, если вы уже обслуживаетесь в ВТБ, не нужно собирать пакет документов. Остальным заявителям придется подтвердить занятость и доход.

Как оформить рефинансирование?

В целом, рефинансирование мало чем отличается от обычного кредитования: сотрудники банка проверяют платежеспособность заемщика, соотносят степень риска с ожидаемой финансовой выгодой. Если вопросов не возникает, заключают новый договор.

Со стороны клиента процедура рефинансирования происходит в несколько этапов:

Если кредит был обременен залогом, то процедура усложняется: кроме шагов описанных выше, нужно перерегистрировать предмет залога (недвижимость или авто).

Поиск кредита

Если плохая кредитная история?

Часто в описаниях к программам рефинансирования можно увидеть требование: никаких просрочек по действующим кредитам. И действительно, для большинства банков незакрытая задолженность — стоп-сигнал при рассмотрении заявки. Но на практике к каждому клиенту подходят индивидуально: например, даже должникам могут предложить рефинансирование (правда, на не самых выгодных условиях).

Если ваше кредитное прошлое неидеально, попробуйте повысить свои шансы одним из способов:

Стоит быть готовым, что просрочками вам откажут в рефинансировании. Если денег нет даже на покрытие текущих долгов, обратитесь в свой банк за реструктуризацией или кредитными каникулами.

Обращение в МФО

Микрофинансирование — это крайняя мера для погашения кредита. Иди на нее стоит, только если свой банк отказался реструктурировать долг, а сторонние организации отклонили заявки на рефинансирование. Дело в том, что в МФО взимаются высокие проценты — гораздо выше банковских, и начисляются они посуточно. Поэтому, обратившись за микрозаймом, вы существенно переплатите.

Кредит, если есть просрочки

Оформить заявку и получить ответ из банка всего за 5 минут →

Оформить заявку и получить ответ из банка всего за 5 минут →

Сейчас все больше клиентов задаются вопросом, в каком банке дадут кредит, если есть просрочки. Ведь, как известно, даже небольшой просроченный платеж может привести к ухудшению вашей кредитной истории, а с испорченной КИ получить одобрение в займе практически невозможно.

Почему приходят отказы от банков?

Зададим вопрос наоборот, в каком банке не получить кредит с просрочками? Дело в том, что абсолютно все данные о заемщиках попадают в Бюро Кредитных Историй, к которым имеется доступ большинство банковских компаний нашей страны. Если вы допускали просрочки, у вас есть неоплаченные долги, штрафы, судебные разбирательства – это все будет отображено в вашем досье.

Лучшие предложения по микрозаймам:

| Банк | % и лимиты | Заявка |

| ЕКапуста самый популярный | до 30 000 руб 0% первый займ | Подать заявку |

| Займер самый лояльный | до 35 000 руб 0% первый займ/0.42% в день | Подать заявку |

| WebBankir стоит тоже попробовать | до 30 000 руб 0% первый займ | Подать заявку |

| Лайм Займ очень быстро | до 70 000 руб 0% первый займ до 20 000 руб | Подать заявку |

| Езаем тоже быстро | до 30 000 руб 0% первый займ 15 000 руб | Подать заявку |

| Турбозайм выдают всем, но под 1% | до 50000 руб 1% в день | Подать заявку |

Список всех МФО, выдающих первые займы под 0% →

Вы также можете сами проверить его, причем абсолютно бесплатно, инструкция дана здесь. Ниже представлена табличка с перечнем тех бюро, в которые нужно посылать свой запрос:

Когда вы заполняете заявку на получение кредита, банк обязательно вас проверяет, такая процедура называется скоринг. И если он видит в отчете информацию о просрочках, то банк понимает, что перед ним ненадежный клиент, который и ему может возвращать долги позже срока или вовсе не платит.

Итог очевиден – получение отказа, потому что банку невыгодно с вами работать. Но есть несколько способов решения этого вопроса.

Что делать, если есть просрочка?

Итак, если вы допустили небольшую задолженность, т.е. она открытая (непогашенная) и длится она не более 1 месяца, то в этом случае ситуация еще не так страшна, как кажется. Вы можете обратиться в отделение своего банка, где вы оформляли договор и написать заявление на реструктуризацию. Как это сделать – рассказываем здесь.

Что это вам дает? Вы сможете отсрочить внесение следующих платежей, снизить % или же уменьшить взнос путем увеличения срока возврата. Как правило, если заемщик сам идет на контакт с компанией и не отказывается от своих обязательств, ему дают возможность перекредитоваться.

Помните, что реструктуризация – это услуга, которую банк может одобрить или нет. Он не обязан предоставлять её вам, и обязать его это сделать можно только при обращении в суд.

Пять способов взять кредит, если уже есть кредиты с просрочками

Если вышло так, что у вас возникли временные трудности, из-за которых вы не успели внести платежи по кредиту в срок и в полном объеме, из-за чего пошла просрочка, то рассчитывать на новый кредит будет достаточно трудно. Вы уже будете являться ненадежным клиентом, с которым мало кто захочет работать.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Вы можете оформить кредит наличными прямо сейчас, просто выберите банк:

Новый заём вам не одобрят из-за того, что у вас закредитованнность. Рефинансирование не одобрят потому, что у вас есть просрочки, а такая услуга доступна только людям с положительной КИ.

Что же делать? Вот доступные варианты для заемщиков:

Возможно, вас поддержат и в других компаниях, особенно если вам нужна маленькая сумма, есть постоянные доходы и поручители. Если ваша КИ испорчена значительно, но у вас есть в собственности недвижимость или автотранспортное средство, то под их залог можно будет получить значительную сумму.

Можно ли получить с просроченными кредитами ипотеку или автокредит?

Очень часто случаются такие ситуации, когда люди по молодости набирали кредиты или микрозаймы и не оплачивали их. Суммы были сравнительно небольшими, поэтому со временем они либо выплачивались с задержками, либо про них забывали вовсе.

Затем, когда появляются семьи, дети, встает вопрос о приобретении машины и жилья. И вот здесь-то всплывают старые просроченные долги, из-за которых в банках вам будет приходить отказ. Причем отказывать будут даже в том случае, если у вас КИ хорошая, а у супруга – плохая, потому что он идет созаемщиком.

В данной ситуации нужно заранее заниматься улучшением вашей репутации. В кредитной истории нельзя что-то стереть, удалить, отредактировать, как это уверяют мошенники. Можно лишь брать новые кредиты, чтобы в КИ появлялись новые записи, которые вам положительно характеризуют.

Брать их можно в МФО или в торговых центров для совершения покупок в кредит. Также можно оформить программу “Кредитный доктор” от Совкомбанка. И только после того, как вы улучшите свою КИ, можно начинать пробовать подавать заявки на крупные суммы в банках.

Что делать, если все банки отказывают?

Кроме того, с большой вероятностью вам одобрят займ в микрофинансовых организациях, сокращенно МФО. Это небольшие частные компании, которые предлагают небольшие суммы на короткий срок (не более 1 месяц на возврат средств, можно продлить за определенную плату).

Возможно, эти статьи также будут вам интересны:

Выдают деньги практически всем, не спрашивая справок и не проверяя репутацию заемщика. Из условий – наличие гражданства России, возраст от 18 года, трудоустройство, наличие нескольких контактных телефонов.

Это может быть фирма Народная Казна, Деньга, Кубышка и др. Переплата будет значительной, зато в МФО не смотрят на репутацию. Проценты достаточно высокие – от 0,5 до 2% в день, прочесть о них можно здесь.

Получить денежные средства можно любым удобным для вас способом – наличными в офисе или на дому, на электронный кошелек, банковский счет и т.д. Большинство заемщиков выбирают получение микрозайма на карточку в режиме онлайн, это наиболее популярный вариант.

Есть некоторые микрофинансовые организации, которые привлекают новых клиентов тем, что первый займ выдают бесплатно, т.е. под 0%. Вы можете воспользоваться таким предложением, когда деньги нужны срочно:

| Наименование МФО | Сумма, рубли | Срок, дни |

| Kviku | До 100.000 | 365 |

| Platiza | До 30.000 | 30 |

| Смс-Финанс | До 30.000 | 30 |

| Монеза | До 30.000 | 30 |

| Екапуста | До 30.000 | 21 |

| Веббанкир | До 15.000 | 30 |

| ЕЗаем | До 15.000 | 10 |

| КредитПлюс | До 15.000 | 30 |

| ДоброЗайм | До 7000 | 7 |

О чем стоит помнить

Чего мы точно не советуем вам делать – это обращаться в различные сомнительные компании, которые развешивают свои объявления о помощи в получении кредита со 100%-ой гарантией. Её вам дать не сможет никто, т.к. каждое обращение человека в банк или МФО рассматривается индивидуально, и решение предсказать нельзя.

Все, чем вам помогут подобные люди или фирмы – это просто разошлют онлайн-заявки от вашего имени по десяткам банкам. И если придут отказы, то это еще больше усугубит вашу ситуацию, а деньги за услугу отдавать придется, пусть даже и безрезультативную.

Лучше самим найти решение, реструктурировав задолженность или же подыскать лояльного кредита, предложенного в нашей статье. Надо помнить о том, что никто не должен решать ваши проблемы, и если везде идет отказ, нужно решать её самостоятельно – закрывать долги своими силами, идти в суд, просить отсрочку или проведение банкротства.

Еще раз подчеркнем, что при наличии длительных открытых просрочек ни один банк вам не даст добро по заявке, необходимо, сначала, закрыть все задолженности, исправить свою КИ, подготовить документы, подтверждающие вашу платежеспособность, и только затем идти в банки