что такое сделка тест

Тест «Сделка и представительство»

тест «Сделка и представительство» 11 класс Право

Просмотр содержимого документа

«Тест «Сделка и представительство»»

Тест «Сделки и представительство»

1. Действия субъектов гражданских правоотношений, направленные на установление, изменение или прекращение гражданских прав, признаются:

2. Сделки могут быть:

а) только двусторонними и многосторонними

б) только односторонними и двусторонними

в) односторонними, двусторонними и многосторонними

г) только односторонними и многосторонними

3. Для совершения односторонней сделки необходимо и достаточно:

а) выражение воли одной стороны и предварительное согласие другой

б) выражение воли одной стороны

в) выражение воли одной стороны при условии, что вторая сторона впоследствии одобрит её

г) согласие двух сторон

4. Для совершения двусторонней сделки необходимо:

а) выражение воли одной стороны в интересах другой

б) выражение согласованной воли двух сторон

в) выражение воли одной стороны и предварительного согласия другой

г) выражение воли третьей стороны для совершения сделки между двумя другими сторонами

5. Государственной регистрации подлежат сделки:

а) юридического лица с гражданином

б) юридических лиц между собой

в) индивидуального предпринимателя с гражданином

г) с недвижимым имуществом

6. К последствиям признания сделки недействительной относится:

а) обязанность виновной стороны извиниться перед потерпевшей стороной

б) взыскание штрафа с виновной стороны в пользу потерпевшей стороны

в) обязанность каждой из сторон возвратить другой стороне все, полученное по сделке

г) лишение виновной стороны прав, вытекающих из сделки

7. Совершение одним лицом в силу имеющегося у него полномочия от имени и в интересах другого лица сделок и иных юридических действий относится к понятию:

в) комиссионное поручение

г) доверительное управление

8. Может ли представитель совершать сделки от имени представляемого в отношении лично себя?

а) может с последующим уведомлением представляемого

б) может только с согласия представляемого

9. Срок действия доверенности:

а) не может превышать трёх лет

б) не может превышать одного года

в) определяется лицом, её выдавшим

10. Письменное уполномочие, выдаваемое одним лицом другому, для представительства перед третьими лицами называется:

г) товарная накладная

11. Действие доверенности прекращается вследствие:

а) смены руководителя юридического лица, выдавшего доверенность

б) истечения срока действия доверенности, выданной в порядке передоверия

в) истечения срока доверенности

г) болезни лица, которое выдало доверенность

Ответы: 1 — а; 2 — в; 3 — б; 4 — б; 5 — г; 6 — в; 7 — б; 8 — г; 9 — в; 10 — в; 11 — в.

Тест по теме Сделки

Тест по теме: «Сделки»

1. Какое высказывание относительно нотариальной формы сделки соответствует Гражданскому Кодексу?

нотариальное удостоверение сделок обязательно, если эта сделка с недвижимым имуществом;

нотариальное удостоверение сделок обязательно в случаях, предусмотренных соглашением сторон, хотя бы по закону для сделок данного вида эта форма не требовалась;

нотариальное удостоверение сделок обязательно, в случаях, когда одной стороной в сделке является физическое лицо

2. Каковы правовые последствия сделки, совершенной под влиянием стечения тяжелых обстоятельств?

сделка недействительна. Она ничтожна;

сделка недействительна. Она оспорима;

сделка действительна, но стороны не имеют права использовать свидетельские показания;

3. Какое утверждение об устной форме сделки соответствует требованиям Гражданского Кодекса?

сделка граждан между собой на сумму более 10 МРОТ может быть совершена устно;

сделки во исполнение договора, заключенного в письменной форме, могут по соглашению сторон совершаться устно, если это не противоречит закону, иным правовым актам и договору;

сделки между физическими и юридическими лицами могут совершаться устно, если иное не предусмотрено законом или соглашением сторон.

4. Каковы правовые последствия сделки, совершенной под влиянием злонамеренного соглашения представителей одной стороны с представителями другой стороны?

сделка действительна, но стороны не имеют права использовать свидетельские показания;

сделка недействительна. Она оспорима;

сделка недействительна. Она ничтожна;

5. Сделки могут быть:

только двусторонними и многосторонними;

односторонними, двусторонними и многосторонними ;

только односторонними и двусторонними;

только односторонними и многосторонними.

6. Письменное уполномочие, выдаваемое одним лицом другому, для представительства перед третьими лицами называется:

7. Действия субъектов гражданских правоотношений, направленных на установление, изменение или прекращение гражданских прав признаются:

8. Сделка, совершенная с целью прикрыть другую сделку называется:

противной основам правопорядка;

противной основам нравственности;

9. Основания для признания сделки недействительной указаны в:

Сдаем тестирование «неквалов» с Банки.ру. Серия 8. Акции, не включенные в котировальные списки

Проверка знаний, актуальная для тех, кто хотел бы купить российские акции третьего эшелона.

Что такое котировальный список?

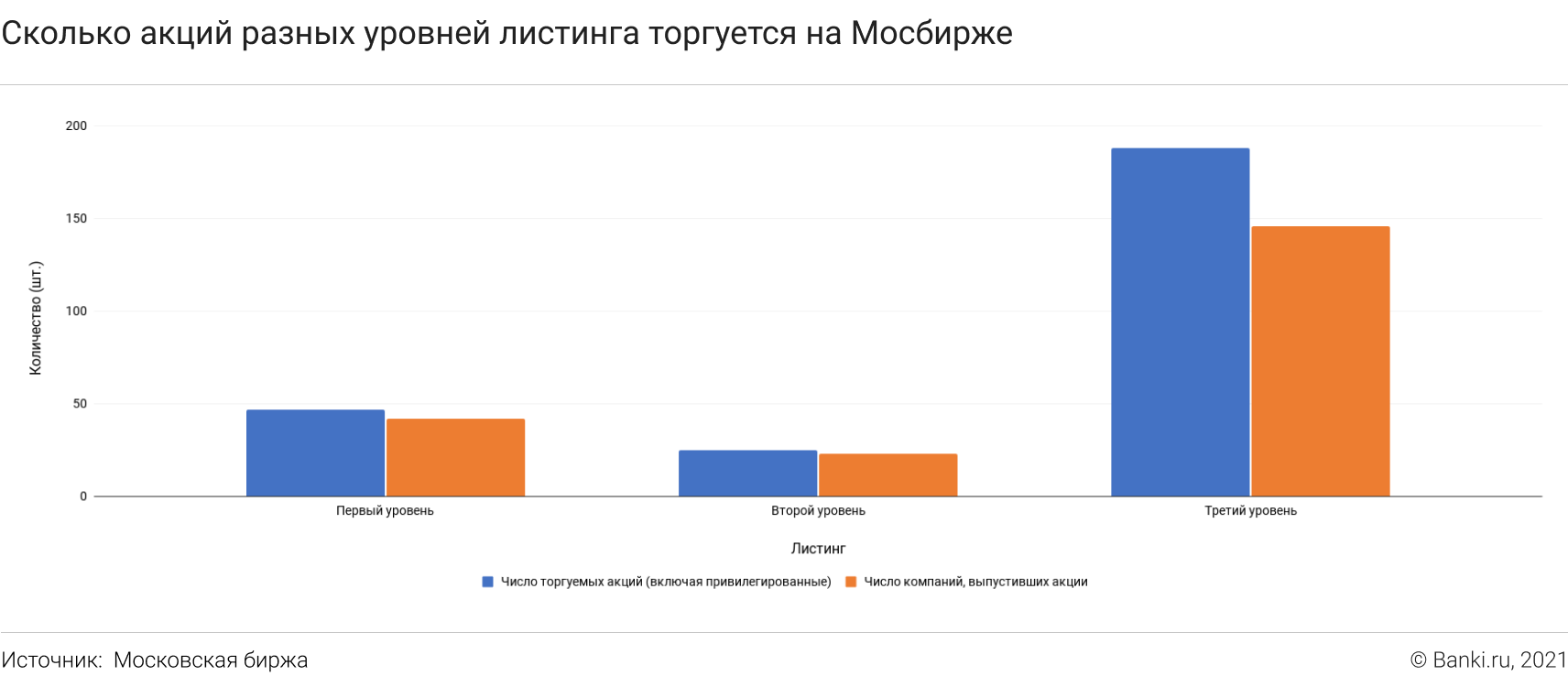

Мосбиржа, как и большинство других торговых площадок мира, для удобства делит акции на несколько уровней листинга, то есть допуска к торгам. Первый включает в себя самые надежные ценные бумаги, во втором находятся крепкие середнячки (кандидаты на попадание в верхний список), а третий — это что-то вроде начального уровня для акций, еще не прошедших проверку временем и представивших фондовой площадке необходимый минимум информации о себе.

Как нетрудно догадаться, акции первых двух уровней котируются, то есть торгуются, на бирже лучше всего. Поэтому их включают в единый, или так называемый котировальный, список. Все остальные относятся к третьему уровню листинга, или, как говорят инвесторы и трейдеры, к третьему эшелону.

Попадание в тот или иной список зависит от соблюдения ряда условий, самые важные из которых — это доля акций компании в свободном обращении, а также средний объем обращения их на бирже. Раз в месяц списки обновляются. Актуальный перечень всех трех уровней листинга можно увидеть на этой странице.

Какие акции не включены в котировальные списки?

Строго говоря, за пределами котировального списка находится не только третий эшелон, но вообще все прочие акции, в том числе внебиржевого рынка.

Некоторые брокеры упоминают об этом в предисловии к тестам. Вероятно, имея в виду, что со временем список ценных бумаг, доступных «неквалам», может быть расширен.

Пока что (на ноябрь 2021 года) для инвесторов без статуса «квалифицированный» внебиржевой рынок остается закрытым, даже если они сдадут тест. Но как минимум откроется тот самый третий уровень листинга, в который, к слову, входит большинство российских биржевых акций.

Несмотря на низкое положение в листинге, компании с такими акциями не обязательно мелкие, молодые или никому не известные. Например, в третьем эшелоне находятся «Башнефть», одна из крупнейших компаний страны, а также банк «Уралсиб», один из крупных в России.

Что будет в тесте?

Будут стандартные семь вопросов, из которых первые три не оцениваются, а вот на следующие четыре нужно ответить правильно, причем на все. Варианты ответов могут быть перемешаны у разных брокеров, но правильный ответ один на все.

Мы разберем каждый из четырех вопросов по отдельности с примерами. Однако для успешного прохождения в принципе важно понимать всего два базовых термина: ликвидность и волатильность. На всякий случай напомним, чтобы не запутаться.

Вопросы и ответы с пояснениями

Вопрос 1. Вы получили убытки от совершения сделок с акциями. Возместят ли вам ваши убытки?

— Да, убыток в пределах 1,4 млн должен быть возмещен брокером.

— Да, но только в случае банкротства контрагента.

— Нет, не возместят (правильный ответ).

Пояснение. Это относится не только к третьему эшелону, но и вообще к любой акции. Что бы ни случилось с компанией (например, ее стоимость резко упала на бирже или она вообще обанкротилась), никто и ничего не обязан вам возмещать. Быть акционером значит быть совладельцем компании со всеми вытекающими отсюда проблемами.

Вопрос 2. Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

— В любой рабочий день, определенный самим инвестором.

— В любой рабочий день, поскольку если не будет желающих купить акции на рынке, то их обязан выкупить эмитент.

— Точная дата не может быть определена (правильный ответ).

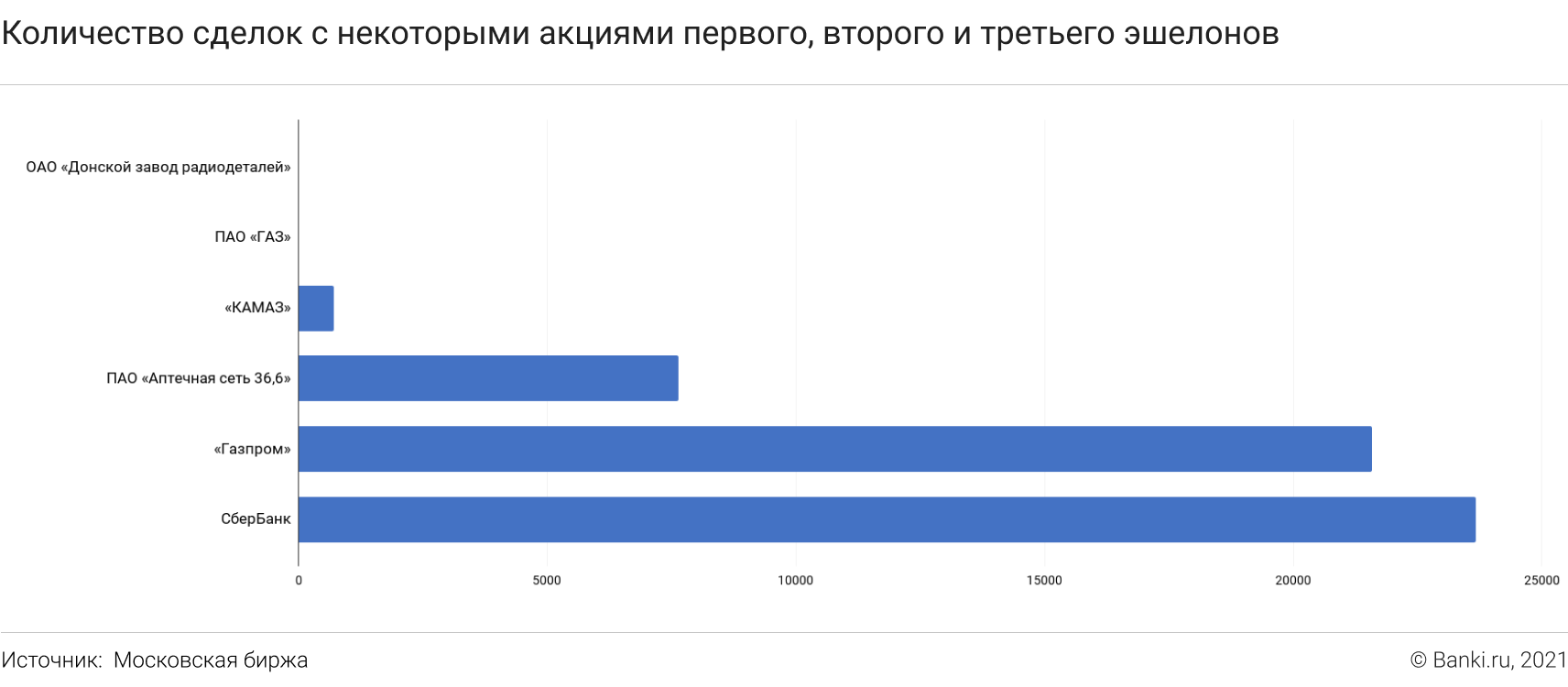

Пояснение. Последний ответ — самый расплывчатый, но и самый корректный. Как правило, в будний день можно купить и продать любую акцию. Проблем с одной-единственной бумагой практически никогда не возникает — в отличие от облигаций, которые могут не находить встречной заявки неделями и месяцами.

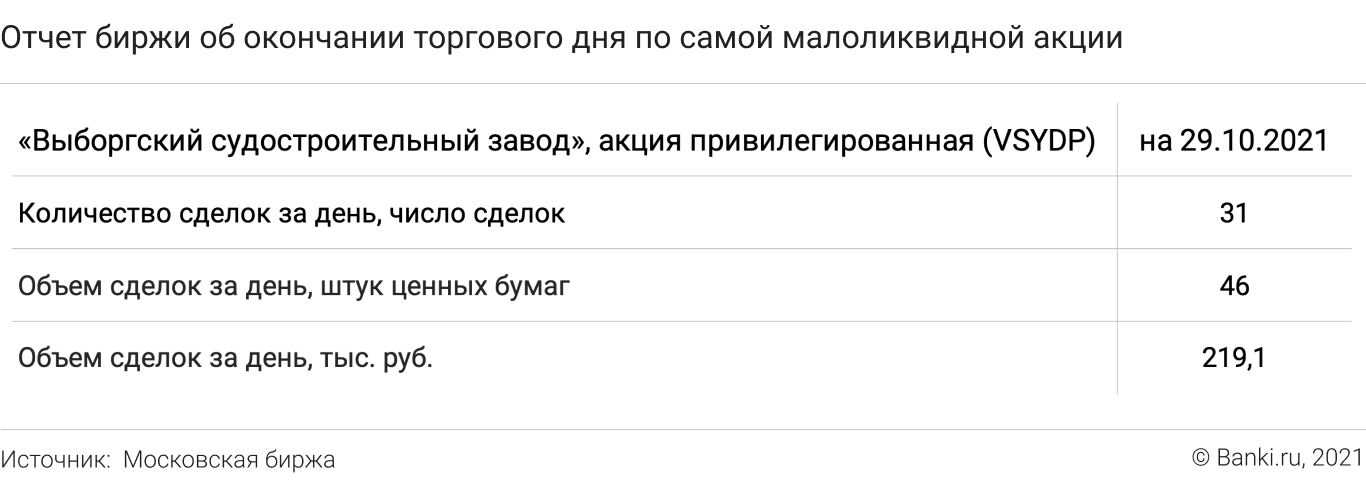

Однако с крупными суммами могут быть проблемы, и это надо учитывать. Если взять акции с самым низким объемом сделок, например «Выборгский судостроительный завод» (на картинке выше), то за сутки может быть куплено и продано всего несколько десятков акций — по 5—10 штук на каждого инвестора.

Вопрос 3. Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки.

— Как правило, цены на акции, не включенные в котировальные списки, менее волатильны (изменчивы) и количество сделок с такими акциями в течение дня больше.

— Как правило, цены на акции, не включенные в котировальные списки, менее волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше.

— Количество сделок с акциями, не включенными в котировальные списки, в течение дня, как правило, меньше.

— Цены на акции, не включенные в котировальные списки, как правило, менее волатильны (изменчивы).

— Как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше (правильный ответ).

Пояснение. Правильный ответ сводится к комбинации двух худших характеристик: такие акции торгуются с меньшим объемом сделок, и они более изменчивы. Это можно продемонстрировать на примере почти любой компании из третьего эшелона.

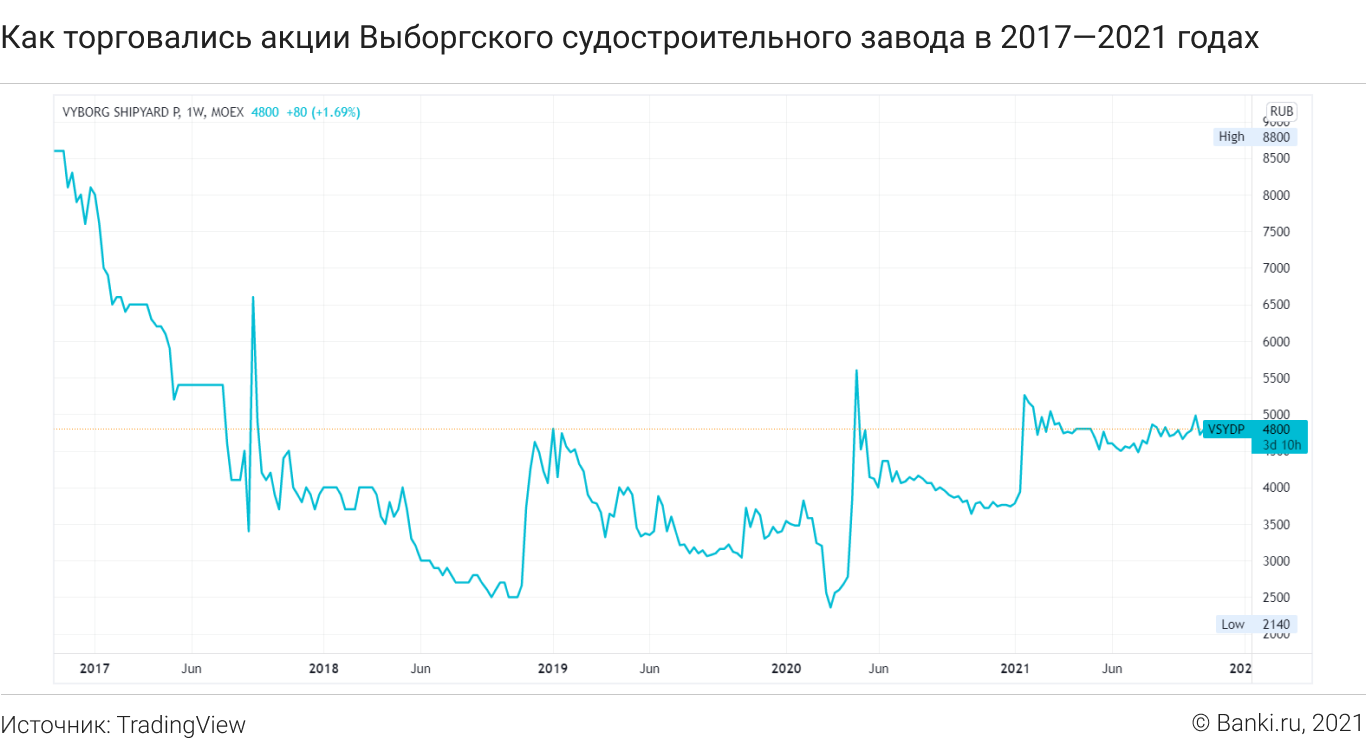

А это график упомянутого выше Выборгского судостроительного завода, у которого самый низкий объем сделок в третьем эшелоне. Если брать последние пять лет, можно сделать такой вывод: всего за два месяца акция может вырасти более чем на 100%, но при этом за год-полтора она способна упасть на 75%. Это чудовищная волатильность по сравнению с «голубыми фишками».

Вопрос 4. Выберите верное утверждение.

— Акция, не включенная в котировальный список биржи, как правило, стоит дешевле, чем акция, включенная в котировальный список.

— Как правило, акция, не включенная в котировальный список биржи, менее ликвидна, чем акция, включенная в котировальный список, и эмитент не обязан выплачивать дивиденды по таким акциям.

— Акция, не включенная в котировальный список биржи, как правило, менее ликвидна, чем акция, включенная в котировальный список (правильный ответ).

— Ни один ответ не является верным.

Пояснение. В данном вопросе обыгрывается все та же негативная характеристика акций третьего эшелона — низкая ликвидность. Из предыдущих примеров мы уже знаем, что это так и есть. Низкая цена или дивиденды тут ни при чем: акции могут быть относительно дорогими, и по ним могут платить дивиденды, если они не из котировального списка. И наоборот, кстати, тоже: некоторые «голубые фишки» могут стоить копейки (ВТБ, ТГК-1), или по ним вообще не платят дивидендов («Яндекс»).

В следующей серии

Мы продолжаем выполнять взятые на себя обязательства и на следующей неделе разберем очередную главу теста об облигациях со структурным доходом.

Сдаем тестирование «неквалов» с Банки.ру. Серия 3. Сделки РЕПО

Эта тема для продвинутых инвесторов. Тем, кому мало купить ценную бумагу — они хотят выжать из нее максимум.

Новая шпаргалка из нашего цикла для подготовки неквалифицированных инвесторов к обязательному тесту от ЦБ. Ранее мы уже публиковали ответы по ВДО (высокодоходным облигациям), а также по теме «Опционы, фьючерсы и другие производные».

Что будет в тесте по РЕПО?

Как и во всех других темах из этой серии тестов, инвестор, пожелавший открыть для себя рынок РЕПО, должен будет ответить на семь вопросов, три из которых не идут в зачет. Сначала спросят, есть ли у вас знания о договорах РЕПО, как давно вы ими пользуетесь и сколько заключили до настоящего момента. Можно ответить отрицательно на все: «не знаю», «не заключал», «ни одной сделки». На оценку это не повлияет.

Далее идут четыре вопроса на знание предмета, и вот на них-то надо ответить правильно. Варианты ответов, как и во всех аналогичных тестах от Центробанка, подбираются случайным образом. Однако сами вопросы о сделках РЕПО настолько закрытые, что на них существует один-единственный правильный ответ. И не важно, как именно он будет сформулирован.

Вопросы теста и правильные ответы

Чтобы ответить на все вопросы, достаточно знать определение, которое приведено выше, и иметь в виду пару разъяснений по поводу механизма совершения таких сделок, которые мы разберем ниже.

Вопрос 1. Если вы продали ценную бумагу по первой части договора РЕПО, по второй части такого договора РЕПО вы:

— будете покупать такую же ценную бумагу (правильный вариант);

— будете продавать другую ценную бумагу;

— получите за такую ценную бумагу денежные средства;

— только уплатите доход по ценной бумаге, которая продана по договору РЕПО.

Вопрос 2. Переоценка по договору РЕПО…

— может проводиться в целях снижения риска неисполнения обязательств по второй части договора РЕПО (правильный ответ);

— может проводиться в целях снижения риска дефолта эмитента;

— проводится только при заключении договоров РЕПО с акциями;

— ни один из ответов не является правильным.

Вопрос 3. Вы являетесь покупателем по первой части договора РЕПО. По ценным бумагам, которые вы получили по договору РЕПО, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае вы обязаны передать сумму такого дохода продавцу по договору РЕПО?

— Только если вы фактически получили такой доход.

— В любом случае, даже если вы этот доход фактически не получили (правильный ответ).

— Вы обязаны передать такой доход продавцу по договору РЕПО только в случае, если это предусмотрено условиями договора РЕПО.

— Вы не обязаны передавать продавцу по договору РЕПО такой доход, если это предусмотрено условиями договора РЕПО.

Вопрос 4. Продавец передал в собственность покупателя ценные бумаги по договору РЕПО (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора РЕПО, для продавца может реализоваться:

— при неисполнении покупателем своих обязательств по договору РЕПО, а также при погашении ценных бумаг (правильный ответ);

— при увеличении цены ценных бумаг, переданных покупателю по договору РЕПО, на дату исполнения второй части договора РЕПО;

— только в случае, если покупатель не предоставил обеспечение продавцу;

— в данном случае риска нет, поскольку согласно требованиям Банка России покупатель обязан компенсировать стоимость ценных бумаг в двойном размере в валюте Российской Федерации.

Пояснения и комментарии

По вопросу 1. Если вы продали ценную бумагу по первой части договора РЕПО, по второй части такого договора РЕПО вы имеете гарантированное право (а также строго обязаны) купить ее обратно по заранее оговоренной цене. Примерно таков вариант правильного ответа. В этом вся суть сделки: вы как продавец берете взаймы под залог своих ценных бумаг, например, чтобы купить другие ценные бумаги, пока на них хорошая цена. А пополнить счет вы сможете только через несколько дней. Разницу между ценой обратного выкупа и ценой первой сделки ваш кредитор положит себе в карман. Чаще всего такие сделки происходят между брокером и клиентом.

Например, у вас есть паи фонда, которые недавно упали на 3%. Вы хотели бы докупить еще, но уже через несколько дней они могут отрасти обратно, а зарплата будет только через неделю. Вы можете купить их взаймы по тарифам брокера (по правилам маржинальной торговли), то есть взять у брокера кредит. Это обойдется вам в 16% годовых. А можете заложить паи, которые у вас уже есть, по ставке около 7% годовых. При сумме вложений 100 тыс. экономия в сутки — около 25 рублей.

Сводная информация по счету клиента. Завершенные в отчетном периоде сделки РЕПО

| Инструмент | Дата заключения | Дата исполнения, факт | Куплено, шт. | Продано, шт. | Валюта цены | Цена сделки(% для облигаций) | Курсдля расчетов | Валютарасчетов | Объем сделкив валюте расчетов | Комментарий |

| FXUS ETF | 15.09.2021 | 15.09.2021 | 1 | RUB | 5989,00 | 1 | RUB | 5989,00 | 1-ая часть | |

| FXUS ETF | 15.09.2021 | 16.09.2021 | 1 | RUB | 5989,00 | 1 | RUB | 5991,63 | 2-ая часть |

Актуальные ставки на рынке РЕПО с ОФЗ и акциями «Газпрома» на срок один день

| Инструмент | Последняя ставка, % годовых | В расчете на один день, % | Объем сделок, руб. |

| ОФЗ 26233 | 5,75 | 0,016 | 36 008 065 253 |

| ОФЗ 26230 | 6,85 | 0,019 | 21 382 942 725 |

| ОФЗ 26228 | 6,80 | 0,019 | 20 935 897 741 |

| ОФЗ 26235 | 6,50 | 0,018 | 14 493 708 545 |

| ОФЗ 29006 | 6,50 | 0,018 | 14 043 438 342 |

| ГАЗПРОМ ао | 6,55 | 0,018 | 13 742 692 006 |

| ОФЗ 26236 | 6,65 | 0,018 | 11 140 022 490 |

| ОФЗ 29008 | 6,75 | 0,018 | 11 104 102 909 |

| ОФЗ 26224 | 6,85 | 0,019 | 10 784 912 462 |

| ОФЗ 52002 | 6,70 | 0,018 | 10 743 436 919 |

Источник: Московская биржа

По вопросу 2. Ценные бумаги, которые находятся в залоге, могут сильно поменяться в цене, пока еще не завершена вторая часть сделки. Для того чтобы сбалансировать интересы продавца-заемщика и покупателя-кредитора, существуют стандартизированные правила доплаты в пользу друг друга. Если залог подешевел, продавец-заемщик вносит дополнительные бумаги, если подорожал — покупатель-кредитор вносит деньги. Куда вносит — зависит от того, кто торгует. Частный инвестор должен пополнить свой брокерский счет — его баланс не должен опускаться ниже определенного уровня. Этот уровень зависит от бумаг, которые продает (фактически закладывает) инвестор.

По вопросу 3. Если коротко, то ответ — в любом случае. Несмотря на фактическую продажу ценных бумаг, в сделках РЕПО действует принцип сохранения всех прав за их первоначальным владельцем (то есть продавцом-заемщиком). Реального отчуждения бумаг не происходит. Пока длится сделка РЕПО, право голоса на собраниях акционеров, на дивиденды и купоны остается за продавцом. Налоги с них тоже платит он.

Сдаем тестирование «неквалов» с Банки.ру. Серия 4. Маржинальная торговля

Этот билет теста обещает быть популярным: маржинальная торговля позволяет быстро заработать при небольшом капитале.

Также с маржинальной торговлей связаны такие шикарные профессиональные термины, как «плечо», «медведи», «шорт» и т. д. Наконец, механизм кажется простым на вид: покупай дешево взаймы, продавай дорого вовремя.

Ранее мы рассказали о темах по ВДО (высокодоходным облигациям), «Опционы, фьючерсы и другие производные», а также о сделках РЕПО.

Впрочем, нередко оказывается, что даже не первый месяц работающие на бирже игроки внезапно удивляются достигнутым результатам — и часто это удивление неприятное.

Вопросы в тесте

Итак, вот перед нами примерный набор вопросов — как мы уже писали, детали могут меняться, но в целом они будут именно об этом.

1. Маржинальная торговля — это:

— торговля с использованием заемных средств брокера (правильный ответ);

— высокодоходная торговля;

— торговля производными финансовыми инструментами;

— заключение договора займа.

2. Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

— Должна взиматься всегда согласно действующему законодательству.

— Может, если это предусмотрено договором с брокером (правильный ответ).

— Может в любом случае.

— Может, но не более 0,1 ключевой ставки Банка России.

3. Если вы при инвестировании используете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

— больше, чем при торговле только на собственные средства (правильный ответ);

— может быть как аналогичен размеру при торговле только на собственные средства, так и не зависеть от того, совершаете ли вы маржинальные/необеспеченные сделки;

— может быть как больше, чем при торговле на собственные средства, так и не зависеть от того, совершаете ли вы маржинальные/необеспеченные сделки;

— ниже, чем при торговле только на собственные средства.

4. Может ли брокер принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных/необеспеченных сделок?

— Да, в любой момент времени по усмотрению брокера.

— Нет, только клиент управляет закрытием позиции.

— Да, в случае недостаточности обеспечения по маржинальной/необеспеченной позиции (правильный ответ).

— При предъявлении соответствующего требования со стороны Банка России.

Пояснения и комментарии

По вопросу 1. Маржинальная торговля — это возможность совершать сделки с активом, не покупая сам актив. Формально это выглядит так: брокер предоставляет клиенту инструмент — товар, акцию или валюту — в кредит. После чего в выбранный клиентом момент инструмент возвращается. Поскольку фактической поставки не происходит, клиент просто получает — или оплачивает — разницу между ценой инструмента на момент начала сделки и на момент ее завершения.

Ключевое отличие маржинальной торговли — плечо. То есть возможность получить кредит гораздо больше, чем вносится средств для его обеспечения. Размер такого обеспечения и называется маржой. Так клиент может резко увеличить объем торговли и, соответственно, доходы. Размер маржи устанавливает брокер. Она может отличаться в зависимости от вида актива.

Например, если инвестор на 1 000 рублей купил десять акций по 100 рублей и их цена за день выросла до 101 рубля, его доход составит 10 рублей, или 1% (делим доход 10 рублей на вложенный капитал 1 000 рублей). По рыночным меркам это уже неплохо, но так зарабатывать долго и скучно — или же надо инвестировать миллионы. В то же время, если инвестор торгует с 10-кратным плечом, он сможет, внеся в обеспечение те же 1 000 рублей, «купить» целых 100 акций и заработать на аналогичном движении сразу 100 рублей (доходность уже 10% — почувствуйте разницу).

Сделки, в ходе которых инвестор ставит на рост актива, традиционно называются «длинными», или «лонг». Есть также обратный вариант — «короткие» сделки, или «шорт». В ходе них инвестор продает на рынке актив с тем, чтобы со временем выкупить обратно. Если цена актива падает, то инвестор забирает разницу себе. И точно так же здесь можно в несколько раз увеличить свой заработок за счет полученного от брокера плеча. Игроков, ставящих на рост, называют «быками», а ставящих на понижение — «медведями».

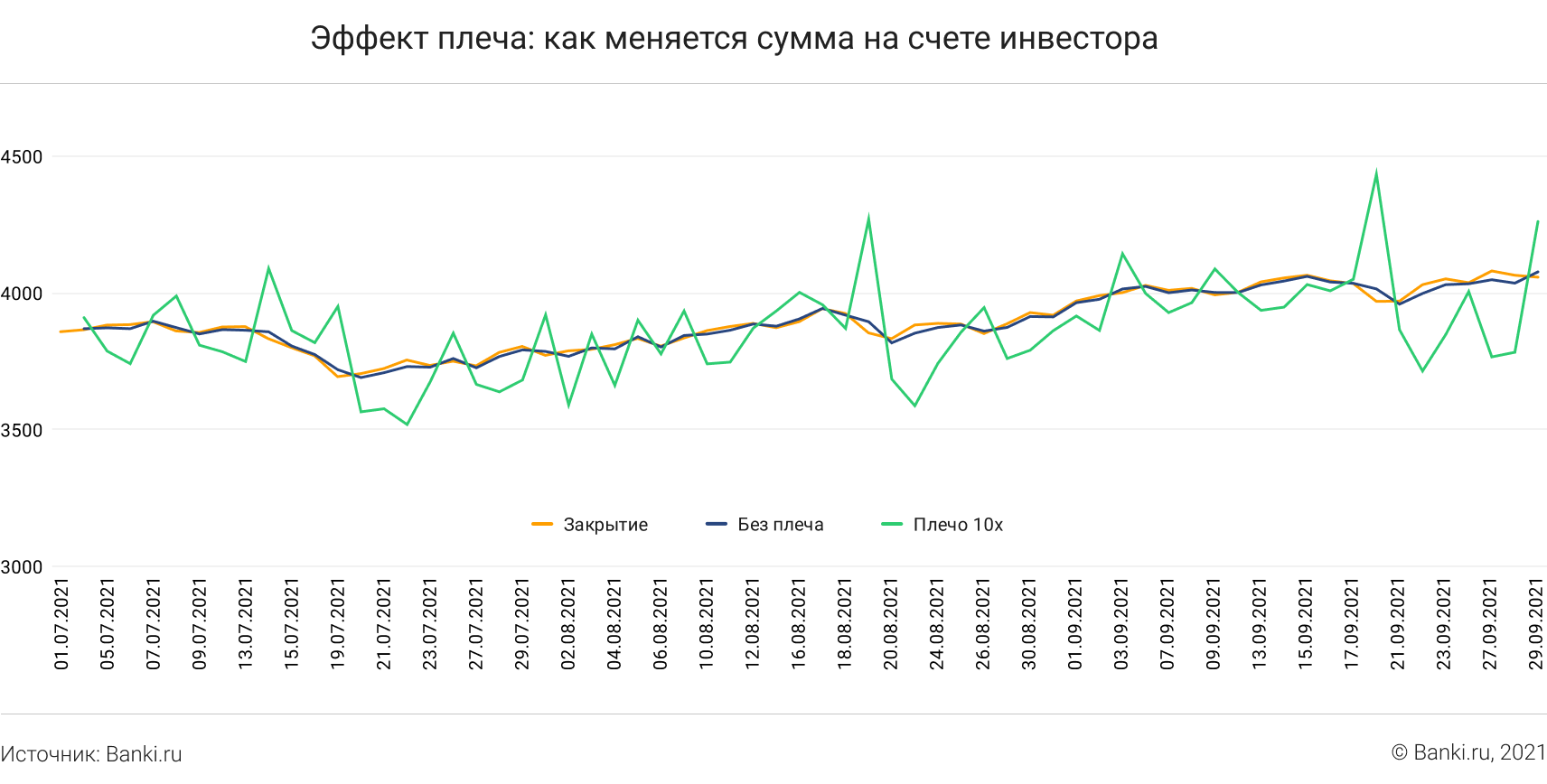

Пояснение. Предположим, два инвестора, А и Б, купили условный инструмент (в данном случае взяты реальные данные по индексу Мосбиржи). Каждый день они открывают позицию в начале торгов и закрывают в конце. Инвестор А торгует только на свои деньги. Инвестор Б торгует с 10-кратным плечом.

На графике нетрудно увидеть, что в некоторые дни результат инвестора Б оказывался гораздо лучше, чем у А. В то же время, несмотря на относительно спокойную и скорее позитивную картину рынка, дней, ярко доказывающих преимущество торговли с плечом, было не так уж и много. А дней, когда результат инвестора Б оказывался ощутимо хуже, оказалось гораздо больше.

По вопросу 2. Бывает, что инвестор открывает, например, «длинную» позицию, но актив в течение торговой сессии растет в цене меньше, чем он рассчитывал, или даже, наоборот, дешевеет. Если инвестор уверен, что в дальнейшем цена товара все-таки вырастет, он может не закрывать позицию и сохранить ее на следующий день.

Если в течение дня финансовые средства, которые предоставил брокер, могут использоваться бесплатно, то в случае переноса позиции на следующую сессию он, как правило, уже берет плату за кредит. И у инвестора возникает дополнительный риск: потенциальная прибыль уменьшается, а возможные убытки окажутся еще более болезненными. Тем не менее, хотя чаще всего ставки по таким кредитам выше стандартных банковских, в пересчете на один день они составляют десятые доли процента. Поэтому нередко инвесторы предпочитают заплатить, а не фиксировать убыток.

Самые доходные акции за прошлый год

По вопросам 3 и 4. Маржинальная торговля увеличивает не только потенциальную доходность, но и риск убытка. Инвестора из предыдущего примера падение цены акций всего на 10% оставит ни с чем. Если бы плечо было не 10-кратным, а 100-кратным, его собственный капитал закончился бы при падении цены всего на 1%.

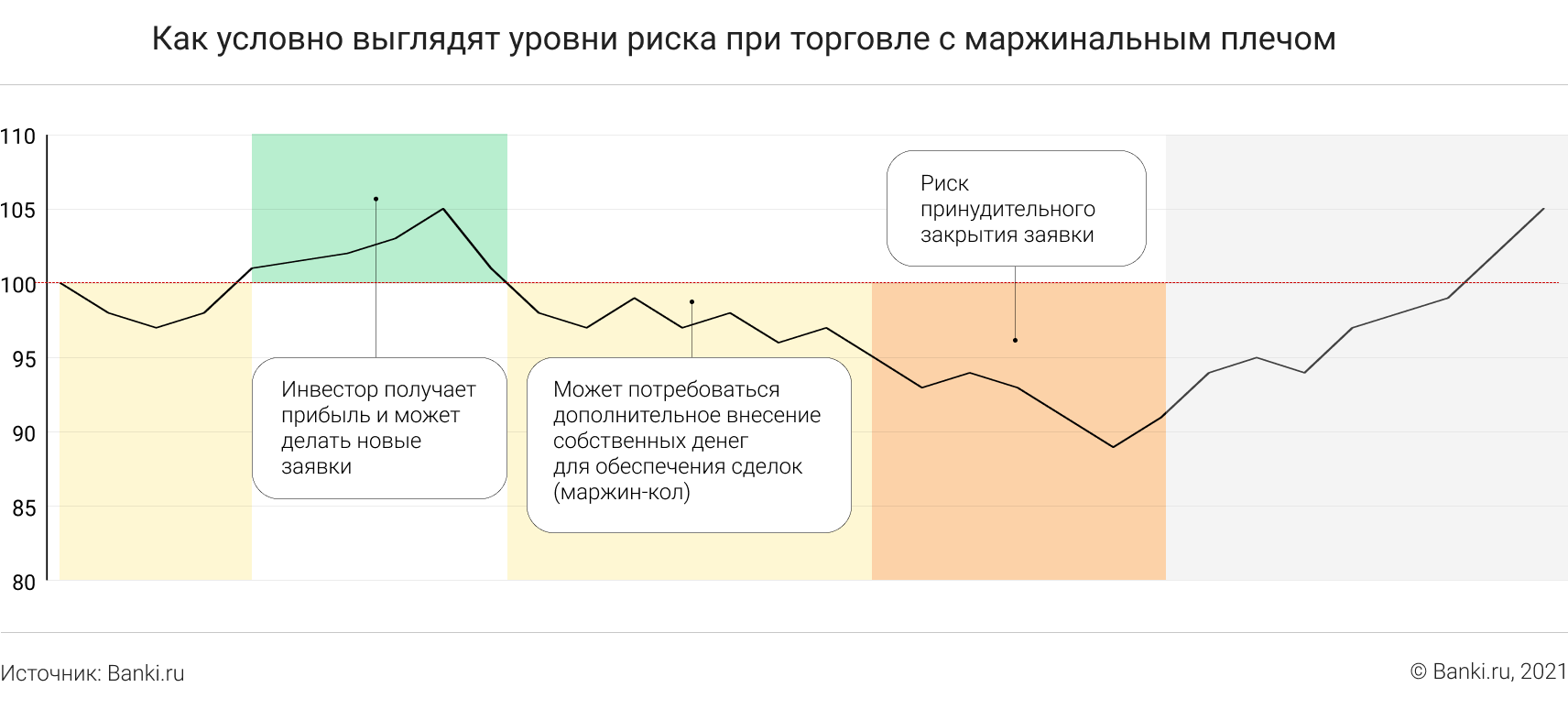

Чтобы не связывать брокера с этим риском, максимальный допустимый убыток ограничен размером маржи, то есть средствами, внесенными инвестором. Если цена актива быстро меняется в направлении, противоположном ставке инвестора (то есть снижается при «длинной» позиции или растет при «короткой»), брокер может потребовать увеличить обеспечение по данному активу (маржин-кол). Если же движение на рынке слишком быстрое, брокер вправе принудительно закрыть позицию, и убыток инвестора фиксируется автоматически, вне зависимости от его возможной уверенности в скором изменении тренда. Разумеется, инвестор вправе и сам установить уровень убытка, на котором позиция автоматически закрывается — так называемый стоп-лосс.

С этим связано такое понятие, как «шорт-сквиз» (squeeze — англ. «выжимать»): если слишком много инвесторов уверены в скором падении цены на один из активов, крупный игрок может начать скупку таких бумаг. Поскольку «длинных» позиций в этот момент на рынке немного, они быстро заканчиваются, и цена начинает расти. «Медведи», чтобы избежать убытков, оказываются вынуждены закрывать «короткие» позиции, но для этого им приходится покупать акции на рынке. Из-за этого цена на актив начинает расти еще быстрее, вызывая закрытие новых и новых «коротких» позиций, и ее движение становится лавинообразным. После этого, когда цена приближается к вероятному локальному максимуму, инициатор сквиза продает свой пакет и фиксирует прибыль.

В такой ситуации, даже при наличии современных технических средств, инвестор может не успеть внести дополнительное обеспечение — до того, как он это сделает, убыток уже будет зафиксирован. Более того, иногда цена движется так быстро, что брокер не успевает закрыть позицию даже принудительно — и баланс инвестора станет отрицательным. То есть вместо получения дохода он еще и останется должен брокеру.

Пояснение. Если инвестор купил актив по цене 100 на все средства, он больше не может делать других заявок. Однако если цена актива выросла, то появляется возможность для новых заявок.

При снижении цены ниже начальной брокер может потребовать внести дополнительное обеспечение (маржин-кол). Источником такого обеспечения могут быть как свободные средства инвестора, так и выручка от продажи других его лотов. Поэтому нередко на бирже при резком падении какого-либо актива наблюдается снижение и в других инструментах, которыми часто пользуются те же игроки. Например, если инвестор делает ставку на рост IT-сектора, но акции Apple вдруг резко пошли вниз, возможно, для покрытия убытков по этому инструменту ему придется продать и остальные бумаги — скажем, акции Google и Facebook. Если таких инвесторов будет много, то акции двух других компаний тоже начнут снижаться, хотя, собственно, повода для этого не было.

Если возникает риск полной потери капитала инвестора (что при игре с плечом 10х наступает при снижении цены актива всего на 10%), брокер может принудительно закрыть заявку, не дожидаясь внесения дополнительных средств. В таком случае инвестор зафиксирует убыток и не сможет получить прибыль, даже если цены на актив восстановятся (если только не откроет новую позицию).

Границы зон риска, приведенные на рисунке, условны. В каждом конкретном случае они определяются правилами брокера, которые рекомендуется внимательно читать до того, как приступать к торговле.

Иногда, чтобы избежать массового разорения мелких инвесторов, при слишком резком росте или падении какой-либо бумаги биржи приостанавливают торги, позволяя всем участникам сделать необходимые распоряжения. Однако это правило распространяется не на все инструменты, и главное: при торговле с плечом деньги инвестора могут закончиться раньше, чем его спасут биржа или брокер.

А мы продолжаем выполнять взятые на себя обязательства и на следующей неделе разберем очередную главу теста об иностранных акциях, которые не входят в индексы из списка Банка России.