что такое аккумуляция в трейдинге

Накопление и Распределение — за кулисами ценообразования

Время на чтение: 6 минут

Содержание

Видео

Накопление и Распределение

Мы уже рассматривали данные формации в статье 4 стадии рынка, но нужно отвести этим фазам отдельную главу, так как накопление/распределение являются наиболее сложными, а также важными фазами. Именно в такие периоды большинство ритейл-трейдеров и инвесторов терпят убытки. Обязательно разберем концепт накопления/распределения, почему они происходят, а также как с ними работать.

Статистика алгоритмического трейдинга + новые статьи и новости финансовых рынков в нашем Telegram канале

Философия стадий

Как известно, рынки в большинстве времени находятся в стадиях консолидаций, в простонародье — во флэте. Именно здесь цена проводит около 70% времени.

С такой статистикой многие знакомы не на слуху, но не все понимают причины возникновения таких стадий.

Ричард Вайкофф — один из основоположников классической модели VSA — объяснял стадии накопления/распределения на фондовых рынках середины 20-го века очень логично и понятно.

Как уже известно читателям Empirix.ru, для работы со своими сделками крупным игрокам, которых также называют smart-money (либо же “смарты”), необходима ликвидность. Порой этой ликвидности нужно очень много.

При отсутствии ликвидности цена вполне спокойно “улетит” в направлении сделки, — если это лонг — вверх, если же шорт — вниз. Допустить такой поворот событий крупный игрок не может, так как он потеряет среднюю цену исполнения сделки, что будет являться крайне затратно для него.

Объемный и кластерный анализ вместе с торговой платформой ATAS

Отсюда возникает вопрос от лица крупного участника: где, а также как накопить объемную позицию, при этом сохранив ликвидность и волатильность.

Механическая сторона Накопления и Распределения

Отвечая на данный вопрос, можно придти к выводу, что лучшим моментом накопления (покупки большого объема) или распределения (продажи большого объема) являются зоны консолидаций. Именно в такие периоды скапливается огромное количество покупателей/продавцов. Сюда входят частные трейдеры, инвесторы, коммерческие организации, маркет-мейкеры и, конечно же, крупные участники. Это именно тот самый период, когда ликвидности в изобилии.

Следующий вопрос, который появляется у крупного участника: как полностью открыть необходимую объемную сделку, при этом не выдав свои намерения и не повлияв на среднее значение цены.

Вероятней всего, разом открыть крупную сделку “смарту” не удастся.

Здесь в работу вступает книга ордеров, а также существующая ликвидность в моменте. Редко случается так, что ликвидности хватает полностью, в связи с чем крупный игрок отрывает свою позицию по частям, — так называемый мета-ордер.

Как вы уже догадываетесь, весь период, который относится к открытию мета-ордера является стадией накопления, — накопления позиций.

Все, что относится к закрытию мета-ордеров, является распределением. Процесс, а также их цели такие же:

Не дать цене резко упасть, тем самым изменив среднее значение цены.

Не выявить себя (крупного игрока), свои намерения.

Вот почему очень важно стараться заметить следы таких участников и примкнуть к их стороне.

Сделать это бывает не так просто. Зоны накоплений/распределений — наиболее коварные места с различными рыночными паттернами, такие как ап-траст, вытряхивание, тесты уровней и т.д. В связи с этим, как уже было отмечено ранее, ритейл-трейдер с большей вероятностью может потерять часть своих денег именно в период накопления/распределения.

Торговля на финансовых рынках — это про преимущество перед другими трейдерами. Получайте это преимущество по кнопке ниже

Примеры Накопления и Распределения

Начнем с фазы накопления позиций. Постараемся найти следы накопления, а также маневры крупных участников.

Итак, рассмотрим фьючерс Евро.

Стадия накопления началась с точки 1. Здесь заметен повышенный объем. Напомним, что повышенный объем после продолжительного движения — важный сигнал, который может сигнализировать о потенциальной остановке. Конечно, в моменте сложно было считать подобный бар серьезным в плане изменения тенденции, но последующая за ним бычья свеча (точка 2) с таким же крупным объемом уже более убедительно сигнализирует о возможной остановке.

В последствии цена нашла поддержку около уровня 1.05 и сопротивление около 1,0625. Точки 3, 4 помогли в этом. Вы сможете увидеть ап-трасты возле сопротивления после точки 4, что не редкость для стадий накопления и распределения. Точка 5 — сильный бар, который задал импульс на пробитие уровня скопления продавцов. И только после экспирации контракта цена решилась на объемный выход из диапазона (точка 6).

Действительно ли было здесь накопление позиций? Возможно, это останется загадкой. Но по крайней мере следы того самого накопления прослеживались, в связи с чем можно было действовать более рационально и с более взвешенными решениями.

Теперь рассмотрим распределение позиций. Сразу отметим, что распределения проходят зеркально накоплениям.

4-х часовой график нефти марки Brent.

Точка 1 — сильный импульс против восходящего движения. Возможно, именно здесь был закрыт крупный ордер — цена слишком волатильно двинулась против движения. Далее формируется канал консолидации — примерно 52,8-51,5. Точки 2 и 3 — сильные медвежьи бары, которые подтверждают тот факт, что сопротивление защищается продавцами. Между ними также заметны вытряхивание и ап-траст. Точка 4 пробивает поддержку и цена выходит в потенциальный нисходящий диапазон.

Технический индикатор Накопления/Распределения (A/D)

Индикатор Accumulation/Distribution (Накопления/ Распределения), как способ определения дисбаланса покупателей и продавцов,

был разработан известным трейдером Марком Чайкиным, который взял за основу работы Джо Гранвилла (индикатор OBV) и индекс накопления распределения Ларри Вильямса. Своё понимание рыночных процессов он строил именно на их идеях. Именно по этой причине его индикаторы не просто учитывают объём, а отводят ему решающую роль.

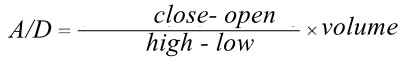

В отличие от Вильямса, сравнивающего цены закрытия/открытия и Гранвилла, использовавшего предыдущую и текущую цены закрытия, в основе индикатора A/D лежит сравнение цены закрытия с серединой диапазона от минимума до максимума. На самом деле, Чайкина вполне устраивали методы Вильямса, но из-за элементарной нехватки информации ему пришлось заняться разработкой собственного индикатора. Ежедневные газеты того времени часто упускали в своих публикациях цены открытия, поэтому Марку пришлось изобретать новую формулу, в которой цена открытия была бы не нужна.

Расчет A/D начинается с вычисления разницы цены закрытия и дневного минимума, от которой отнимается разница максимума и цены закрытия. Полученный показатель делится на разницу максимума и минимума, после чего умножается на объем торгов. На завершающем этапе результат суммируется со значением A/D на предыдущей свече. Таким образом, каждое следующее значение индикатора показывает накопленный результат вычислений всех предыдущих периодов.

По сути, объем умножается на коэффициент, принимающий значение от 1, когда свеча закрывается на самом максимуме, до минус 1, когда наблюдается противоположная ситуация.

На графике индикатор, подобно OBV, представляет из себя кривую, направление которой показывает, какое направление движения поддерживается объемом. Если линия растет, это значит, что основной объем проходит в периоды роста котировок. Если же линия смотрит вниз, значит большие объемы денег проходят во время падений. Чем больше объем, тем сильнее индикатор реагирует на ценовые движения.

Использование индикатора

Стоит оговорить условия применения индикатора. Индикатор является дополняющим, то есть используется в сочетании с другими инструментами анализа. Кроме того, формула индикатора не учитывает гэпы при открытии. Если гэпов на графике достаточно много, то показания A/D могут быть существенно искажены. Особых настроек индикатор не требует и может использоваться на различных таймфреймах.

Индикатор используется для более точного определения направления тренда, показывая чей финансовый интерес, продавцов или покупателей, доминирует на рынке. Когда направление A/D и графика цены совпадает, тренд считается подтвержденным и имеет смысл искать точки входа в его направлении.

Когда цена формирует новую вершину, а индикатор не подтверждает этот рост соответствующим обновлением экстремума, наблюдается так называемая дивергенция. Это сигнал к окончанию тренда и возможному развороту. Аналогично выглядит ситуация на падающем тренде: новому минимуму на графике цены соответствует растущий низ на индикаторе. Иногда А/D очень близко повторяет ценовые движения, из-за чего дивергенция проявляется на графике не слишком явно.

На графике индикатора точно также могут появляться пробои уровней, выходы из консолидаций, треугольники и другие технические фигуры. Часто сигнал на индикаторе опережает изменения на графике цены. Например, пробой линии тренда на индикаторе A/D, говорит о скором пробое линии тренда на графике.

БКС Экспресс

Последние новости

Рекомендованные новости

Итоги торгов. Геополитика отправила нас в аутсайдеры

Какие акции в топе прогнозов на 2022 год

Омикрон гуляет по планете. Что лучше — Pfizer или Moderna?

Ключевые события недели: инфляция в России и США, переговоры Путина и Байдена, утренняя сессия

5 идей в российских акциях: Просадка в IT и не только

Акции Evergrande упали к 11-летнему минимуму. Что происходит с долгом

Акции Li Auto достигли среднесрочной цели и рухнули на 16%. Что дальше

Акции Ozon упали к цене начала торгов на бирже. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

VSA: Накопление и Распределение или Как входят в рынок “Большие Игроки”

Накопление – это процесс открытия крупной позиции маркет-мейкером без существенного изменения цены против направления этой позиции. Происходит в несколько этапов.

Распределение – это процесс закрытия крупной позиции маркет-мейкером на определенном ценовом уровне. В зависимости от доступной ликвидности происходит, как и накопление, в несколько этапов.

Некоторые термины с наглядными примерами гораздо удобней объяснить в форме видео, поэтому для более детального разбора понятий Накопление и Распределение, я предлагаю посмотреть видео-урок, следующий сразу за этим текстом.

Как это выглядит на графике?

Для начала давайте взглянем на процесс распределения, который происходит в виде классической картины восходящего тренда. Это будет наиболее очевидно и понятно. Стоит учитывать, что процесс накопления может происходить не всегда в красивом виде, как на картинке ниже:

На нем происходит тренд вверх, откат, накопление. Снова тренд вверх, откат, накопление и опять тренд вверх.

Но такое поведение графика может быть не всегда. Есть вероятность, что график будет неровным, будет иметь горизонтальные движения и будет флэт.

Для примера рассмотрим другую ситуацию:

В начале мы видим флэт, затем горизонтальное движение. Далее маркет-мейкер входит в продажи, происходит повторное горизонтальное движение, вновь возникает флэт.

Затем маркет-мейкер вновь входит в продажи, и мы видим, что образовался тренд вниз:

На самом деле, это процесс накопления покупок, который начался ранее.

В целом схемы маркет-мейкеров отличаются от тайм фрейма к тайм фрейму. Они обладают разнообразием, и из-за этого нельзя создать чёткий алгоритм действий и заранее понять, как поведёт себя маркет-мейкер.

Мы не можем залезть в голову к людям, которые работают в крупных фондах. Нам лишь дано смотреть на график, анализировать и делать свои выводы.

Стоит запомнить, что большая позиция не может быть открыта сразу одним ордером. Это происходит постепенно. И если на графике наблюдается тренд вверх, то процесс накопления будет происходить на коррекции цены.

Как вы помните сила рынка проявляется на нисходящих свечах, а слабость рынка на восходящих.

Накопление для восходящего тренда не всегда происходят на нисходящих свечах. Бывает такое, что покупки слишком сильные и происходят на восходящих свечах. Данный процесс не всегда происходит на противоположных основному движению свечах. Это стоит учесть.

Наиболее выгодное место для маркет-мейкера, чтобы войти на восходящий тренд – это коррекция рынка.

На графике мы ясно видим, что произошло движение вниз.

Свеча в середине своим хвостом и возросшим объемом ясно показывает, что маркет-мейкер воспользовался желанием толпы продавать, после того как был слегка пробит предыдущий локальный минимум:

Многие выставили приказы селл стоп на продажу ниже данного уровня, и маркет-мейкер воспользовался данной ликвидностью для того, чтобы закупиться.

После данного процесса график вновь пошёл наверх.

Так же мы можем наблюдать явные поглощающие продажи покупки:

На картинке можно увидеть крупный объем на свечах с очень узким телом. Это означает, что приказы на продажу поглощаются маркет-мейкерами.

После того как всё предложение было удалено из рынка, произошёл рост вверх. Продавцов практически не осталось, и препятствие для цены исчезло. Она смогла свободно направиться наверх.

Поэтому, проще говоря, Накопление – это процесс открытия большой позиции.

На скриншотах мы рассмотрели пример для покупок. Для продаж было бы всё наоборот.

В свою очередь, распределение – это процесс закрытия позиции.

Когда на графике присутствует сильный тренд, многие трейдеры стараются присоединится к нему и взять свой профит.

Очень часто можно наблюдать кульминацию покупок и продаж, когда появляются крупные свечи и после них происходит конец тренда:

С одной стороны, свеча полнотелая, имеется большой объем. Кажется, что все закупаются. Но на самом деле происходит передача позиции на покупку опоздавшим трейдерам, которые хотят подключиться к тренду. При этом сам тренд почти иссяк.

Кульминация покупок и продаж может происходить не только в один этап, когда маркет-мейкер выходит из рынка и у него не остаётся позиций. Бывает, что данный процесс происходит постепенно.

Мы можем это наблюдать в виде всплесков активности в направлении завершённого тренда. Это манипуляция маркет-мейкеров, стремящихся завлечь новых покупателей или продавцов, которые думают, что тренд продолжится.

В свою очередь, это позволяет им выйти из своей позиции.

К примеру, на графике в выделенном месте произошла передача позиции на покупку людям, которые опоздали к началу тренда:

Далее мы наблюдаем флэт с низкой активностью, а затем новые покупки.

Замечу, что эти покупки могут быть вызваны самими маркет-мейкерами, которые слегка подталкивают цену вверх. Таким образом, они дают своего рода приманку. Люди видят, что цена растёт, начинают покупать, и им передаются позиции маркет-мейкеров, которые выходят из рынка и фиксируют свою прибыль.

Напомню, что выход из покупок — это продажи. Когда маркет-мейкер выходит из покупок, он продаёт.

Выход из продаж — это покупки. И поэтому если он закроет позицию на большую покупку разом без наличия ликвидности и желающих у него купить, то он откроет большую продажу.

Закрыв свою покупку, он произведёт действие равносильное большим продажам. Таким образом цена упадёт.

Стоит учитывать, что если это произойдет, то маркет-мейкер потеряет прибыль. Он в этом не заинтересован, поэтому он всегда ожидает наличие трейдеров, которые готовы купить у него данную позицию. Либо сам создаёт предпосылки для того, чтобы привлечь их.

Когда смысл понятий Накопление и Распределение отложится в вашей памяти, провести анализ VSA будет значительно проще.

Изучив информацию, данную в статье, вы начнёте понимать, что стоит оценивать не только последние несколько свечей, а всю ситуацию в целом. Что сейчас происходит, чем занимаются маркет-мейкеры и чего стоит ожидать дальше. На сегодня это всё. Удачи вам в торговле и до новых встреч.

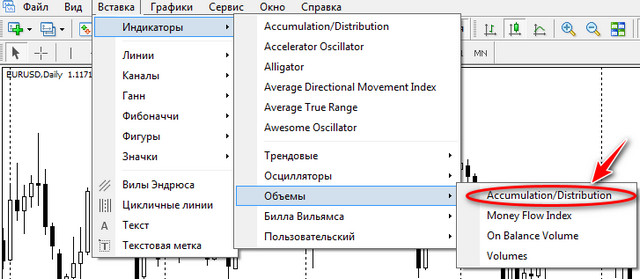

Все секреты индикатора Accumulation/Distribution

Accumulation/Distribution (A/D) относится к стандартному пакету инструментов технического анализа Metatrader и других распространенных торговых платформ. Название индикатора переводится как «Накопление/распределение», отражая смысл его значения и работы.

Сегодня мы подробно познакомимся с этим инструментом, посмотрим, как он работает на Forex. Особенно интересен этот индикатор может быть сторонникам метода VSA, так как именно он учитывает в своем анализе торговые объемы.

Автор инструмента, известный всему миру теоретик и практик технического анализа фондовых рынков Марк Чайкин, сумел описать с помощью объемов и поведения цены стадии:

Валютный рынок выглядит несколько иначе: стадию накопления или роста кривая A/D трактует как рост силы быков, а распределение или падение воспринимает как нарастание давления позиций медведей.

Accumulation/Distribution считается наиболее точным прогнозным индикатором в пакете из четырех стандартных инструментов раздела «Объем». Формула A/D включает в себя полностью все показатели индикатора On Balance Volume и индекса распределения Ларри Уильямса.

Характеристики индикатора

Платформа: Любая

Валютные пары: все инструменты

Таймфрейм: D1 – рекомендован автором

Время торговли: круглосуточно

Рекомендуемые брокеры: Alpari, RoboForex, AMarkets

Описание работы индикатора

Accumulation/Distribution считается техническим инструментом подтверждения или опровержения тренда. Рост или падение котировок на графике должно обязательно совпадать с направлением кривой индикатора. Все расхождения трактуются в сторону A/D, то есть любая дивергенция считается сигналом скорого разворота курса валютной пары.

Расхождения индикаторов с ценой – самые популярные сигналы в техническом анализе, но только показатели A/D обладают высокой опережающей прогнозной точностью. Формула индикатора использует реальные показатели объемов, сопоставленные с изменением ценового диапазона, благодаря чему Чайкин добился наилучшего алгоритмического отображения на графике принципов теории VSA.

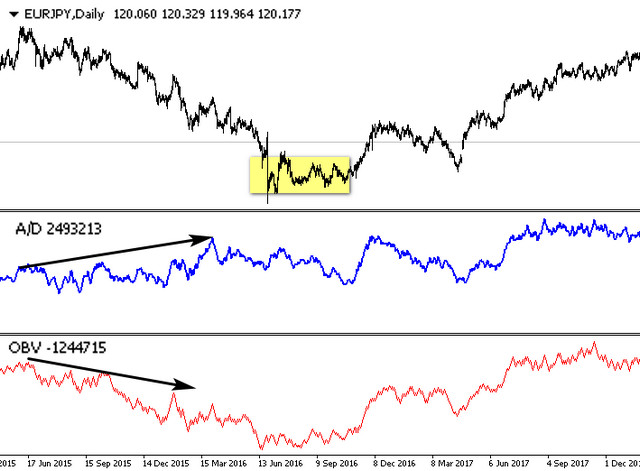

Формула A/D Чайкина

При выводе формулы индикатора Марк Чайкин взял за основу математику On Balance Volume (OBV), создатель которого Джо Гранвилл вел накопительный учет объемов торгов за период, прибавляя или вычитая из него объем каждой свечи в зависимости от ее положительного или отрицательного закрытия.

Объем торгов – абстрактная величина без привязки к результату, достигнутому к концу торговой сессии. На рисунке ниже показаны отличия сигналов OBV от A/D Чайкина, при этом видно, что индикатор Джо Гранвилла (самый нижний) показывает падение, тогда как кривая Accumulation/Distribution указывает на процесс накопления позиций маркетмейкерами.

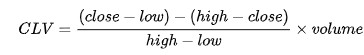

Причина точности показаний кроется в формуле Чайкина, рассчитывающей отдельно объем торгов для каждого таймфрейма с «весовым коэффициентом» приведенного диапазона торгов, позаимствованным у Ларри Уильямса из книги «Долгосрочные секреты…», где был выведен индекс накопления и распределения, равный:

Марк Чайкин изменил весовой коэффициент на дробь, учитывающую в числителе отдельный вклад быков (high – close) и медведей (close – low):

Полученное значение CLV складывалось по принципу накопительного объема формулы Джо Гранвилла, чем и объясняется частичное совпадение OBV и A/D на многих участках графика.

Применение индикатора в торговле

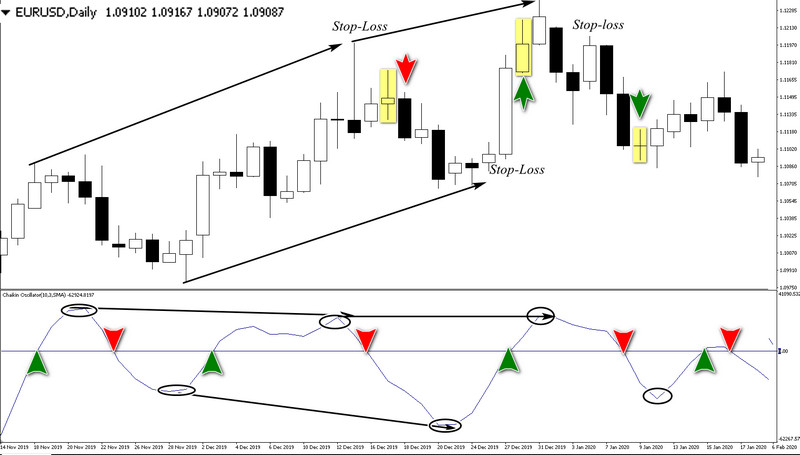

Самой распространенной стратегией применения Accumulation/Distribution считается метод осциллятора, предложенный самим автором – Марком Чайкиным. Он заключается в поиске разницы между двумя экспоненциальными скользящими средними с периодом 3 дня и 10 дней, взятыми от значений A/D.

Осциллятор Чайкина (CHO) не входит в пакет стандартных индикаторов Metatrader, ссылка на скачивание размещена в конце статьи. Формула расчета: CHO = EMA(3) – EMA(10).

Благодаря свойствам A/D генерировать опережающие сигналы смены тренда, индикатор CHO обладает важной особенностью появления сигналов, синхронизированных с текущим изменением котировок, несмотря на применение экспоненциальных средних, которые традиционно запаздывают из-за усреднения результата расчетов.

Стратегия торговли по сигналам осциллятора заключается в открытии позиций:

Марк Чайкин предлагал в качестве фильтра сделок использовать сигналы дивергенций – расхождений показателей вершин и впадин трендов графика и осциллятора, трактуя их в пользу CHO.

На рисунке выше показано, как восходящий тренд не подтвержден очередной вершиной кривой – значит, на пересечении сверху вниз нулевой линии открываем позицию Short. Аналогичная ситуация с падающим трендом: если он не подтвержден новыми минимумами CHO, то открываем Long после пересечения индикатором нулевой линии.

Позиции закрываются реверсом на обратном сигнале, возможна «подстраховка» открытого ордера стоп-лоссом, перенесенным в зону безубытка. При первом открытии сделки он находится на ближайшем максимуме или минимуме, обычно совпадающим с вершиной или впадиной CHO.

Некоторые трейдеры, торгующие исключительно контртрендовые сигналы дивергенции, выбирают именно Accumulation/Distribution. Как только определено расхождение на графике – выставляется отложенный ордер:

В остальных случаях индикатор Accumulation/Distribution применяется в составе торговых систем в качестве фильтра перекупленности/перепроданности осцилляторов. На картинке ниже показана несложная стратегия MA + RSI, где одним из условий сигнала на продажу является дивергенция A/D в зоне перекупленности. Подтвердив таким образом разворот тренда, трейдер дожидается пересечения котировок с мувингом и открывает ордер Sell по рынку.

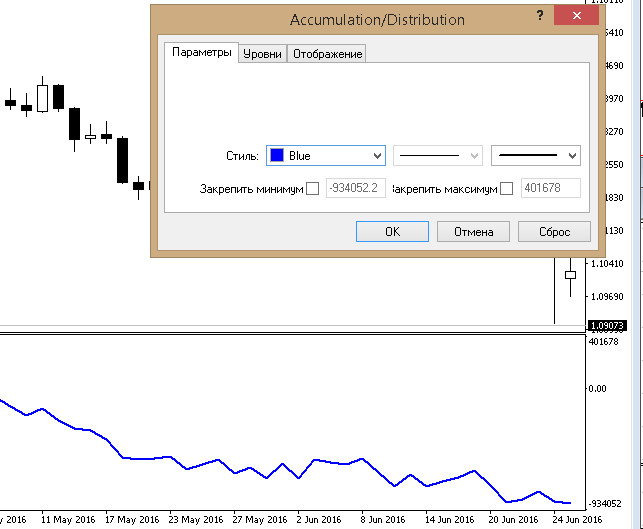

Настройки индикатора

Окно настроек индикатора Accumulation/Distribution уникально тем, что не содержит никаких параметров, кроме вспомогательных: цвета, толщины линии, уровней пользователя. Причина явления кроется в формуле – она автоматически проводит расчет объема каждой свечи и вычисляет (отнимает или прибавляет) общий показатель по всей доступной истории графика.

Показатели осциллятора Чайкина содержат только периоды EMA и возможность сглаживания кривой, чтобы убрать шумы и выразительней подчеркнуть циклы рынка.

Заключение

Accumulation/Distribution – это образец идеальной синхронизации показателей объема торгов с динамикой рыночных котировок. Индикатор прост в трактовке и использовании, не вызовет проблем с применением даже у новичка, так как не имеет настроек, которые нужно было бы подбирать.

Как и любой другой инструмент теханализа, показатели A/D лучше использовать в составе торговых систем или совместно с другими наработками Марка Чайкина. Они опубликованы на сайте Chaikin Analytics, многократно признанном лучшим порталом количественного анализа финансовых рынков.