в какой срок должны вернуть налоговый вычет после подачи заявления

Налоговые вычеты для физических лиц

Разделы:

Задумывались ли вы над тем, какую сумму от своей заработной платы вы ежегодно отдаете в доход государства? Как известно, помимо перечисления сборов в ПФР, ФСС России и ФФОМС (в размере 30% от размера заработной платы работника), работодатель обязан удержать уже непосредственно из зарплаты работника налог на доходы физических лиц (НДФЛ) в размере 13%. Казалось бы, что эти деньги потеряны для работника безвозвратно. Однако их можно вернуть из государственного кармана в свой собственный в качестве налогового вычета. На возврат всего или части налога можно рассчитывать, если работник понес расходы на:

Портал ГАРАНТ.РУ расскажет о порядке, размерах и сроках получения налоговых вычетов в различных ситуациях.

Общая характеристика налоговых вычетов для физлиц

Сумма налогового вычета – это та сумма, на которую можно уменьшить налогооблагаемую базу. К примеру, если заработная плата работника, указанная в его трудовом договоре, составляет 10 тыс. руб., то эта сумма является налогооблагаемой базой по НДФЛ. Без применения налоговых вычетов работодатель удержит с нее налог в размере 13% (1,3 тыс. руб.), и на руки работник получит только 8,7 тыс. руб.

Если же работник имеет налоговый вычет по какому-либо основанию, к примеру, в размере 6 тыс. руб. за обучение, то работодатель удержит НДФЛ с суммы заработной платы за минусом размера налогового вычета, то есть с 4 тыс. руб. В этом случае НДФЛ составит лишь 520 руб. и на руки работник получит 9480 руб.

Большинство налоговых вычетов можно получить непосредственно через работодателя, как указано в вышеприведенном примере. Но по крупным вычетам (к примеру, по возврату налога при покупке квартиры) иногда удобнее получить всю сумму возврата налога сразу на банковский счет через налоговую инспекцию.

Налоговое законодательство предусматривает несколько видов вычетов по НДФЛ:

Надо помнить, что если вы хотите применить вычет, вам в любом случае нужно подавать декларацию.

Также подчеркнем, что нерезиденты по общему правилу не имеют права на стандартные, социальные и имущественные вычеты (п. 4 ст. 210 НК РФ). Напомним, что налоговыми резидентами признаются физлица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ).

Налоговые вычеты предоставляются на основании письменного заявления и документов, подтверждающих право на такие вычеты.

Стандартные налоговые вычеты

Стандартные вычеты работающим гражданам предоставляются работодателем. Иными словами – одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика.

В ст. 218 НК РФ перечислены категории граждан, которые имеют право на получение стандартного налогового вычета.

В частности, стандартный налоговый вычет в размере 1,4 тыс. руб. за каждый месяц налогового периода распространяется на первого и второго ребенка (3 тыс. руб. на третьего и каждого последующего ребенка и 12 тыс. руб. на каждого ребенка инвалида в возрасте до 18 лет или до 24 лет в некоторых случаях) налогоплательщиков, на обеспечении которых находится ребенок и которые являются родителями или супругом (супругой) родителя. При этом налоговый вычет может предоставляться в двойном размере одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета (подп. 4 п. 1 ст. 218 НК РФ).

Стандартный налоговый вычет по НДФЛ предоставляется работнику с начала календарного года, даже если заявление было подано позднее. По общему правилу стандартный вычет по НДФЛ предоставляется налогоплательщику на основании его заявления за каждый месяц налогового периода (п. 3. ст. 218 НК РФ).

Стандартные налоговые вычеты также предоставляются:

Социальные налоговые вычеты

На основании ст. 219 НК РФ налогоплательщик имеет право на получение социальных налоговых вычетов в сумме, уплаченной на обучение в образовательном учреждении, перечисленной на благотворительные цели, уплаченной за медицинские услуги, уплаченных дополнительных страховых взносов на накопительную часть трудовой пенсии, а также в сумме уплаченных пенсионных взносов по договору (договорам) негосударственного пенсионного обеспечения. Чтобы получить социальные вычеты, придется подать налоговую декларацию по окончании налогового периода, за исключением случая, когда вычет представлен компанией-работодателем. Деньги уплатят по результатам проверки декларации.

Имущественные налоговые вычеты

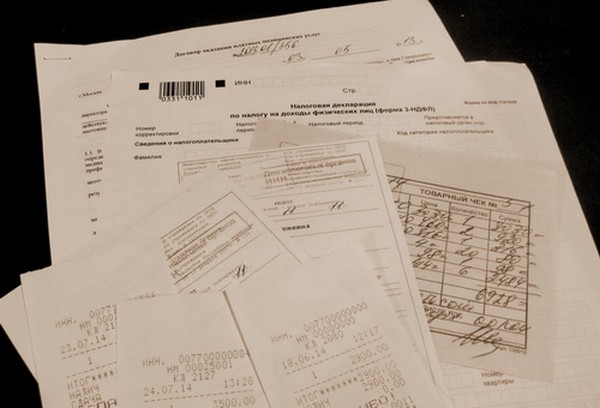

Для получения имущественного налогового вычета нужно подать в налоговые органы декларацию, заявление о предоставления вычета и подтверждающие документы. Декларация подается в налоговый орган по окончании налогового периода.

Налогоплательщик имеет право на получение имущественных вычетов в суммах, полученных от продажи имущества (в определенных пределах) или потраченных на покупку и строительство недвижимости. Об этом говорится в ст. 220 НК РФ.

Если в течение календарного года налоговый вычет не будет использован полностью, остаток можно перенести на следующий год.

Налогоплательщик имеет право на налоговый вычет, в частности, в суммах, полученных им от продажи жилья или земельных участков и их долей.

По общему правилу, если такая недвижимость находилась в собственности более трех либо пяти лет, то подобные доходы налогом не облагают. Если менее, то налогоплательщик имеет право получить вычет в сумме не более 1 млн руб.

Вычет предоставляется в суммах, полученных в налоговом периоде от продажи иного имущества, находившегося в собственности налогоплательщика.

Если имущество находилось в собственности налогоплательщика более минимального предельного срока, то такие доходы налогом не облагают. При этом декларацию можно не подавать.

Надо иметь в виду, что указанные положения не распространяются на доходы, получаемые физическими лицами от продажи ценных бумаг, а также на доходы от продажи имущества, непосредственно используемого ИП в предпринимательской деятельности.

Если имущество находится в собственности менее трех лет, человек имеет право претендовать на вычет в сумме не более 250 тыс. руб.

Вместо использования права на получение имущественного налогового вычета налогоплательщик вправе уменьшить сумму облагаемых налогом доходов на сумму расходов, связанных с получением этих доходов. При этом расходы должны быть документально подтверждены.

Налогоплательщик имеет право на налоговый вычет в суммах, потраченных им на покупку жилья. Вычет предоставляется на сумму, не превышающую 2 млн руб. Если налогоплательщик при получении имущественного налогового вычета не использовал его в размере предельной суммы, остаток налогового вычета до полного его использования может быть учтен при получении вычета в дальнейшем на новое строительство либо приобретение на территории России другого жилого объекта. Таким образом, неиспользованный остаток вычета переносится не только на следующие периоды, но и на другие объекты.

В то же время, остатки вычета, заявленного при покупке жилья до 1 января 2014 года, невозможно перенести на другие объекты (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 апреля 2015 г. № 03-04-05/18915).

Для подтверждения права на такой имущественный вычет нужно предоставить вместе с заявлением:

Также покупатель жилья может получить имущественный налоговый вычет в связи с уплатой процентов по ипотечным кредитам в пределах 3 млн руб. Такой вычет предоставляется в отношении только одного объекта недвижимости (подп. 4 п. 1, абз. 2 п. 8 ст. 220 НК РФ). Вычет по процентам предоставляется при наличии подтверждающих право на получение вычета документов, договора займа (кредита), а также документов, подтверждающих факт уплаты денежных средств налогоплательщиком в погашение процентов.

Профессиональные налоговые вычеты

На получение указанных налоговых вычетов имеют право физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, а также нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой. Они могут уменьшить сумму своих облагаемых доходов на сумму документально подтвержденных расходов.

.jpg) | Вопросы и ответы по разделу: |

В ст. 210 НК РФ предусмотрено, что при определении налоговой базы в отношении доходов, облагаемых по налоговой ставке 13%, налогоплательщик вправе уменьшить полученные доходы на суммы, в частности, социальных налоговых вычетов.

Согласно подп. 2 п. 1 ст. 219 НК РФ налогоплательщик имеет право на получение социального налогового вычета в сумме, уплаченной им в налоговом периоде, в частности, за свое обучение в организациях, осуществляющих образовательную деятельность, в размере фактически произведенных расходов на обучение с учетом ограничения, установленного п. 2 ст. 219 НК РФ (120 тыс. руб. в год). При этом форма обучения значения не имеет (письмо Минфина России от 24 марта 2017 г. № 03-04-05/17204).

Указанный социальный налоговый вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение. При этом указание в договоре на оказание платных образовательных услуг сведений о лицензии является достаточным основанием доказательства ее наличия (письмо Департамента налоговой и таможенной политики Минфина России от 29 января 2018 г. № 03-04-06/4871).

К перечисленным документам налогоплательщик также прилагает:

Социальные налоговые вычеты, указанные в п. 1 ст. 219 НК РФ, предоставляются при подаче налогоплательщиком налоговой декларации в налоговый орган по окончании налогового периода, а до окончания налогового периода социальный вычет на обучение можно получить, обратившись к своему налоговому агенту (например, работодателю) при условии подтверждения права налогоплательщика на получение социальных налоговых вычетов налоговым органом (п. 2 ст. 219 НК РФ). Чтобы получить необходимое подтверждение, надо подать в налоговую инспекцию соответствующее заявление по рекомендованной форме (письмо ФНС России от 16 января 2017 г. № БС-4-11/500@).

МАТЕРИАЛЫ ПО ТЕМЕ

С примером заполнения заявления о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подп. 2, 3 и 4 п. 1 ст. 219 НК РФ (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) ознакомьтесь в подготовленном экспертами компании «Гарант» материале.

Согласно п. 2 ст. 219 НК РФ социальные налоговые вычеты, указанные в подп. 2-6 п. 1 ст. 219 НК РФ в отношении соответствующих затрат на обучение, лечение, пенсионные взносы, дополнительные страховые взносы на накопительную часть трудовой пенсии и прохождение независимой оценки своей квалификации (за исключением расходов на обучение детей налогоплательщика, указанных в подп. 2 п. 1 ст. 219 НК РФ, и расходов на дорогостоящее лечение, указанных в подп. 3 п. 1 ст. 219 НК РФ), предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 тыс. руб. в налоговом периоде.

При наличии у налогоплательщика в одном налоговом периоде (помимо расходов на свое обучение) других расходов, предусмотренных подп. 2-6 п. 1 ст. 219 НК РФ, налогоплательщик самостоятельно выбирает, какие виды расходов и в каких суммах учитываются в пределах максимальной величины социального налогового вычета.

Согласно п. 7 ст. 78 НК РФ заявление о возврате суммы излишне уплаченного налога может быть подано, по общему правилу, в течение трех лет со дня уплаты указанной суммы.

Таким образом, в случае если налогоплательщик намерен представить в налоговый орган по месту жительства налоговые декларации по НДФЛ с целью получения социального налогового вычета в связи с расходами на свое обучение, ему необходимо представить налоговые декларации и пакеты документов, указанных выше, включая справки по 2-НДФЛ, полученные от налоговых агентов, за те налоговые периоды, за которые им будут представлены налоговые декларации (письмо УФНС России по г. Москве № 20-14/4/113533@ от 28 октября 2010 г.).

Когда можно вернуть налог?

Заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы (п. 7 ст. 78 НК РФ). Иными словами, если налогоплательщик подал заявление о предоставлении вычета в 2019 году, то получить вычет из доходов предыдущих периодов он сможет только за 2018, 2017 и 2016 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом по этому основанию не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134). Если же право на налоговый вычет возникло в 2019 году, то получить возврат налога за предшествующие этому году периоды не получится – его остаток может быть перенесен на последующие налоговые периоды до полного их использования. Однако это правило не распространяется на пенсионеров, которые при приобретении жилья имеют возможность перенести остаток имущественного вычета на три непосредственно предшествующих его возникновению налоговых периода (п. 10 ст. 220 НК РФ).

Отметим, что при превышении в налоговом периоде суммы налоговых вычетов над суммой доходов, облагаемых по ставке 13%, в этом налоговом периоде налоговая база считается равной нулю. При этом разница между суммой налоговых вычетов в этом налоговом периоде и суммой доходов, облагаемых по ставке 13%, по общему правилу на следующий налоговый период не переносится (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 25 мая 2015 г. № 03-04-05/29786). Перенести разницу между суммой налоговых вычетов и суммой налогооблагаемых доходов можно только по имущественным налоговым вычетам.

Следует знать, что имущественные налоговые вычеты предоставляются либо при подаче налогоплательщиком декларации по окончании налогового периода (календарного года), либо до окончания соответствующего налогового периода – в этом случае вычет предоставляется налоговыми агентами (как правило, работодателем).

Куда обращаться для получения имущественного либо социального вычета?

В настоящее время существуют два варианта получения налогового вычета: либо через налоговую инспекцию, либо через работодателя.

В первом случае подать заявление на вычет можно только после окончания года, в котором были понесены расходы, предъявляемые к вычету. При этом сумма возвращаемого налога будет перечислена на банковский счет налогоплательщика.

Чтобы получить налоговый вычет через работодателя, нет нужды дожидаться окончания года, в котором налогоплательщик понес расходы. В этом случае работодатель просто не будет удерживать НДФЛ по ставке 13% из зарплаты работника.

Если налогоплательщик решил обратиться за вычетом к работодателю, ему предварительно нужно, получить подтверждение налогового органа о праве на вычет. Чтобы получить необходимое подтверждение, надо подать в налоговую инспекцию соответствующее заявление по рекомендованной форме (письмо ФНС России от 16 января 2017 г. № БС-4-11/500@). Соответствующее заявление можно подать как лично, посетив налоговую инспекцию, так и через личный кабинет налогоплательщика – физлица.

Для получения вычета необходимо обратиться к работодателю с соответствующим письменным заявлением.

Отметим, что НК РФ не установлена какая-либо последовательность предоставления налоговым агентом налоговых вычетов по разным основаниям. Поэтому при поступлении в течение налогового периода налоговому агенту нескольких заявлений о предоставлении различных видов налоговых вычетов агент вправе предоставить налоговые вычеты в любой последовательности с учетом предпочтений налогоплательщика в пределах суммы начисляемого дохода, облагаемого по налоговой ставке 13% (письмо ФНС России от 17 февраля 2017 г. № БС-4-11/3008 и письмо ФНС России от 28 июня 2017 г. № БС-4-11/12466@).

БЛАНКИ

Заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подп. 2 и 3 п. 1 ст. 219 НК РФ

Заявление о предоставлении уведомления о праве на получение имущественного налогового вычета

Каков максимальный срок возврата процентов по ипотеке?

Недавно посмотрел свою справку 2-НДФЛ и понял, что могу разом вернуть все проценты по ипотеке, которую плачу с 2014 года. Примет ли налоговая такое заявление и есть ли максимальный срок, за который я имею право претендовать на возврат?

Александр, вы действительно можете подать документы и получить имущественный вычет по процентам по ипотечному кредиту разом. Ограничений по сроку нет. Но есть ограничение по сумме. Расскажу подробно.

При каких условиях можно получить вычет по расходам на ипотечные проценты

Если все три условия совпадают, вы имеете право на имущественный вычет. Причем не только на покупку недвижимости, но и на сумму, которую потратили на погашение процентов по такому кредиту.

Если вы рефинансировали кредит, вычет предоставят, только если в новом кредитном договоре будет четко прописано, что перекредитование непосредственно связано с первоначальным ипотечным кредитом.

Ограничений по сроку давности нет. Даже если вы погасите ипотеку и потом подадите документы на вычет, так тоже можно. Но декларацию можно подать только за последние три года. То есть если бы дохода за прошлый год у вас не хватало, то можно было подать декларацию также за 2019 и 2018 годы. Но поскольку вашего дохода за 2020 год хватает, волноваться вам не о чем.

Какую сумму налога можно вернуть

Размер налога, который можно вернуть, зависит от года, когда оформляли кредит.

До 2014 года. Если право на вычет появилось у вас до 2014 года, вычет не лимитирован — можете уменьшить доход на всю сумму уплаченных процентов. И если вы позже рефинансировали этот кредит, сумма возврата налога по процентам по ипотеке останется нелимитированной, хотя договор будет заключен позже.

С 2014 года. Если право на вычет появилось после 1 января 2014 года, сумма вычета по ипотечным процентам ограничена — это 3 млн рублей. И если рефинансируете этот кредит, ограничение суммы сохранится. То есть при покупке квартиры с 2014 года максимальная сумма НДФЛ, которую получится вернуть из бюджета за счет уплаты ипотечных процентов, — 390 тысяч: 3 000 000 × 13%.

Например, вы взяли ипотеку в апреле 2014 года, и общая сумма выплаченных процентов — 4,5 млн рублей. К вычету из нее можно заявить только 3 млн рублей. То есть после уплаты процентов на сумму 3 млн рублей сумма НДФЛ к возврату будет 390 тысяч. Уплатите проценты в меньшей сумме, вычет пропорционально уменьшится, уплатите больше, те же 4,5 млн например, — максимальная сумма возврата все равно останется 390 тысяч.

Вычет зависит от того, когда вы стали собственником. Право на получение вычета по процентам по ипотеке возникает с того года, когда вы зарегистрировали право собственности на жилье или подписали акт о передаче квартиры в новостройке. Например, вы подписали договор долевого участия с застройщиком в 2014 году. Но дом еще несколько лет строили и сдали только в 2019 году, тогда же вы подписали акт о передаче. Значит, вернуть налог вы можете начиная с 2019 года.

В имущественный вычет войдут все проценты, которые вы заплатили в 2014—2018 годах и позже. Но заявить на возврат их можно только с 2019 года, когда сдали квартиру.

Вычет по процентам дается только один раз и на один объект. Если сумма процентов, которые вы в целом заплатите банку, будет меньше 3 млн рублей, перенести остаток на другой объект будет нельзя. Все, что не будет выбрано при возврате, сгорает.

Поэтому если собираетесь быстро расплатиться по ипотеке, то подумайте, стоит заявлять вычет по расходам на проценты сейчас или оставить его для будущих крупных покупок. Если вычет на покупку жилья вы уже заявили, не страшно: эти два вычета можно получать по разным объектам.

При покупке квартиры в ипотеку государство готово вернуть вам 650 тысяч и даже больше, но при определенных условиях. Проверьте, сможете ли вы забрать максимум:

Какую сумму указать в декларации

Вы можете заявить к вычету только ту сумму процентов, которая уже уплачена. Посмотрите, сколько процентов вы выплатили, в справке от банка. Некоторые банки выдают этот документ только при личном посещении, другие формируют справки прямо в личном кабинете или приложении.

Возьмите справку за все годы и заявите на возврат уплаченные суммы процентов с самого начала ипотеки в декларации за 2020 год.

Учтите: если сумма уплаченных процентных платежей за эти годы будет больше 3 млн рублей, вычет все равно сделают только в пределах 3 млн.

С другой стороны, сумма выплаченных процентов может оказаться меньше. Допустим, с 2014 по 2020 год вы уплатили банку 2 млн рублей процентов, и ипотека еще не закрыта. Тогда в следующем году вы сможете подать документы на вычет с суммы процентов, выплаченных в 2021 году. И так до тех пор, пока не заберете все 3 млн рублей или не закончите выплачивать ипотеку, если сумма ваших процентов меньше.

О том, как получить вычет по процентам по ипотеке у работодателя уже в этом году, можно прочитать в нашей статье.

Если у вас есть вопрос о личных финансах, кредитной истории или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

Срок возврата вычета по декларации 3-НДФЛ: объясняем за 2 минуты

Срок возврата налогового вычета после подачи декларации не может превышать 4 месяца. Он складывается из двух частей:

Как долго рассматривают декларацию 3-НДФЛ

Все плательщики НДФЛ вправе вернуть налог с дохода, уплаченный за предыдущие 3 года, если они:

Такой возврат — и есть налоговый вычет (имущественный, социальный, стандартный). Для получения уплаченного налога обратно потребуется задекларировать доходы и расходы, подав форму 3-НДФЛ в ИФНС по месту учета. Порядок и срок возврата денег по декларации 3-НДФЛ закреплены в ст. 78 НК РФ.

Сперва налоговики в течение 3 месяцев проводят камеральную проверку декларации, а потом у них есть еще 1 месяц для перечисления суммы излишне уплаченного налога на счет налогоплательщика, указанный в заявлении. Максимум 4 месяца, минимум — 30 дней (но так бывает редко).

Течение срока начинается с момента передачи декларации в ИФНС или на почту (по штампу на документе или почтовой квитанции). Например, если она сдана 10 мая, то камеральную проверку закончат не позднее 10 июля. Решение о вычете (или отказе в нем) принимается не позднее чем через 10 дней после этой даты.

Когда переведут деньги

Как только ИФНС примет решение о предоставлении вычета, она направит документы в Федеральное казначейство. Сроки перечисления налогового вычета после подачи декларации не могут превышать 1 месяц. О сути принятого решения налогоплательщика информируют. Чтобы перечисление состоялось, налогоплательщик пишет заявление о перечислении с реквизитами. Обычно его подают вместе с 3-НДФЛ.

Если выплата задерживается

Если с момента подачи 3-НДФЛ прошло более 4 месяцев, а выплата так и не поступила, налоговики должны уплатить проценты за каждый день просрочки. Их считают по формуле:

Для получения процентов пишется жалоба на имя руководителя ИФНС. Считать их следует с первого дня просрочки и по дату непосредственно перед перечислением денег.

Можно ли ускорить возврат

Все зависит от налоговиков — они проверяют поданные сведения и документы. Но им лучше заранее помочь, собрав весь пакет сразу и заполнив документы без ошибок. Кроме того, важно держать ситуацию под контролем, и когда подходит срок возврата подоходного налога после подачи декларации, напомнить налоговикам о себе. Если реакции нет, не тянуть с подачей жалобы и заявления о возмещении процентов за просрочку.

Сроки возврата налогового вычета после сдачи декларации: когда придет выплата?

Любого гражданина, исправно уплачивающего налоги, интересует вопрос: как долго ждать вычет по налогам после предоставления всех нужных официальных бумаг? Актуальны и проблемы сроков возврата вычета после сдачи декларации, сроков зачисления денег после камеральной проверки, выплат налоговых вычетов после оформления и отправки заявления. Конечно, многих налогоплательщиков волнует вопрос о том, как выяснить конкретное время зачисления. Сегодня мы рассмотрим вопросы о времени возврата налогового вычета, узнаем, на чем он основывается, и поясним, как быть, если деньги не зачислили.

Сроки возврата налогового вычета после сдачи декларации

Принцип действия налогового вычета

Эта привилегия доступна не любому человеку: использовать ее может лишь физическое лицо, признанное налоговым резидентом Российской Федерации. У гражданина должна быть официально зарегистрированная зарплата.

Кто не имеет права оформлять заявление на предоставление льгот:

Получить налоговый вычет могут лишь те граждане, что имеют официальный доход

Отметим, что использовать эту налоговую льготу не могут еще и люди, состоящие на учете в службе занятости и получающие соответствующее пособие.

Когда необходимо посетить ответственные за эту проблему учреждения? Если вы попали в следующие ситуации:

Обратите внимание! Возвращать могут только тот налог, что действительно поступал в бюджет. Следовательно, гражданин, уплачивающий налоги, не может запрашивать больше денег, чем он по факту уплатил государству.

Получить налоговый вычет можно за разные траты

Разновидности таких вычетов:

Сроки рассмотрения и выплаты

Временной промежуток предоставления вычета посредством ИФНС после отправки всех необходимых бумаг состоит из таких этапов:

Вычет может быть предоставлен после проверки поданных документов

Количество месяцев, спустя которые налоговая производит отчисление вычета, связано еще с датой оформления заявления о возврате суммы налога, оплаченного сверх нормы.

Обратите внимание! Если вычеты вам предоставляет начальство, официальные бумаги, полученные от вас, изучаются в несколько другие временные отрезки, о которых мы тоже упомянем..

Как долго проходит проверка по вычету?

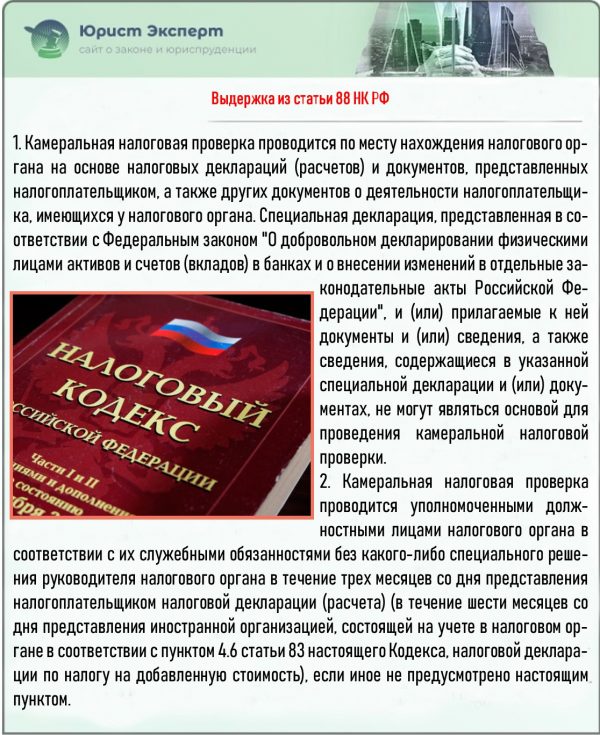

Давайте вначале разберемся с термином «камеральная налоговая проверка». Он означает проверку следования законам РФ о налогах и сборах на почве декларации по налогам и документации, направленной заявителем в ИФНС, бумаг, которыми обладает само налоговое учреждение.

Неважен способ подачи документации: при помощи онлайн ресурсов либо самостоятельная подача их для предоставления вычета на лекарства или лечебные мероприятия, или же с целью получения вычета по имуществу – время, отводимое на проверку, сохраняется единым.

Подать документы можно самостоятельно, через интернет или работодателя

Обратите внимание! Камеральная проверка декларации 3-НДФЛ производится компетентными сотрудниками ИФНС, которые следуют своим обязанностям по работе. Вынесения особого вердикта со стороны главы налогового учреждение не требуется.

Обозначим, как долго идет камеральная проверка декларации 3-НДФЛ относительно налогового вычета. На основании второго пункта статьи 88 Налогового кодекса нашей страны время, отводимое на анализ предоставленной документации, состоит из трех месяцев с даты отправки гражданином декларации.

Когда документ направляется с помощью обычной почты, мероприятия по анализу тоже длятся три месяца и стартуют с даты получения письма, а не с того дня, когда человек отправил официальные бумаги (Письмо Министерства финансов РФ от 19 июня 12-го года номер 03-02-08/52).

Выдержка из статьи 88 НК РФ

Обратите внимание! Если в ходе проверки обнаруживаются недочеты в представленной декларации, либо выявляются несоответствия между данными, прописанными в документации, отправителя уведомляют о проблемах и требуют внести пояснения либо исправить ошибки и несоответствия. Разумеется, вследствие этого сроки проверки и возврата увеличиваются.

Срок проверки уточненной декларации

Когда до конца упомянутой нами проверки гражданин, уплачивающий налоги, направляет уточненную декларацию 3-НДФЛ, проверка бумаг, отправленных до этого, останавливается. Теперь сотрудники будут рассматривать уточненную декларацию. На это отводится три месяца.

Если человек вынужден был уточнить декларацию на основании требования ИФНС, время, отводимое на проверочные мероприятия декларации 3-НДФЛ в уточненной вариации, тоже составляет не более трех месяцев.

Если декларацию потребовалось уточнить, срок рассмотрения «свежей» декларации также составляет 3 месяца

Срок предоставления вычета после отправки заявления

На основании действующих законов время на зачисление денег составляет месяц с даты предоставления налоговой отправленных бумаг. Важно помнить, что при оформлении вычета налогового плана, время, спустя которое вам его предоставят, связано с тем, когда именно вы отправили свое заявление с соответствующей просьбой. Изучим возможные варианты.

Сроки возмещения НДФЛ при практическом рассмотрении

Если смотреть на вопрос с практической точки зрения, то время, отводимое на зачисление налогового вычета, обычно составляет от полугода и более. Отметим: этот временной отрезок считается с дня написания заявления с соответствующей просьбой, которое лучше всего направить налоговому инспектору наряду с декларацией 3-НДФЛ. Если вы не отправите эту бумагу, а направите в налоговый орган лишь вычисления прибыли физлица, никаких зачислений на ваш адрес не последует.

Как правило, на зачисление денег отводится месяц

Важные сведения

Нельзя не сказать, что если налоговые органы нарушат установленные законом сроки на возврат средств по налогам, то ежедневно начисляется пеня, основанная на объеме ставки Центробанка страны.

Если вам не вернули денежные средства вовремя, нужно защитить права налогоплательщика. Что для этого делают:

Если вовремя деньги не были перечислены, начисляется пеня

Когда возвращают вычет?

Гражданин, исправно вносящий налоги, вправе наряду с 3-НДФЛ отправить заявку на компенсацию налога, выплаченного сверх нормы. В такой ситуации срок зачисления налогового вычета при отправке заявления отсчитывается с даты подачи гражданином заявления на возврат определенной денежной суммы, однако не раньше, чем с даты окончания проверки декларации или с момента, когда эта проверка должна быть окончена на основании статьи 88 Налогового кодекса нашей страны. Это утверждается Письмом Министерства финансов России от 11 июля 14-го года номер 03-04-05/34120.

Обратите внимание! Иными словами, когда вы вместе направите в ИФНС декларацию и заявку на возврат налога, то сроки предоставления налогового вычета длятся не более трех месяцев на проверку и не более месяца на зачисление денежной суммы по указанным реквизитам.

Если вместе с заявлением была подана и декларация, то срок проверки также составит 3 месяца

Срок возврата вычета, если заявление направлено после камеральной проверки

Иногда бывают ситуации, что налогоплательщик не отправляет заявление о возврате налога вместе с декларацией по форме 3-НДФЛ и прочей документацией, связанной с налоговым вычетом. Тогда эту заявку нужно отправить в ИФНС по окончании камеральных проверочных мероприятий.

На протяжении какого времени получится вернуть вычет по налогам в такой ситуации? Временной промежуток с даты отправки декларации до зачисления средств на ваш счет увеличится. Вначале максимум 3 месяца длится камеральная проверка, а потом, когда вынесут положительный вердикт, нужно написать заявление о возврате средств в размерах налога, выплаченного сверх нормы. Когда налоговый орган получит заявку, на зачисление денег отводится не более месяца.

Обратите внимание! На основании седьмого пункта статьи 78 Налогового кодекса заявление о зачете или компенсации суммы налога, выплаченного сверх нормы, подается в течение трех лет с момента внесения названных денежных средств. Если вычет оформляется на грани окончания сроков, заявка о возврате желаемых денежных средств должна направляться вместе с декларацией и прочими официальными бумагами, не ожидая, пока окончится проверка.

Если налог был уплачен сверх нормы, подать заявление о его компенсации можно в течение трех лет

Срок зачисления денежных средств по вашим реквизитам связан с вопросами по вашей документации, возникающими у сотрудников налогового органа, от времени подачи заявки на возвращение налога.

Подытожим сроки зачисления денег относительно налога, выплаченного сверх нормы. Основываемся мы на моменте отправления документации и завершения камеральных проверочных мероприятий.

Если заявка была подана вместе с декларацией, общий срок будет не более 4 месяцев

Разберемся, спустя какое время с момента завершения проверочных мероприятий зачислят деньги в ситуациях, при которых заявление на компенсацию переплаченного налога отправляют в налоговый орган наряду с декларацией по форме 3-НДФЛ. Денежные средства зачислят спустя месяц по окончании проверки.

Обратите внимание! Если заявку направили в ИФНС по завершении камеральных проверочных мероприятий, то время, отводимое на компенсацию излишне уплаченных денег, состоит из промежутка, отведенного на составление и отправление заявки, и месяц, требуемый для перечисления средств на указанные реквизиты.

Как узнать, когда зачислят деньги?

Итак, мы разобрались с перспективными сроками, отводимыми на проверку и зачисление денежных средств. Теперь вполне закономерен вопрос: а как выяснить, когда именно отчислят денежную сумму, прописанную в заявлении?

Примерные сведения о том, на каком этапе сейчас находится вычет: идут камеральные проверочные мероприятия, вынесен положительный или отрицательный вердикт, имеются ли вопросы у сотрудника налогового учреждения и выяснить, когда конкретно придут денежные средства, реально такими путями:

Можно зайти в личный кабинет налогоплательщика и узнать, были ли начислены средства

Если вы направляли официальные бумаги в налоговое учреждение лично и никогда не использовали личный кабинет, вначале необходимо получить доступ к ресурсу. Как это сделать? Можно сходить в ФНС, расположенную в нашей стране или использовать данные, которые подходят для входа на портал госуслуг.

Зайдя в свой личный кабинет, вы можете ознакомиться с датами регистрации заявки, старта проверочных мероприятий, этапом проверки и так далее. Можно и уточнить, когда закончится проверка, каково вынесенное решение.

Если личного кабинета у вас нет, можно обратиться в налоговую инспекцию для получения необходимых данных

Как быть, если налоговое учреждение на начисляет вычет в установленные сроки?

Иногда ФНС не перечисляет заявленные гражданином денежные средства в установленные законодательством сроки. В таком случае нужно разобраться, почему деньги вам не отчисляют.

Обратите внимание! Если вам не зачислили деньги по налоговому вычету вовремя по причине ошибки работника этого учреждения, то за каждые сутки просрочки сумма облагается пеней, основанной на текущей ставке Центрального банка России.

Причин задержек перевода денежных средств может быть много.

Таблица «Самые распространенные причины».

| Причина | Описание |

|---|---|

| Причина первая | Не окончились камеральные проверочные мероприятия данных, прописанных в декларации. |

| Причина вторая | Сумма налога, оплаченного сверх меры, выступила в качестве компенсации имеющейся задолженности по налогам, если таковая имеется. Данные проверки производятся налоговым учреждением, без дополнительных заявок. Гражданину отправят на счет те деньги, что останутся после компенсации. |

| Причина третья | Заявление на возврат излишне уплаченного налога потеряно налоговым учреждением. Для сохранения от таких случаев желательно снять копию заявления и попросить у сотрудника проставить отметку о получении документации с датой. Если такая бумага у вас имеется, вы можете затребовать процентную компенсацию (в ситуации, когда с момента отправления заявления окончился заданный законом срок возврата заявленных денежных средств). |

Существует несколько причин задержки выплат вычета

Обратите внимание! Если средства не зачисляются по вашим реквизитам, то вы вправе обратиться с жалобой в вышестоящее учреждение или суд.

Имеется возможность, что уплачивающий налоги гражданин, виноват в том, что отчисления ему задерживают.

Таблица «Частые причины, спровоцированные самим заявителем».

| Причина | Описание |

|---|---|

| Причина первая | Направлен неполный пакет документации либо недостаточно информации для проведения полной проверки. Тогда сотрудник налогового учреждения попытается позвонить вам по телефону или отправить письмо с соответствующей информацией: что нужно показать остатки документов. Однако бывают ситуации, когда человек игнорирует звонки или живет по другому адресу, не получая отправленных ему писем. |

| Причина вторая | Не прописали реквизиты, на которые должны зачисляться денежные средства, либо была допущена ошибка в этих данных. Тогда налоговая попробует перевести вам деньги, но, естественно, это ничем не кончится. |

| Причина третья | У гражданина, направившего заявление, существуют долги по налогам, пеням либо штрафам. Тогда на его счет зачисляют те денежные средства, которые остались после компенсации названных долгов. А если долг выше запрошенной суммы, то происходит частичное закрытие задолженности – естественно, в этом случае никаких денег человеку не зачисляют. Отметим, что сотрудники в таких ситуациях не обязаны ставить вас в известность об этих манипуляциях. |

| Причина четвертая | Человек не направил заявление на компенсацию необходимых денежных средств, прикрепляемого к декларации. А ведь в этом заявлении пишутся данные, по которым зачисляют денежные средства. Естественно, в такой ситуации просто невозможно отправить вам деньги. |

Иногда в задержках выплат виноват сам гражданин

Не нужно ждать, пока пройдут четыре месяца, чтобы начать узнавать, по каким причинам налоговая не направляет налоговый вычет на ваш счет. Есть вероятность, что сотрудник не смог прояснить все острые углы относительно предоставленных вами документов. Это выяснится спустя три месяца (в момент окончания камеральных проверочных мероприятий). Так что если спустя названный срок все тихо, вы можете зайти в свой личный кабинет или, в ситуациях, когда вы самостоятельно направляли все бумаги, вам необходимо сходить в налоговое учреждение и задать вопрос о результатах проведенной проверки.

Когда камеральные проверочные мероприятия окончены, вынесен вердикт в вашу пользу и заявка о предоставлении нужной денежной суммы отправлена, то вероятной причиной, по которой денег на счет не поступило, может быть ваша ошибка, допущенная в заявлении. Нередки ситуации, когда заявители неправильно пишут реквизиты, поэтому налоговое учреждение просто не может отправить деньги.

Если заявитель сам указал реквизиты неверно, деньги отправлены не будут

Если вы уверены, что никаких ошибок не совершали, но деньги вам не зачисляют – что же тогда делать? Вы можете написать заявление в ИФНС, направив его по почте или отдав при личном визите в учреждение. То же самое можно сделать, использовав сайт налоговой службы. Если денежные средства не приходят в течение законно установленных сроков, вы должны направить жалобу у Управление ФНС, а потом и в вышестоящие инстанции.

Сроки обращения с жалобой:

Обратите внимание! Претензию нужно писать в двух копиях. Бумага, остающаяся у заявителя, должна содержать входящий номер и подпись работника, занявшегося обработкой. Еще документацию можно отправлять посредством заказного письма с описью.

Можно обратиться с жалобой, если деньги долгое время не начисляются

Если предпринятых действий оказалось недостаточно, гражданин имеет право подать иск в суд, где указывается срок подачи заявления и заполненной формы 3-НДФЛ.

Увы, механизмы выплаты вычета по налогам далеки от идеала. Нередки случаи просрочек. Налоговым учреждениям есть куда совершенствоваться. Для сохранения от задержек нужно сразу по окончании камеральных проверочных мероприятий посетить налогового инспектора и выяснить, в течение какого срока вам начислят денежные средства.

Срок рассмотрения заявления на вычет по налогам через начальство

Некоторые люди предпочитают получать вычет через начальника. В таком случае вначале вы должны направить в налоговый орган требуемые официальные бумаги.

Можно получать налоговые вычеты через работодателя

Временной промежуток, отводимый на утверждение права на предоставление данной разновидности вычета через начальника, составляет максимум календарный месяц:

Часто оформление налогового вычета через начальника более сложное

Когда вы направите все нужные официальные бумаги, требуемые для зачисления налогового вычета, необходимо будет подождать конца проверочных мероприятий и перечисления денежных средств по вашим реквизитам.

Из всего вышесказанного мы узнали, что на сроки возврата вычета по налогам влияют некоторые факторы, также узнали, как ускорить получение денежных средств, что замедляет этот процесс и как поступить, если выплаты просрочены или задерживаются.