в какой части баланса отражается прибыль

Формула расчета чистой прибыли по балансу

В стандартной форме бухгалтерского баланса, утвержденной приказом Минфина России «О формах бухгалтерской отчетности организаций» от 02.07.2010 № 66н, показатель чистой прибыли отсутствует. Но в разделе III «Капитал и резервы» баланса по строке 1370 отражается нераспределенная прибыль (непокрытый убыток), частью которой и является чистая прибыль (убыток) текущего периода.

Скачать бланк бухбаланса и узнать о составе его строк вы можете из статьи «Заполнение формы 1 бухгалтерского баланса (образец)»

Имея данные из строки 1370 баланса, чистую прибыль можно рассчитать по формуле:

ЧП = НП (на конец текущего года) – НП (на конец прошлого года),

где НП — нераспределенная прибыль.

Эта формула справедлива в случае, когда фирма не выплачивала дивиденды. Если дивиденды (Д) выплачивались, чистая прибыль рассчитывается следующим образом:

ЧП = НП (на конец текущего года) – НП (на конец прошлого года) + Д.

Без расчета чистой прибыли по данным из баланса можно обойтись, изучив другой важный бухгалтерский отчет — о финансовых результатах. В нем чистая прибыль находит отражение в строке 2400 «Чистая прибыль (убыток)». Этот показатель и используют финансисты и бухгалтеры в своих дальнейших расчетах, отчетах и анализах. Формула же расчета чистой прибыли может потребоваться только в тех случаях, когда нет доступа к иным формам бухгалтерской и финансовой отчетности, кроме баланса.

Несмотря на то что расчет чистой прибыли производится в отчете о финансовых результатах, большинство активов и пассивов, отраженных в балансе, оказывают свое влияние на величину этого показателя. Расскажем об этом в следующих разделах.

Чистая прибыль и внеоборотные активы (раздел I баланса)

Показатель чистой прибыли во многом зависит от величины внеоборотных активов, отражаемых в разделе I баланса. Например, крупные показатели по строкам 1110 «Нематериальные активы», 1150 «Основные средства» и 1160 «Доходные вложения в материальные ценности» могут свидетельствовать о большой остаточной стоимости ОС и НМА и значительных суммах амортизации по этому имуществу.

Начисленная амортизация представляет собой элемент себестоимости (по ОС и НМА, задействованным в основной деятельности) или часть иных расходов (управленческих, коммерческих и пр.). У компаний с обширной материальной базой суммы начисленной амортизации могут составлять значительную часть расходов и оказывать серьезное влияние на величину чистой прибыли.

Другой пример. У компании по строкам 1150 и 1160 отражены крупные суммы, но на чистой прибыли это никак не отражается. Возможно ли это? Такая ситуация возникает, если объекты ОС, отраженные в балансе, не относятся к амортизируемому имуществу. Это основные средства, потребительские свойства которых с течением времени не изменяются: земельные участки, объекты природопользования и т. д. (п. 17 ПБУ 6/01 «Учет основных средств»).

И еще один нюанс. В строках 1150 и 1160 баланса могут стоять прочерки, но при этом показатель чистой прибыли будет изменяться. Это связано с тем, что имущество, отвечающее всем критериям основных средств, но стоимостью не более 40 000 руб., можно отражать в составе МПЗ (п. 5 ПБУ 6/01). Их списание будет осуществляться не равномерно посредством амортизации, а единовременно, и это сразу отразится на величине чистой прибыли.

Важно! По всем ОС, принятым на учет после 1 января 2016 года, стоимостной критерий, позволяющий учесть имущество в составе МПЗ, увеличивается с 40 000 до 100 000 руб. (ФЗ «О внесении изменений…» от 08.06.2015 № 150-ФЗ).

Оборотные активы (раздел II баланса) и чистая прибыль

Влияние оборотных активов на чистую прибыль отличается от аналогичного влияния со стороны активов раздела I и характеризуется одной особенностью. Если стоимость внеоборотных активов переносится в расходы постепенно и они влияют на величину чистой прибыли в течение длительного периода, то оборотные активы намного быстрее включаются в расходы и отражаются на чистой прибыли.

Так, переданные в производство и использованные в текущем периоде материалы сразу формируют себестоимость произведенной продукции и сказываются на показателе чистой прибыли.

Но не следует забывать, что в расчете чистой прибыли участвуют не только расходы. Одновременно с ними на чистую прибыль влияет и доход от реализации указанной продукции. То есть, с одной стороны, стоимость списанного в производство материала снижает чистую прибыль, но выручка от реализации произведенной из этих МПЗ продукции увеличивает ее. В результате показатель чистой прибыли изменяется.

Оборотные активы, отраженные в строке 1250 «Денежные средства и денежные эквиваленты», напрямую на чистую прибыль не влияют, но от их правильного и рационального использования она зависит.

К примеру, одновременное отсутствие МПЗ на балансе и денежных средств на расчетном счете или в кассе может служить показателем того, что у фирмы нет денег на закупку сырья и материалов. А без МПЗ невозможно организовать технологический процесс производства продукции. В этом случае компания лишается дохода от ее продажи. Это обстоятельство не способствует росту чистой прибыли, а в некоторых случаях снижает ее (например, если по договору с заказчиком предусмотрены штрафы за несвоевременную поставку).

Однако отсутствие какой-либо цифры в строке 1250 далеко не всегда говорит о недостатке оборотных средств и негативном влиянии на величину чистой прибыли. При грамотном подходе к расходованию этого ресурса деньги находятся в постоянном обороте и быстрее оказывают влияние на чистую прибыль. Так, своевременно направленные поставщику материалов средства будут способствовать увеличению чистой прибыли компании, так как не произойдет сбоя выпуска продукции из-за нехватки МПЗ и продукция вовремя принесет доход от реализации.

Влияние пассивов на чистую прибыль

В строках разделов IV и V баланса находят отражение долги компании различного вида (заемные средства, кредиторская задолженность перед контрагентами, персоналом, бюджетом и др.). На первый взгляд задолженность и чистая прибыль не имеют прямой взаимосвязи. Однако пассивы баланса могут оказать свое влияние как на увеличение чистой прибыли, так и на ее снижение.

К примеру, начисленные по кредиту проценты независимо от того, долгосрочный или кратковременного характер носит задолженность, способствуют снижению чистой прибыли.

А долги перед контрагентами, если они не погашены вовремя, могут повлечь для компании дополнительные расходы. В этом случае высока вероятность предъявления санкций за просрочку платежей. Это неминуемо скажется на чистой прибыли и будет способствовать ее снижению.

С другой стороны, между задолженностью и чистой прибылью есть обратная связь: рост долгов может способствовать приросту чистой прибыли. Например, деньги, полученные под векселя (выданные под низкий процент), позволят использовать в обороте фирмы дополнительные средства. А они помогут организовать всю технологическую цепочку производства продукции и ее своевременную отгрузку заказчикам. В результате незначительные расходы на выплату процентов позволят прирастить чистую прибыль.

Итоги

Чистая прибыль в балансе рассчитывается из показателей строки 1370 «Нераспределенная прибыль». Для расчета необходимы данные за предыдущий и текущий периоды.

Формулу расчета чистой прибыли можно не применять — готовый результат работы фирмы отражен в строке 2400 отчета о финансовых результатах или в расшифровке строки 1370 баланса.

Нераспределенная прибыль в балансе (нюансы)

Верно ли, что нераспределенная прибыль — это чистая прибыль?

Нераспределенная прибыль — это действительно чистая прибыль, которая (как следует из названия) не была распределена (поделена) между участниками/акционерами общества. Чистой прибылью считается та часть дохода от реализации и внереализационных операций, которая осталась после уплаты налогов.

Решение о том, как распределять этот доход, принимается исключительно собственниками. Традиционно вопрос о нераспределенной прибыли выносится на повестку годового собрания владельцев компании. Принятое решение оформляется протоколом, который составляется по итогам общего собрания участников/акционеров.

Основными путями расходования нераспределенной прибыли считается ее направление:

О бухгалтерских записях, сопровождающих начисление, выплату и получение дивидендов, читайте в материале «Бухгалтерские проводки при выплате дивидендов».

Нераспределенная прибыль — это актив или пассив?

Нераспределенная прибыль в балансе — это, конечно же, его пассив. Значение данного показателя обозначает фактический долг компании перед ее собственниками, поскольку в идеале эта прибыль должна быть распределена между участниками и инвестирована в дальнейшее развитие бизнеса.

Фактически компания не может распоряжаться нераспределенной прибылью без принятия собственниками решения. Отражающийся в строке 1370 убыток также находится в пассивной стороне баланса, только это отрицательное значение, поэтому число берется в круглые скобки.

Нераспределенную прибыль обязательно нужно отразить в балансе. Как правильно это сделать, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель по налогам. Это бесплатно.

Нераспределенная прибыль и непокрытый убыток — что это?

Как уже говорилось выше, нераспределенная прибыль — это итоговый доход, полученный компанией от своей хоздеятельности, оставшийся после перечисления налога на прибыль и еще не поделенный (не направленный на иные цели) ее собственниками.

ООО «Восход» в 20ХХ году получило прибыль в размере 800 000 руб., уплатило налог на прибыль в размере 160 000 руб. В строке 1370 в пассиве баланса по итогам 20ХХ года ООО «Восход» должно отразить 640 000 руб. Это и есть нераспределенная прибыль.

Значение в строке 1370 баланса может быть равно тому, которое указано в строке 2400 отчета о финрезультатах, если у компании не было прибыли, не распределенной владельцами на начало года, и на протяжении года не производилась выплата промежуточных дивидендов.

На что может быть направлена нераспределенная прибыль прошлых лет? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Что касается непокрытого убытка, то это превышение расходов компании над доходами по итогам года.

ООО «Парус-Трейд» в 20ХХ году получило выручку от оказания услуг и иные внереализационные доходы. Их общая сумма составила 400 000 руб.

Издержки, связанные с ведением основного вида деятельности (транспортными перевозками), равны 380 000 руб. Прочие расходы компании (не учитываемые в целях обложения налогом) составили еще 58 000 руб. Начислен налог на прибыль в размере 4 000 руб. Резервного капитала у ООО «Парус-Трейд» нет.

Значит, по итогам 20ХХ года после реформации баланса в строке 1370 в круглых скобках появится запись 42 000 руб. (400 000 – 380 000 – 4 000 – 58 000).

Непокрытый убыток появляется при получении компанией фактического убытка и отсутствии резервов финансирования. Вписанное в пассиве баланса значение в круглых скобках уменьшит итог по разделу 3 баланса.

Среди основных причин получения непокрытого убытка можно назвать:

О ПБУ 1/2008 подробнее читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Как отображается нераспределенная прибыль прошлых лет

Нераспределенная прибыль прошлых лет аккумулируется на бухсчете 84. Сальдовый остаток по кредиту этого счета переносится в балансовую строку 1370.

Обычно в течение года движения по дебету счета быть не должно, поскольку распределение прибыли традиционно происходит по итогам года после ежегодного собрания собственников компании. Но есть и особый случай, когда дебет 84 нужно задействовать и в течение года. Чтобы удостовериться, что вы не пропустили эту самую проводку, получите бесплатный доступ к КонсультантПлюс и переходите в Типовую ситуацию.

О том, как для отражения в балансе (окончательном и промежуточном) формируются данные по нераспределенной прибыли, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Нераспределенная прибыль отчетного года

Кредитовое сальдо на конец года по бухсчету 99 — это чистая прибыль. Но помимо финансового результата на этом счете отражают и некоторые другие показатели. Какие именно и как не ошибиться, делая проводки, вы можете узнать из Типовой ситуации от К+, получив пробный доступ к системе.

При реформации баланса оно списывается на бухсчет 84 (Дт 99 Кт 84) и составляет нераспределенную прибыль по итогам данного отчетного года.

Чтобы отделить показатели нераспределенной прибыли текущего (отчетного) года от прошлогодних, некоторые бухгалтеры выделяют в балансе отдельные строки 1372 и 1372, в которых соответственно отражается нераспределенная прибыль отчетного периода и прошлых лет.

Использование нераспределенной прибыли — это прерогатива собственников компании. И выделение в балансе данного финпоказателя за разные годы в первую очередь удобно им. Но стоит иметь в виду, что нераспределенная прибыль минувшего года не может быть целиком распределена без учета предыдущих результатов деятельности компании.

ВАЖНО! Нельзя допускать, чтобы стоимость чистых активов общества после передачи на выплату дивидендов нераспределенной прибыли отчетного года стала меньше размера уставного капитала общества и при наличии резервного фонда. Предостережение касается случаев, когда в прошлые годы в отчетности были зафиксированы непокрытые убытки. Решение о покрытии прошлогодних убытков за счет нераспределенной прибыли отчетного года принимается исключительно владельцами компании.

А вот нераспределенная прибыль за прошлые годы может быть распределена участниками/акционерами общества не только по итогам года, а в любое время. Главное — провести тематическое собрание всех владельцев компании и утвердить соответствующее решение.

Вправе ли ООО осуществлять поощрительные выплаты работникам из нераспределенной прибыли и как это оформить, а также учитываются ли они при расчете средней заработной платы? Ответ на этот вопрос подготовил инспектор по труду в Нижегородской области В.И. Неклюдов. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

Нераспределенная прибыль: формула вычисления

В соответствии с обобщенными данными бухучета нераспределенная прибыль — это чистая прибыль компании после уплаты налогов, которую могут распределить владельцы компании.

Исходя из мировой финансовой практики, нераспределенная прибыль (далее — НП) рассчитывается по следующей формуле:

НПк — НП на конец отчетного года;

НПн — НП на начало отчетного периода;

ЧП — чистая прибыль, оставшаяся после начисления налога на прибыль;

Див — выплаченные в отчетном году дивиденды из расчета НП прошлых лет.

Если значения ЧП у вас нет, то для расчета НП можно воспользоваться следующей схемой:

О том, можно ли увидеть величину операционной прибыли в бухотчетности, читайте в статье «По какой строке отражается операционная прибыль в балансе?».

Показатели для инвесторов

Анализируя финсостояние компании, инвесторы обращают внимание на использование нераспределенной прибыли. Если НП накапливается и не пускается в оборот, такое положение дел вроде бы должно инвесторов устраивать, т. к. они могут рассчитывать на существенные дивиденды.

Однако без инвестиций в деятельность компания перестает расти, и ее доходы не только не увеличиваются, но и могут сократиться (из-за падения конкурентоспособности, большого износа оборудования и по другим, связанным с отсутствием инвестиций причинам). Так что накапливающая прибыль, но не инвестирующая в свою деятельность компания не может быть привлекательной.

В то же время не получающая прибыль и не выплачивающая дивиденды компания вообще не может заинтересовать инвесторов.

Идеальным вариантом для инвесторов является компания, которая инвестирует оставшиеся после выплаты дивидендов средства в свое развитие. Хотя владельцы могут принять решение о невыплате дивидендов и направлении всего объема НП в оборот.

Итоги

Для отражения нераспределенной прибыли (прибыли, остающейся после изъятия из нее суммы налога на прибыль, или чистой прибыли) в бухбалансе существует отдельная строка. Цифра, вносимая в нее, соответствует величине всей накопленной за годы деятельности компании чистой прибыли. В течение отчетного года относящееся к этому году значение нераспределенной прибыли в бухучете можно видеть на отдельном счете бухучета. За счет чистой прибыли осуществляют выплату дивидендов.

Балансовая прибыль – это.

Понятие балансовой прибыли предприятия

Балансовая прибыль (далее – БП) является показателем, который наряду с валовой прибылью, чистой прибылью используется для оценки финансово-хозяйственной деятельности (ФХД) организации. На основе балансовой прибыли определяются уровень рентабельности, оборачиваемость капитала.

БП имеет такое название, поскольку рассчитывается исходя из показателей бухгалтерского учета и анализа статей бухгалтерского баланса.

Балансовая прибыль – строка в балансе

Несмотря на название, показатель БП не отражен ни в одной из строк бухгалтерского баланса. Итоговый финансовый результат предприятия в бухгалтерском балансе отражается по строке 1370 «Нераспределенная прибыль / непокрытый убыток предприятия». Данный показатель тесно связан с показателем чистой прибыли, отраженным по строке 2400.

О расчете чистой прибыли и взаимосвязи строки 2400 «Чистая прибыль» ОФР и строки 2300 Бухгалтерского баланса см. материал «Расчет чистой прибыли по балансу – формула».

ВАЖНО! С 01.06.2019 года применяются обновленные бланки бухгалтерской отчетности в редакци, утвержденной приказом Минфина от 19.04.2019 № 61н.

БП в бухгалтерской отчетности отражена в строке 2300 (прибыль/убыток до налогообложения) Отчета о финансовых результатах и включает в себя все доходы и расходы от основной и прочей деятельности предприятия.

Балансовая прибыль – формула расчета

Рассчитать БП можно по следующей формуле:

БП – балансовая прибыль/убыток;

ПОД – прибыль/убыток от обычных видов деятельности;

ППР – прибыль/убыток от прочей реализации;

ПВО – прибыль/убыток от внереализационных операций.

Если показатель БП отрицательный, то предприятие получило по итогам рассматриваемого периода убыток.

Анализ балансовой прибыли

Предприятия используют показатель БП для анализа работы. Анализ БП позволяет не только выявить факторы влияния на прибыль предприятия, определить причины невыполнения плана доходов, но и выработать стратегию развития ФХД.

На БП влияют также методы отражения в учете операций, зафиксированные в учетной политике предприятия.

О том, как правильно составить учетную политику предприятия, см. материал «Как составить налоговую политику организации?».

Таким образом, предприятие путем выбора метода учета может влиять на свой финансовый результат (БП).

Итоги

БП представляет собой показатель, характеризующий эффективность ФХД и является базой для исчисления чистой прибыли. Отражается БП в Отчете о финансовых результатах по строке 2300.

Изучив структуру БП, можно выявить «слабые стороны» ФХД и найти возможности для их устранения.

Как устроен бухгалтерский баланс

В свежем выпуске бухгалтерского ликбеза Алексей Иванов рассказывает зачем нужен бухгалтерский баланс, что в нём можно увидеть и почему уметь читать баланс важно не только бухгалтеру. В конце статьи пример построения баланса, который будет понятен даже очень далёкому от бухучёта читателю.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на Клерке.ру я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Зачем нужен бухгалтерский баланс

Три месяца подряд я рассказывал об отдельных видах активов и пассивов, с которыми имеет дело бухгалтерский учёт. Пришло время собрать их в полезный инструмент для директора, собственника бизнеса, финансиста, экономиста и любого, кто хочет оценить имущественное положение компании. Этот инструмент называется бухгалтерским балансом (Balance Sheet). Он содержит информацию о том какие активы есть у компании и откуда они взялись.

Баланс и отчёт о финансовых результатах — две главные формы финансовой отчётности, которые изучают банки, инвесторы, кредиторы и контрагенты, чтобы понять, стоит ли иметь с вами дело. Форма российского баланса утверждена Приказом Минфина России от 02.07.2010 N 66н, но суть его одинакова в России, США, Зимбабве и любой другой стране.

В основе баланса лежит утверждение, на котором построен весь бухгалтерский учёт уже более пятисот лет. Сумма активов должна быть равна сумме пассивов. Нарушение этого равенства означало бы, что у вас есть актив из ниоткуда или источник ничего — невыполнение закона сохранения материи в отдельно взятой компании. Закон сохранения для бухучёта описывается капитальным уравнением:

Активы = Капитал Обязательства.

Такая запись означает, что любой актив профинансирован либо собственными, либо заёмными пассивами. Больше активам взяться неоткуда. Если вы купили актив — возникнет кредиторская задолженность, которую необходимо будет оплатить. Если получили от учредителей — увеличится сумма уставного капитала. Даже если актив получен в подарок, в пассиве его стоимость будет записана в прибыль.

Анализ баланса позволяет понять структуру и ликвидность активов компании, обеспеченность собственными и заёмными средствами, платёжеспособность, финансовую устойчивость и другие важные характеристики бизнеса. Как это делать — расскажу в следующих выпусках ликбеза.

Структура бухгалтерского баланса

Баланс разделён на две части: актив и пассив. Внутри частей находятся разделы, их пять, они нумеруются сквозным образом. Внутри разделов — статьи. Каждая статья — это отдельный вид активов или пассивов. Статьи в активе расположены по степени возрастания ликвидности: чем ниже расположена статья, тем быстрее актив можно продать. В пассиве статьи упорядочены по срочности погашения: чем ниже статья, тем быстрее нужно будет рассчитаться за пассив.

Об основных статьях я рассказывал, ниже можно кликнуть на название и провалиться в соответствующую статью.

АКТИВ

I. Внеоборотные активы

II. Оборотные активы

ПАССИВ

III. Капитал и резервы

IV. Долгосрочные обязательства

V. Краткосрочные обязательства

В реальном балансе статей может быть больше — я привёл только наиболее распространённые. Каждой статье соответствует сумма — это оценка соответствующего актива или пассива. Итог по разделу складывается из сумм по статьям. Итоги по активу и пассиву — из сумм по разделам. Эти итоги равны между собой и называются «валюта баланса».

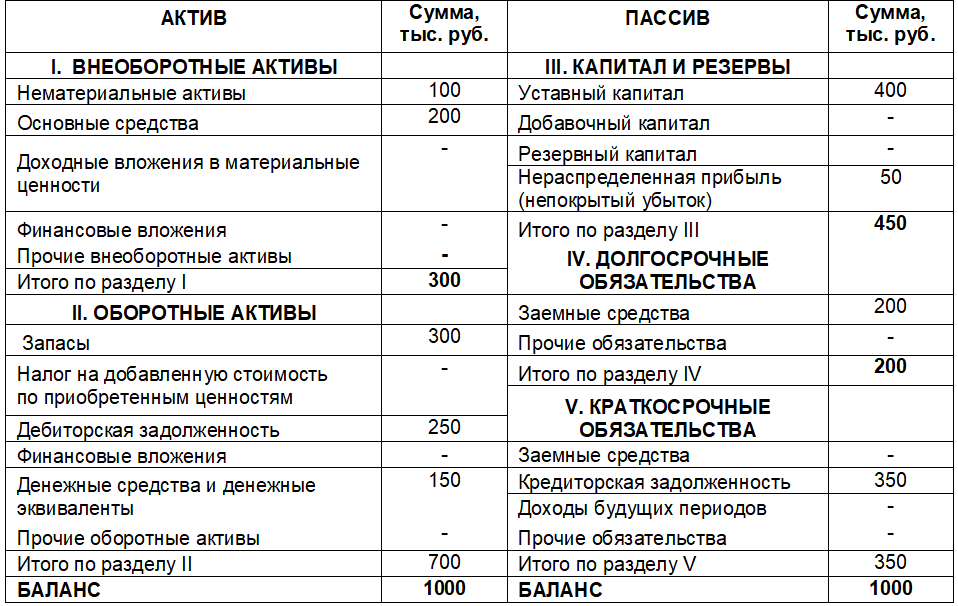

Пример построения бухгалтерского баланса

ООО «Рога и копыта» на 1 января 2020 года имеет следующие активы и пассивы:

Бухгалтерский баланс ООО «Рога и копыта» выглядит так.

Кстати, в интернет-бухгалтерии «Моё дело» бухгалтерский баланс формируется автоматически на основании остатков по счетам бухгалтерского учёта. При этом система проверяет контрольные соотношения и соответствие данных за прошлые годы сданной отчётности. Если что-то не сходится — она предупредит об этом бухгалтера. Попробуйте — это удобно и экономит массу времени!

Бухгалтерский баланс (актив и пассив, разделы, виды)

Бухгалтерский баланс — что это такое?

Баланс бухгалтерский — это табличный вариант отражения финансовых показателей организации на определенную дату. В самом широко распространенном в РФ виде баланс бухгалтерский состоит из двух равных по сумме частей, в одной из которых показано то, что имеет организация, в денежном выражении (актив баланса), а в другой — за счет каких источников это приобретено (пассив баланса). В основе данного равенства лежит отражение имущества и обязательств способом двойной записи на счетах бухучета.

ВНИМАНИЕ! C 2020 года бухгалтерская отчетность сдается исключительно в электронном виде. Бумажный бланк больше не примут. Подробнее об изменениях правил представления бух.отчетности читайте здесь. Также напомним, в 2019 году формы отчетности обновлены.

Баланс бухгалтерский, составленный на определенную дату, позволяет оценивать текущее финансовое состояние организации, а сопоставление данных бухгалтерского баланса, составленного на разные даты, — проследить изменение ее финансового состояния во времени. Бухгалтерский баланс является одним из основных документов, служащих источником данных для проведения экономического анализа деятельности предприятия.

Возникли сложности с балансом? На нашем форуме можно проконсультироваться по любому вопросу. Например, тут можно посмотреть, нужна ли пояснительная записка к бухгалтерской отчетности небольшого предприятия.

Последние изменения в балансе

С 01.06.2019 форма баланса действует в редакции приказа Минфина от 19.04.2019 № 61н. Ключевые изменения в нем (а также в другой бухгалтерской отчетности) таковы:

Отметку об аудиторе нужно ставить только тем фирмам, которые подлежат обязательному аудиту. Налоговики будут использовать ее как для наложения штрафа на саму организацию, если она проигнорировала обязанность пройти аудит, так и для того, чтобы знать у какого аудитора им истребовать сведения по организации в порядке ст. 93 НК РФ.

Более существенные изменения произошли в форме 2. Подробнее о них см. здесь.

Классификация бухгалтерских балансов

Видов бухгалтерского баланса очень много. Их разнообразие определяется самыми разными причинами: характером данных, на основе которых формируется баланс, временем его составления, назначением, способом отражения данных и рядом других факторов.

По способу отражения данных бухгалтерский баланс может быть:

По отношению к моменту составления различают балансы:

По объему данных по организациям, отражаемых в балансе, выделяют балансы:

По назначению бухгалтерский баланс может быть:

В зависимости от характера исходных данных бывает баланс:

По способу отражения данных:

Бухгалтерские балансы могут различаться в зависимости от организационно-правовой формы компании (балансы государственных, общественных, совместных, частных организаций) и от вида ее деятельности (основная, вспомогательная).

По периодичности балансы делят на месячные, квартальные, годовые. Они могут иметь как полную, так и сокращенную форму.

Таблица бухгалтерского баланса может быть 2 видов:

Для внутренних целей организация сама вправе выбирать периодичность, способы и методы составления баланса. Отчетность, представляемая в ИФНС, должна иметь определенную форму с сопоставимыми данными на даты, указанные в балансе.

О том, как составить бухгалтерский баланс малому предприятию, читайте в статье «Бухгалтерский баланс для малых предприятий (особенности)».

Структура бухгалтерского баланса предприятия

Используемая для официальной отчетности в РФ форма бухгалтерского баланса представляет собой таблицу, разделенную на две части: актив и пассив баланса. Итоговые суммы актива и пассива баланса должны быть равны.

Актив баланса — это отражение того имущества и обязательств, которые находятся под контролем предприятия, используются в его финансово-хозяйственной деятельности и могут принести ему выгоду в будущем. Актив делят на 2 раздела:

Пассив баланса характеризует источники тех средств, за счет которых сформирован актив баланса. Он состоит из трех разделов:

О том, какие проводки используют, отражая в бухучете собственный капитал, читайте в статье «Порядок учета собственного капитала организации (нюансы)».

Содержание разделов бухгалтерского баланса

Выделение разделов в структуре бухгалтерского баланса обусловлено главным образом временным фактором.

Так, актив баланса разделен на 2 раздела в зависимости от времени использования активов в деятельности организации:

При выделении разделов в пассиве баланса, помимо временного фактора, играет роль принадлежность средств, за счет которых формируется актив баланса (собственный капитал или привлеченные средства). С учетом этих 2 факторов пассив сформирован из 3 разделов:

Понятие и значение статей бухгалтерского баланса

Разделы баланса детализируются путем их разбивки на статьи. Рекомендованную для представления в ИФНС детализацию по статьям содержат бланки бухгалтерского баланса, утвержденные приказом Минфина России от 02.07.2010 № 66н в 2 вариантах:

Сокращенная (упрощенная) форма бухгалтерского баланса допускает объединение его статей с целью получения укрупненных показателей и упрощения отчетности. Однако ее применение доступно только лицам, имеющим право на ведение упрощенного бухучета (СМП, НКО, участникам проекта «Сколково»).

Разбивка разделов на статьи обусловлена необходимостью выделять основные виды имущества и обязательств, которые формируют соответствующие разделы бухгалтерского баланса.

Рекомендованная Минфином России форма полного бухгалтерского баланса предполагает следующую разбивку разделов по статьям:

О том, по какой строке отражается валовая прибыль в балансе, узнайте здесь.

При составлении баланса организация может использовать рекомендованную Минфином России детализацию по статьям. При этом у нее есть право применять собственную разработку этой разбивки, если она считает, что это приведет к большей достоверности отчетности. Кроме того, при отсутствии данных для заполнения соответствующих статей фирма вправе исключить такие статьи из составляемого ею бухгалтерского баланса.

Посмотрите образец заполнения баланса, который подготовили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите в материал. Это бесплатно.

Состав статей бухгалтерского баланса

Статьи бухгалтерского баланса заполняются на основании данных об остатках на счетах бухучета по состоянию на отчетную дату. При заполнении отчета для представления в ИФНС нужно руководствоваться рядом правил, установленных для составления такой отчетности (ПБУ 4/99, утвержденное приказом Минфина России от 06.07.1999 года № 43н):

Подробный построчный алгоритм заполнения бухгалтерского баланса вы можете посмотреть в Путеводителе по бухгалтерской отчетности от КонсультантПлюс, получив бесплатный доступ к системе.

А ниже приведена информация о том, на основании остатков по каким счетам заполняются вышеуказанные статьи баланса применительно к действующей редакции плана счетов бухучета, утвержденного приказом Минфина России от 31.10.2000 № 94н:

ВНИМАНИЕ! С отчетной кампании за 2020 год начинают действовать изменения в ПБУ 18/02, 16/02, 13/2000, ФСБУ 5/2019 «Запасы». А с отчетности за 2022 год следует применять новый ФСБУ 25/2018 «Бухгалтерский учет аренды», ФСБУ 6/2020 «Основные средства», ФСБУ 26/2020 «Капитальные вложения». Начать применять новые бухгалтерские стандарты можно и раньше. Такое решение нужно закрепить в учетной политике предприятия.

Об одном из наиболее часто создаваемых краткосрочных резервов читайте в материале «Создание резерва на оплату отпусков в бухгалтерском учете».

К прочим внеоборотным активам организации могут относиться, например:

О правилах учета вложений во внеоборотные активы читайте в статье «Правила ведения учета вложений во внеоборотные активы».

Нередко бухгалтеры, заполняя таблицы, характеризующие финансовое состояние организации, сталкиваются со сложностями, когда требуется указать текущие пассивы, ведь это понятие отсутствует в нормативных документах по бухгалтерскому учету и налогообложению.

О том, когда сдается бухгалтерский баланс (сроки, нюансы), узнайте здесь.

Итоги

Бухгалтерский баланс – основная составляющая бухгалтерской отчетности, сводка финансовых показателей организации на определенную дату. Он составляется в определенной форме и по определенным правилам. Сдается в налоговую а также представляется другим заинтересованным пользователям. Начиная с 1 июня 2019 года нужно использовать бланк в редакции от 19.04.2019.