со скольки лет можно брать ипотеку на квартиру в россии

Ипотека с 18 лет: Сбербанк снизил минимальный возраст для получения кредита на покупку жилья

Лента новостей

Все новости »

Раньше заем можно было получить минимум с 21 года. Условия оформления ипотеки не изменились. Легко ли будет получить молодым людям кредит и нужен ли поручитель?

Сбербанк разрешил брать кредит на покупку жилья с 18 лет. До этого минимальный возраст ипотечного заемщика в кредитной организации начинался с 21 года. Условия оформления ипотеки остались прежними: первоначальный взнос от 10%, стаж на нынешнем месте работы от трех месяцев и максимальный срок кредита 30 лет. При таком раскладе 18-летний россиянин может расплатиться за жилье к 48 годам. Но так ли легко ему будет получить ипотеку? Мнение генерального директора компании «Система кредитных специалистов» Алексея Казарина:

Алексей Казарин генеральный директор компании «Система кредитных специалистов» «Это очевидное решение для банка, потому что в последние два года он взял явный курс на молодежь. Это видно и в рекламе, и в публичных действиях, и в продуктах. Такое расширение публики, но это не значит, что они будут легко выдавать кредит такой категории клиентов, здесь нужно, чтобы молодые люди уже крепко стояли на ногах. Поэтому я думаю, что заявки будут проходить очень слабо и будут повсеместно требоваться заемщики в виде родителей, родственников и так далее. Всегда сначала в целях маркетинга говорится, что все хорошо, красиво, потом по факту происходит по-другому. Банк не может оценить кредитоспособность молодого заемщика, потому что у него, как правило, нет еще кредитной истории. Непонятно, как он будет платить, есть ли у него понимание, ответственность перед другими людьми и перед банком. Были 20-летние, которые могли получить относительно небольшую сумму ипотеки. Вообще не очень много молодежи обращается, а если обращается, то вместе с кем-то из родителей-созаемщиков».

Без поручителя на ипотеку в столь раннем возрасте не обойтись, считает руководитель проекта «Ипотек.ру» Дмитрий Овсянников:

Дмитрий Овсянников руководитель проекта «Ипотек.ру» «Скорее всего, расчет на родителей, будут требоваться поручители. Допустим, родителям предпенсионного возраста можно выдать кредит на короткий срок. Сбербанк таким образом решает вопрос, что он выдает кредит как бы ребенку, который только-только начал трудиться, но при этом требуются поручители в виде родителей. Я так понимаю, что будет такое обязательное требование. Представьте, что вы банк и должны прогнозировать, отдаст ли человек деньги обратно. У 18-летних еще пока ветер в голове. Второй момент в том, что молодого человека могут призвать в армию, кто тогда будет платить по кредиту? Есть куча нюансов. Это похоже на то, когда у многих банков была программа «Кредит на 50 лет», акция «Ипотека на полвека», а фактически банк выдает кредит на 25 лет, объясняя людям тем, что им выгоднее. Я так понимаю, что с ипотекой для 18-летних будет что-то похожее».

Ипотеку с 18 лет выдают МКБ, «Уралсиб», «Ак Барс» и банк «Санкт-Петербург».

Открытой статистики по конкретному возрасту нет, но в банке «Санкт-Петербург» сказали РБК, что доля ипотечных заемщиков до 25 лет составляет около 7%.

До какого возраста дают ипотеку?

Подробнее про возрастные ограничения

Включение определенных возрастных ограничений в перечень требований к клиенту при ипотечном кредитовании вполне логичен, так как платежеспособность заемщика и возможность возврата полученных от банка средств в значительной степени зависят от его возраста. Наиболее благоприятной категорией для заключения длительных кредитных договоров считаются люди в возрастном интервале от 30 до 40-45 лет.

Очевидно, что более молодые клиенты редко обладают достаточным для беспроблемного обслуживания кредита уровнем и стабильностью дохода. Еще более сложно рассчитывать на получение ипотеки людям пенсионного и предпенсионного возраста. Это также логично с экономической точки зрения, учитывая невысокий уровень пенсий, сложившийся в стране, а также небольшой уровень средней продолжительности жизни пожилых россиян.

Влияние возраста на вероятность одобрения

Приведенные выше аргументы наглядно демонстрируют, почему некоторым возрастным категориям потенциальных заемщиков достаточно сложно рассчитывать на одобрение ипотеки со стороны банка. Речь в данном случае идет, прежде всего, о студентах и работающих молодых людях, а также клиентам, которым исполнилось более 50-ти лет.

В первом случае основной причиной недоверия со стороны финансовой организации выступает отсутствие стабильного и достаточно по величине дохода. Напротив, для пожилых людей фактором, снижающим вероятность получение ипотечного кредита, выступает высокий риск в любой момент лишиться источника дохода после выхода на пенсию, в результате болезни и потери трудоспособности.

Есть ли в банках строгие ограничения по возрасту

Как уже было отмечено, каждый банк самостоятельно определяет устанавливаемые им при выдаче ипотеки возрастные ограничения. Требования наиболее крупных банков выглядят следующим образом:

Требования к возрасту по специальным программам

Помимо стандартного договора ипотечного кредита, ведущие банки страны участвуют в различных государственных программах, предлагая более выгодные условия кредитования определенным категориям заемщиков. Некоторые из них также связаны с дополнительными возрастными ограничениями.

Молодая семья

Ключевое требование для участия в госпрограмме поддержки молодой семьи – это возраст супругов, который не должен превышать 35 лет.

В этом случае они получают возможность на оформление льготной ипотеки, при которой часть процентной ставки или суммы займа субсидируется за счет бюджета.

Военная ипотека

Более 10 лет активно реализуется еще одна государственная ипотечная программа, направленная на улучшение жилищных условий для военнослужащих. К ее участникам также предъявляется возрастное ограничение. Оно заключается в том, что полученный ипотечный займ должен быть выплачен военнослужащим до наступления 45 лет и выхода на пенсию. Именно с учетом этого параметра и рассчитываются условия оформляемой военной ипотеки.

Ипотека для пенсионеров

В настоящее время специальные программы ипотечного кредитования крупными банками не осуществляются. Однако, многие из них, например, Сбербанк, предоставляет для этой категории заемщиков упрощенные условия получения обычной ипотеки.

В результате, вышедшие на пенсию люди не теряют возможность улучшить свои жилищные условий при помощи этого популярного и востребованного банковского продукта.

Другие специальные программы

Высокий уровень конкуренции вынуждает российские банки постоянно разрабатывать новые ипотечные программы. Некоторые из них напрямую адресуются определенным возрастным категориям заемщиков, например, студентам, многодетным молодым семьям и т.д. Конкретные условия и установленные ограничения по возрасту определяются при этом самим банком.

Стоит ли брать ипотеку?

Ипотека — большой и долгий кредит, поэтому вопрос о том, стоит ли его брать, часто стоит ребром. И если начинаешь считать переплату, то приходишь к выводу, что на деньги, отданные банку, можно в итоге купить еще одну квартиру. Но это не мешает тысячам гражданам ежедневно заключать ипотечные договора.

Разберемся, стоит ли брать ипотеку, ее объективные плюсы и минусы. Почему именно сейчас на рынке наблюдается самый благоприятный период для подачи заявки на жилищный кредит. Кроме того, Бробанк.ру сравнил ипотеку и аренду. Может лучше снимать и копить деньги на вкладе?

Сколько стоит ипотека

Прежде чем взять ипотечный кредит, заемщик должен сделать расчеты, чтобы понять, во сколько ему вообще обойдется квартира (будем рассматривать именно покупку квартиры в кредит).

Для примера не будем брать столичные цены. Возьмем средний российский миллионник, пусть желаемая для покупки квартира стоит 3,5 млн. рублей.

На март 2021 года зафиксированы такие средние ставки по ипотеке: 7,94% при покупке на вторичном рынке и 5,92% на первичном. Но тут нужно понимать, что низкая ставка на первичку обусловлена гос программой субсидирования, которая закончится в июле 2021 года.

Пусть наш потенциальный заемщик желает купить объект вторичного рынка, так как ставки на новостройки весьма плавающие. Вторичка же в плане условий более стабильная.

Что в итоге получается, если сделать расчет на кредитном калькуляторе:

Получается, что нашему потенциальному заемщику квартира при сроке в 15 лет обойдется в 2 124 000 + 3 500 000, то есть 5 624 000 руб. На переплату реально купить еще одну квартиру поскромнее.

Оформление ипотеки на большой срок всегда провоцирует огромную переплату. Но платежеспособность среднестатистического россиянина такова, что взять ипотеку на 5-10 лет по силам лишь малой части населения. Чаще всего фигурирует именно средний срок в 15-20 лет, при этом многие заключают договора и на 25. В целом банки позволяют выбрать срок до 30 лет.

Средний срок ипотеки по данным ЦБ РФ:

Сейчас самое благоприятное время на ипотеки

Если вы думаете о том, когда лучше оформлять ипотеку, то сейчас лучшее время для этого. Все дело в процентных ставках. Сейчас жилищные кредиты выдаются в среднем под 7,26% годовых. Если объективно — около 8%, так как в расчете средней ставки учитываются ссуды, полученные с применением программ субсидирования.

На значение ставки по ипотеке напрямую влияет ключевая ставка ЦБ РФ. Как только Центробанк ее меняет, рынок реагирует на это через 1-2 месяца. Снизилась ключевая — стоит ждать уменьшение и ставок по всем кредитам.

Динамика ключевой ставки:

В марте 2021 ЦБ РФ поднял ключевую ставку до 4,5%, в апреле — до 5%. Это значит, что вскоре ставки по ипотеке увеличатся примерно на 1%. В течение 3 лет по заявлению Эльвиры Набиуллиной ключевая ставка будет стабильно находиться в рамках 5-6%.

Можно прийти к выводу, что в течение следующих 3 лет ипотека однозначно подорожает на 1-2% по отношению к средней ставке на второй квартал 2021 года. То есть договора будут заключаться под 9-10%.

Сегодня на рынке наблюдается самая низкая ключевая ставка ЦБ РФ за все годы ее существования. Она даже ниже, чем в докризисный стабильный 2013 год (тогда она находилась на уровне 5,5%). Именно сейчас банки выдают самую выгодную ипотеку за все время.

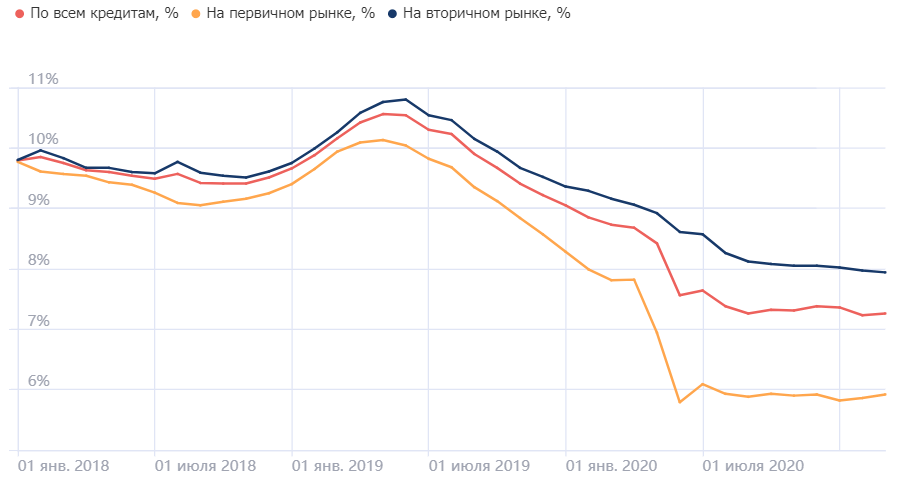

Динамика ставок по ипотеке с 1 января 2018 года по 1 марта 2021 года:

Отслеживается явное падение ставки. Но из-за увеличения ключевой ставки с 4,25% до 5% уже совсем скоро банки на это отреагируют и поднимут цену ипотеки. И после, если ЦБ РФ согласно своим планам повысит ключевую ставку до 6%, повышения стоимости кредитов не избежать.

Для примера проанализируем, как подорожает ипотека при повышении ставки на 1%. Рассмотрим все ту же ипотеку выше с ценой квартиры 3,5 млн. При ставке 7,94% платеж составит 28 328, переплата — 2 124 000 рублей. При ставке 8,94% — 30 068 и 2 437 000. Разница в переплате — более 300 000.

Плюсы и минусы ипотеки

Можно сколько угодно говорить о минусах ипотечного кредита, но все они вряд ли перекроют важный плюс — для многих ипотека становится единственной возможностью обзавестись собственной крышей над головой.

Но о минусах все же скажем:

Информация Центрального Банка о среднем размере ежемесячного платежа по ипотеке в РФ:

То есть средний ипотечный заемщик отдает банку каждый месяц по 22 000 рублей. Но если разобраться, то сложно придется только в первые годы. После под влиянием инфляции доходы все равно будут расти, а платеж окажется все тем же. Под самый конец оплата вообще не будет вызывать сложностей.

Как сделать ипотеку более выгодной

Если вы решили оформить ипотеку, определили, что игра стоит свеч, обратите внимание на факторы, которые способствуют более выгодному заключению кредитного договора:

Стоит рассмотреть ипотеку на новостройки. При такой недвижимости, готовой или строящейся, ставки всегда ниже, чем по ипотеке на вторичку. Банки застройщики часто заключают соглашения, по которым граждане подписывают договора на максимально выгодных условиях.

Ипотека на вторичку всегда дороже. На нее не распространяются многие программы субсидирования. Кроме того, сама недвижимость несет риски, которые закладываются в ставки.

А может лучше аренда?

Многие сравнивают ипотеку с арендой, которая по ежемесячным затратам обходится даже дешевле. Только вот итога у аренды никакого нет, а в случае с ипотекой после выплаты квартира становится полноправной собственностью, которую в том числе можно оставить в наследство.

Но если допустить ситуацию, что человек живет в арендованной квартире и копит на покупку своей, то интересно сделать расчеты выгодности. Возможно, этот вариант стоит внимания.

Например, у нашего потенциального покупателя новой квартиры есть свободные 28 000 (ежемесячный платеж из примера выше). Он будет отдавать 15 000 за аренду, а 13 000 каждый месяц отправлять на накопительный вклад.

Что в итоге получится:

Чтобы накопить с нуля 3 500 000 вкладчику при таком раскладе нужен 181 месяц, то есть 15 лет.

Получается, что при идентичных исходных финансовых данных выплата ипотеки займет 15 лет, а аренда с накоплением денег на вкладе — 12 лет. А за те же 15 лет можно накопить на покупку квартиры с нуля, то есть без первоначального взноса.

Так что, такой вариант тоже имеет место быть. Но тут нужно учесть, что цена аренды недвижимости регулярно увеличивается. Аналогично растут и цены на жилье. В итоге та же квартира сегодня может стоить 3,5 млн, а через 10 лет — уже 4,5 млн.

Делаем выводы

Если рассматривать, стоит ли брать ипотеку, то однозначно — да. Стоит, особенно если сделать это в ближайшее время, пока ставки минимальные. Для россиян просто нет другого альтернативного способа приобрести жилье.

Если же сравнивать с арендой со вкладом, то выгода оказывается призрачной и разбивается о реальность. За 10-12 лет, что вы копите, цены на недвижимость увеличатся — они растут стабильно. Так что, копить придется на несколько лет дольше. В итоге именно здесь и сейчас определить, что аренда будет выгоднее, нереально. Настолько в будущее заглянуть нельзя.

Ипотека все же более стабильна, тем более что к ней можно применить тот же материнский капитал или какие-то иные субсидии, которые появятся в будущем. Аренда со вкладом не дает никаких гарантий, плюс придется побегать из одной квартиры в другую.

Со скольки лет дают ипотеку

Ипотеку оформляют те, кто хочет быстрее улучшить жилищные условия. Если банк одобрит заявку, не придется ждать 20 лет и копить деньги на собственную квартиру. Но банки устанавливают возрастные ограничения для потенциальных заемщиков, поэтому оформить ипотеку в 16 лет не получится.

Со скольки лет дают ипотеку на квартиру или дом и что сделать, чтобы заявку одобрили как можно раньше, разобрался Бробанк.

Зачем устанавливают ограничения по возрасту

По законодательству РФ банки могут выдавать займы только дееспособным совершеннолетним гражданам. Получить кредит до 18 лет невозможно, даже если молодой человек или девушка официально работают с 16 лет. Если банк все-таки выдаст деньги несовершеннолетнему заемщику, родители или опекуны могут оспорить такие действия, и суд будет на их стороне. Для банка такое положение невыгодно, потому что их главная цель заработать на своих клиентах, и не потерять выданные суммы.

Но даже исполнение 18 лет и наступление полной дееспособности не гарантирует выдачу кредита, тем более ипотеки. Повышенный возрастной ценз для заемщиков банки вводят по нескольким причинам:

По замечаниям самих банков большинство клиентов обращается за ипотекой ближе к 25-30 годам. Но с точки зрения закона любой гражданин с 18 лет вправе брать кредиты или покупать недвижимость. Поэтому при достаточной платежеспособности, привлечении финансово устойчивого поручителя или созаемщика молодые люди смогут претендовать на одобрение ипотеки.

Ограничение по минимальному возрасту при ипотечном кредитовании

От возраста потенциального заемщика зависят дополнительные условия банка на ипотечный кредит:

Возрастные ограничения для заемщиков установлены банками для всех ипотечных программ, в том числе и льготных.

Коммерческая недвижимость

Недвижимость для коммерческих целей покупают в ипотеку не так часто, как жилье. Этот рынок отличается более крупными заемными суммами и меньшим спросом. Кроме того коммерческую недвижимость гораздо сложнее реализовать, если заемщик не сможет выплачивать кредит. Поэтому такой вид ипотечных займов одобрят только бизнесмену с хорошими финансовыми показателями.

Возраст потенциального заемщика, который подает заявку на заем для покупки коммерческой недвижимости, имеет второстепенное значение. Если молодой человек в 21 год сумел построить прибыльный и устойчивый бизнес, ему одобрят ипотеку. Но в реалиях такое встречается нечасто, поэтому средний возраст клиентов, которые обращаются за таким видом кредитов от 25 до 50 лет.

У предпринимателя запросят финансовую отчетность, а также проверят, чтобы срок деятельности был дольше 6-12 месяцев. Ограничения по возрасту, которые устанавливают банки, находится в диапазоне от 21 года до 70 лет.

Ипотека для военных

Получить право на военную ипотеку могут не все военнослужащие, а только контрактники при выполнении определенных условий. Например, после окончания военного вуза. Кроме того они должны 3 года участвовать в накопительно-ипотечной системе и только после этого получат доступ к деньгам на личном счете. Поэтому возраст потенциального заемщика по военной ипотеке может значительно отличаться.

Со скольки лет дают ипотеку военным банки решают самостоятельно. В некоторых из них установили нижнюю планку на уровне 25 лет. Хотя можно найти и предложения, начиная с 21 года, но у большинства военных к этому возрасту не будут выполнены условия, которые установлены накопительно-ипотечной системой.

Узнайте, как взять военную ипотеку, и какие подводные камни для заемщиков при этом виде кредитования.

Молодая семья

Специальные программы помощи молодым семьям работают в разных регионах России. Для участия должны быть соблюдены определенные условия. Для молодых супругов предусмотрены ограничения не только по минимальному, но и по максимальному возрасту. На момент выдачи кредита обоим супругам должно быть меньше 35 лет. Но эти правила устанавливают не банки.

Ипотеку с учетом государственной поддержки оформляют не во всех кредитных учреждениях. Поэтому нужно ориентироваться на те банки, где одобряют кредиты заемщикам, за которых часть денег перечислит госорган. Чаще всего для оформления ипотеки таким клиентам, установленный банком минимальный возраст – 21 год.

Ипотека пенсионерам

Некоторые банки предлагают специализированные программы. Например, ипотеку для пенсионеров. При этом главное условие – стабильно высокий заработок и максимально допустимый возраст на момент завершения выплат. Но такие программы, скорее исключения, чем правило, поэтому они встречаются гораздо реже традиционных.

В случае с возрастными заемщиками банки при подаче заявки в возрасте 60 лет и при максимальном ограничении в 65, одобрят ипотеку только на 5 лет. Если этого периода и доходов хватит для возврата заемной суммы, то вероятнее всего клиенту одобрят заявку.

Без первоначального взноса

В РФ действуют программы ипотечного кредитования без первоначального взноса. Они менее выгодны по процентной ставке для заемщика, но в некоторых случаях могут стать решением для тех, у которых нет собственных накоплений.

Ипотека без первоначального взноса в 2020 году встречается только в нескольких российских банках, в их числе Уралсиб и Райффайзенбанк. Минимальный возраст заемщика от 21 года. Но гораздо чаще ограничение установлено на уровне 25 лет.

Другие варианты

Ипотеку под строительство дома одобряют заемщикам, которым больше 21-23 лет. Иногда банки ставят ограничение и в 25 лет.

Выдачу кредита на покупку квартиры на этапе строительства или на вторичном рынке тоже одобрят не раньше 18 лет, но гораздо чаще после 21 или даже 23 лет.

В каком возрасте ипотеку одобрят наверняка

Наиболее предпочтительными возрастными интервалами для одобрения ипотеки с точки зрения банка считают:

Такие периоды связаны с несколькими факторами, которые влияют на падение доходов заемщиков:

В 40-45 лет у заемщиков остается еще достаточно трудоспособного времени, когда они смогут оставаться платежеспособными клиентами. При этом в некоторых банках встречаются специальные программы ипотечного кредитования до 65 и даже 75 лет.

Кроме возраста и доходов клиента банки берут во внимание семейное положение, статус, образование. В обязательном порядке запросят кредитную историю и поинтересуются другим имуществом потенциального заемщика. Считается что клиентам окончившим вуз, состоящим в браке гораздо охотнее одобрят ипотеку, чем одинокому холостяку со средним образованием.

Условия банков по минимальному возрасту заемщика

Если потенциальному заемщику меньше 23 или 25 лет банки могут оформить ипотеку, но к этой категории клиентов выдвигают дополнительные условия:

Возрастные ограничение установленные ведущими банками РФ отличаются незначительно. Большинство из них кредитует заемщиков с 21 года.

Сбербанк

Оформляет 12 типов ипотеки, в том числе с государственной поддержкой и для военных. Минимальное ограничение по возрасту для заемщиков – 21 год. При этом верхняя граница зависит от выбранной программы. Максимальный вариант из возможных – 75 лет на дату окончательного расчета.

Предлагает 10 видов ипотечных кредитов. Минимальный возраст заемщика определяют на индивидуальных условиях, но не младше 21 года на момент подачи заявки. А минимальный стаж от 1 года и более.

Альфа-банк

Принимает заявки на 5 видов ипотечных кредитов от клиентов старше 21 года. При этом общий стаж должен быть не менее 1 года, а на последнем месте работы от 4 и более месяцев.

Россельхозбанк

Оформляет 14 видов ипотечных продуктов. Минимальное ограничение по возрасту – 21 год. Такой же порог для кредитования на покупку недвижимости в Райффайзенбанке и в банке ДОМ.РФ.

МКБ и Уралсиб

В условиях к заемщикам приводят нижнюю границу возраста в 18 лет. Но вероятность одобрения ипотеки таким молодым заемщикам без дополнительных гарантий невысока. В ФК Открытие также одобрят заявку на ипотеку с 18 лет, но по отдельным программам, в частности по военной ипотеке, минимальный возраст клиента – 25 лет.

Росбанк, Транскапиталбанк, Совкомбанк и Газпромбанк

Эти банки выдают ипотечные кредиты заемщикам, начиная с 20-тилетнего возраста.

Можно ли обойти ограничения по минимальному возрасту

Банки устанавливают ограничения по минимальному возрасту заемщика для снижения собственных рисков. Поэтому просто так они не станут снижать планку. Ввести в заблуждение по поводу своего реального возраста не получится, потому что все документы проходят тщательную проверку. Но если сотрудничество перспективно для банка, он пойдет навстречу совершеннолетнему клиенту.

Для повышения шансов одобрения заявки на ипотечный кредит:

Такие действия помогут получить одобрение ипотеки в том возрасте, который установлен банком, как минимально допустимый.

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Вячеслав, здравствуйте. Большинство банков готовы сотрудничать с потенциальными заемщиками, достигшими 21 года. До этого момента можно попробовать обратиться в Газпромбанк, Росбанк, Транскапиталбанк или Совкомбанк. При этом наличие материнского капитала повысит ваши шансы на одобрение ипотечного кредита. Хотя зачастую банки требуют, чтобы заемщик предоставил в качестве первоначального взноса не только сертификат на маткапитал, но и некоторую сумму, накопленную самостоятельно.