расписка о получении денежных средств за квартиру для налоговой вычет образец заполнения

Образец расписки при покупке квартиры

По какой форме составляется расписка при покупке квартиры? Образец этого документа нужен, в частности для того, чтобы оформить имущественный вычет в инспекции. Дело в том, что эта бумага входит в перечень необходимых форм, которые должен предъявить налогоплательщик.

Список документов

Решив получить вычет, гражданин должен озаботиться подготовкой нужных документов. Кроме декларации по форме 3-НДФЛ и справок о доходах 2-НДФЛ нужна расписка при покупке жилья. В налоговую следует подать платежные документы, которые подтвердят расходы на приобретение жилья, например:

Отметим, что платежные документы, в частности, расписка при покупке квартиры в налоговую для вычета должны быть составлены на имя получателя вычета. Это обязательное условие для получения налогового вычета (подп. 6, 7 п.3, п. 4 ст. 220 НК РФ).

На практике встречаются ситуации, когда на момент оформления вычета выясняется, что платежные документы потеряны. В таком случае налогоплательщику придется обратиться в суд с целью подтверждения факта оплаты. Решение суда заменит отсутствующий платежный документ (письмо Минфина от 05.04.2011 № 03-04-05/9-219).

Заверять не нужно

Важно понимать, что расписка для налоговой при покупке квартиры (образец см. в конце статьи) в нотариальном заверении не нуждается. Дело в том, что действующее законодательство не содержит такого требования оформления этого документа (подп. 7 п. 3 ст. 220 НК, ст. 408 ГК РФ).

Главное указать в документе следующие реквизиты:

Оформленная таким образом расписка при покупке квартиры без сомнения подтвердит расходы, заявленные налогоплательщиком к вычету (письма Минфина от 11.06.2014 № 03-04-05/28341, УФНС по г. Москве от 05.05.2009 № 20-14/4-044227).

Понравилась статья? Поделитесь ссылкой с друзьями:

Расписка для налоговой об оплате за покупку жилья

Расписка для налоговой от физического лица (продавца квартиры) очень важный документ, ведь вы обязательно должны подтвердить свои расходы на покупку жилья.

И если часть денег или полный расчет вы осуществляли наличным путем, тогда единственным доказательством этого является расписка от продавца.

Статья обновлена 09.02.2021 г

Содержание статьи подробное:

Расписка для налоговой

Важно понимать, что налоговый вычет предоставляется на сумму расходов на покупку жилого помещения(квартиры или комнаты) или жилого дома.

Налоговый вычет НЕ предоставляется с расходов на расходов на ремонт, отделочные работы, оплату мебели и бытовой техники.

Поэтому не нужно включать эти расходы в основной договор купли-продажи жилья.

Расписка для налоговой о получении денег продавцом не заверяется нотариусом, но она имеет высшую юридическую силу, при условии, что она правильно составлена.

Общие требования к составлению расписки читайте здесь

Расписка для налоговой. Обязательные требования к составлению

Поговорим о требованиях к этому документу со стороны налоговой службы:

Расписка для налоговой. Утеря расписки

Расписка для налоговой. Нюансы

Например: Вы с супругом купили квартиру за 3 000 000.0 рублей

Занижение цены в договоре или завышение цены в договоре

Заявление в налоговую о возврате налогового вычета за квартиру

Если гражданин купил недвижимость (дом, квартиру, комнату), строил дом, был участником долевого строительства или производил ремонт жилья, то у него есть право получить имущественный налоговый вычет. Он позволяет вернуть часть налога, уплаченного в бюджет с собственного дохода (НДФЛ). Для этого необходимо предоставить в ФНС пакет документов, среди которых — заявление о возврате налогового вычета. В документе будут указаны реквизиты счета, куда налоговая должна будет перечислить деньги. Рассмотрим, как правильно заполнить бланк.

Коротко о вычете и сроках предоставления

Имущественный налоговый вычет регулирует ст. 220 НК РФ. Выплата предоставляется при наличии таких документов: декларации 3-НДФЛ, документов на квартиру (договор купли-продажи, акт приема-передачи квартиры, договор ипотеки, долевого участия в строительстве, платежные документы и т.д.) и заявления на получение вычета с банковскими реквизитами. Перечень документов указан в Письме ФНС России от 22.11.2012 №ЕД-4-3/19630@.

Декларацию налоговики будут проверять в течение 3 месяцев, пока идет камеральная проверка по ней (ст. 88 НК РФ). Если в декларации есть ошибки и неточности, то приходит уведомление с просьбой прислать вариант с корректировками. После всех исправлений деньги придут на счет.

Важно! Вычет можно получить за прошедший год. Например, за 2018 год вычет оформляют с 2019 года.

Заполняем заявление

Лист 1

Итак, для получения имущественного вычета необходимо внести в бланк такую информацию:

Больше на этом листе ничего заполнять не нужно.

Лист 2

Второй лист предназначен для внесения реквизитов банковского счета. Заполняем его следующим образом:

Итак, заполнение второго листа заявления закончено.

Лист 3

Этот лист должен содержать личные данные налогоплательщика. Здесь пишем фамилию и инициалы, паспортные данные (либо другого документа, удостоверяющего личность), адрес регистрации по паспорту.

К сведению!

Лист не заполняется (кроме строки с ФИО), если на первом листе документа был указан ИНН.

Как подать заявление

Подать заявление (вместе с декларацией и другими документами) можно лично, придя в ФНС, либо по почте заказным письмом с уведомлением о вручении и описью вложения на адрес налоговой по месте проживания налогоплательщика. В случае отправки почтой можно проследить с помощью почтового идентификатора, когда письмо будет доставлено.

Личная подача имеет преимущества, поскольку сотрудник налоговой службы в присутствии гражданина проверит все документы, выдаст расписку об их получении и направит их дальше для проведения камеральной проверки.

Внимание! Заполнить и подать декларацию на вычет и заявление о его возврате можно также через интернет в личном кабинете налогоплательщика на сайте ФНС.

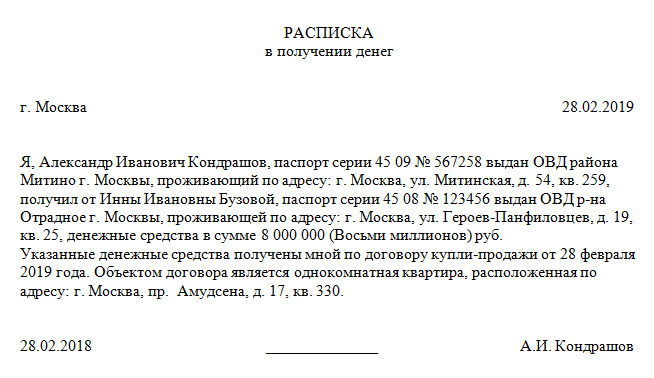

Образец расписки о получении денежных средств за квартиру 2021 года

Расписка о получении денежных средств за квартиру необходима, когда перед заключением договора купли-продажи стороны составляют предварительный договор, по которому покупатель вносит задаток или аванс. В этом случае возникает необходимость подтвердить его получение документально.

Как правильно заполнить расписку в получении денежных средств за квартиру?

При составлении расписки учитывайте несколько важных моментов:

Перед подписанием внимательно проверьте все реквизиты, внесенные в расписку из документов. Обратите внимание на совпадение подписей с паспортом.

В тексте расписки обязательно пропишите фразу о том, что — «Расчет произведен полностью и претензий не имеется». При частичной оплате следует указать: «Средства получены в качестве…» и указать задатка, аванса или частичной оплаты.

В расписке должны быть отражены следующие сведения:

Какие потребуются документы для составления расписки?

Образец расписки за квартиру 2021 года

Ниже можете скачать примеры шаблона расписки в получении денежных средств за квартиру применяемые в различных случаях:

В бланках расписок за квартиру формулировку задатка, можно заменить на аванс.

Так же рекомендуем ознакомится, что такое аванс и задаток.

Не нашли нужного образца, можете воспользоваться услугами юриста и обратиться к консультанту за грамотно составленным примером.

Юридические аспекты

Расписка является официальным документом, который доказывает факт передачи денег от покупателя продавцу. Тем самым стороны подтверждают, что средства переданы и получены в обозначенном в расписке объеме. Если участников сделки со стороны продавца несколько, то с каждым из них составляется отдельная расписка и сумма указывается пропорционально доли каждого в недвижимом объекте.

Форма документа является произвольной, но будет иметь юридическую силу только при соблюдении определенных требований:

Следует помнить, что расписка составляется в качестве приложения к предварительному или основному договору купли-продажи квартиры. Сама по себе она не несет юридического смысла.

Расписку необязательно заверять у нотариуса, так как является юридическим документом и принимается в суде.

Важно! Ксерокопия расписки не имеет юридической силы, даже если вы заверите его у нотариуса. Только оригинал можно использовать, как доказательство передачи денежных средств, особенно в случае судебного разбирательства.

Хранится расписка у участников сделки и не подлежит передаче в Росреестр.

Нужны ли свидетели при расписке?

Привлечение свидетелей не является обязательной процедурой, это личное дело участника сделки. Как правило, к свидетельскому присутствию прибегают, когда передаваемая сумма является значительной.

В этом случае необходимо прописать в расписке данные свидетеля (свидетелей), указав их ФИО, дату рождения, паспортные данные. Это придаст документу особую юридическую значимость, если потребуется выяснения отношений в судебном порядке.

В расписке обязательна подпись свидетелей.

Нотариального заверения документа не требуется.

Нюансы

Практика показывает, что существуют особенности оформления расписки в различных нестандартных ситуациях. Разберем их подробнее.

Расписка, если продавец несовершеннолетний

Сегодня часто встречается ситуация, когда квартира или доля в ней принадлежит несовершеннолетнему гражданину. Связано это с получением семьей сертификата на материнский капитал и реализацией этих средств на покупку жилья. Так как законодательство обязывает выделять в ней долю детям, то они и становятся полноправными сособственниками квартиры.

Интересы ребенка представляет его законный представитель, который обязательно должен присутствовать в момент сделки и передачи денег. Несовершеннолетний гражданин даже при наличии паспорта (достигший 14 летнего возраста) не вправе самостоятельно распоряжаться недвижимостью, которая принадлежит ему по документам.

Законный представитель обязан поставить свою подпись в подтверждение действий ребенка. Расписка пишется от руки:

Учтите момент, когда сделка продажи квартиры происходит несовершеннолетним, она должна быть согласована с органами опеки и попечительства.

Тогда в тексте расписки должны содержаться следующие данные:

Расписка, если продавец действует по доверенности

Не всегда собственник может лично присутствовать в момент совершения сделки и допустимо представлять его интересы иному лицу по нотариальной доверенности. При получении денег по расписке доверенное лицо:

Расписка, если несколько продавцов

Долевое или совместное владение квартирой имеет свои особенности продажи. В такой сделке участвуют несколько продавцов и один покупатель.

Если у каждого сособственника документально выделена доля, то для каждого составляются расписки с указанием суммы пропорционально их доли в квартире. При совместной собственности супругов подписанию подлежат две расписки с суммами в равных долях.

Важно! Каждый продавец должен собственноручно написать документ. Не допускается подписание всех расписок одним лицом.

Расписка о получении денег для налогового вычета

При подаче документов на налоговый вычет, ФНС обязательно затребует расписку, в том случае когда сделка проходила по наличному расчету. Только в этом случае удастся доказать факт передачи средств от покупателя к продавцу.

Есть один момент когда можно обойтись без расписки, если в договоре купли-продажи прописано, что денежные средства между сторонами переданы в полном объеме или покупка квартиры была по безналичному расчету.

Важно! Если покупатели квартиры в долевой собственности, хотят получить вычет на каждого из них (а также детей), то расписку от продавца необходимо получить для всех по отдельности. Иначе налоговая не примет документ.

Видео: Советы от риэлтора о том, как правильно составить расписку

Остались вопросы? Узнайте, как решить именно Вашу проблему! Напишите прямо сейчас нашему консультанту онлайн. Или звоните нам по телефонам:

ФНС России рассказала, как подтвердить расходы на покупку недвижимости при получении вычета по НДФЛ

.jpg) |

| alexkich / Depositphotos.com |

Нормами налогового законодательства установлено право граждан на получение имущественного налогового вычета в размере фактически произведенных им расходов на новое строительство (приобретение) различных объектов недвижимости на территории РФ (жилые дома, квартиры, комнаты, земельные участки и прочее) (подп. 3 п. 1 ст. 220 Налогового кодекса). Для получения вычета налогоплательщик должен представить документы, подтверждающие произведенные расходы (подп. 7 п. 3 ст. 220 НК РФ). К ним, в частности, могут относиться квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физлиц с указанием в них адресных и паспортных данных продавца и другие документы.

Как поясняет налоговая служба, законодательство не не содержит исчерпывающий перечень документов, подтверждающих произведенные налогоплательщиком расходы на приобретение объектов недвижимого имущества (в том числе при использовании счетов эскроу и/или аккредитивов), но устанавливает обязательное условие, а именно: документы должны быть оформлены в установленном порядке и подтверждать непосредственно произведенные налогоплательщиком расходы (письмо ФНС России от 20 мая 2021 г. № БС-19-11/215@).

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

Если расчеты осуществлялись в иной форме, то документами, подтверждающими расходы, могут быть банковские выписки, платежные поручения о перечислении денежных средств, квитанции к приходным кассовым ордерам и другие документы. Но, как обращает внимание налоговая служба, такие документы должны однозначно подтверждать факт перечисления денежных средств покупателем продавцу, в том числе при обеспечении банками расчетов по сделкам.