почему квартира студия не подходит под ипотеку

Как купить квартиру с перепланировкой в ипотеку: можно и нельзя

Типовые планировки квартир, особенно в старом жилом фонде, не всегда удобны, а многие морально устарели. У хозяев, конечно, часто чешутся руки, чтобы что-то переделать, однако это может быть чревато для продавца, но особенно для покупателя. Сайт «РИА Недвижимость» решил выяснить, одобрит ли банк ипотеку на квартиру с перепланировкой.

Все зависит от оценщика

Если человек хочет купить в ипотеку квартиру, где сделана перепланировка, у него могут возникнуть некоторые проблемы с банком.

«О существующей перепланировке или переустройстве банк узнает из оценочного альбома, который ему готовит аккредитованная оценочная компания. Предоставление оценочного альбома является обязательным атрибутом любой сделки, где привлекаются кредитные средства», — говорит ведущий менеджер департамента вторичного жилья агентства недвижимости «Азбука Жилья» Александр Лунин.

Оценщик приезжает в квартиру, делает фотографии. Затем он сравнивает планировку с поэтажным планом. Технический план без перепланировки нарисован черными линиями, красными оценщик обозначает неузаконенные изменения. Если есть расхождения, оценщик отражает их в своем альбоме. Он сопровождает их пояснениями: может ли такая перепланировка быть согласована, и сколько это приблизительно стоит. Далее банк принимает решение о выдаче кредита на покупку квартиры.

При этом если речь идет о незначительных перепланировках или переоборудованиях, банки, как правило, их пропускают. «Например, передвинутая электроплита, снесенный встроенный шкаф, немного сдвинутый вход в комнаты или кухню, объединенный санузел (без переноса «мокрых зон»), сдвинутая система отопления (батареи), убранные двери, — все это не станет препятствием для одобрения кредита», — полагает эксперт.

Самому покупателю следует поинтересоваться у продавца, осуществлял ли он в квартире какие-то перестройки, даже мелкие. Эту задачу можно поставить перед риелтором, попросив его выяснить, не будет ли проблем с согласованием этих перепланировок у банка.

Позиция банка

В ситуации с согласованием ипотеки на квартиру с перепланировкой многое зависит от конкретного банка.

В банке «Уралсиб» отметили, что в целом они допускают наличие неузаконенной перепланировки, если она не затрагивает капитальные стены или несущие конструкции. Не одобрит банк также объект с переносом «мокрых точек» или установкой систем отопления не по проекту. Перепланировка гипсокартоном (например, когда заизолированы смежные комнаты) для банка является некритичной.

Но если перепланировка не узаконена и изменения критичные, то квартиру можно будет одобрить только после приведения помещения в изначальный вид. Или если будет получено разрешение властей, то есть планировка будет узаконена, добавили в пресс-службе Сбербанка.

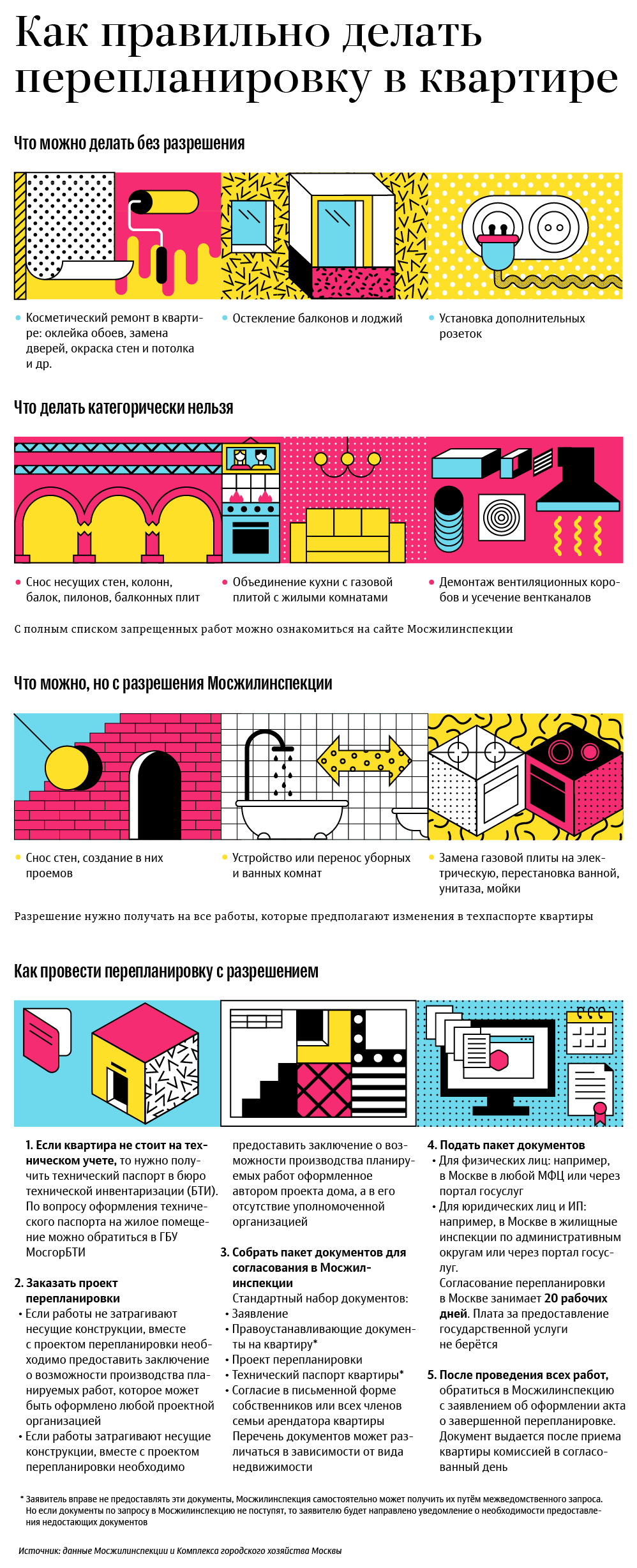

Памятка «перепланировщика»

Перепланировки бывают разные. Некоторые из них можно узаконить, а какие-то — категорически нельзя. Полный список тех и других размещен на портале мэра Москвы. Общие правила по России в основном совпадают. Так, например, не требует согласования косметический ремонт помещений, в том числе с заменой полов, потолков, а также устройство встроенной мебели, перестановка бытовых напольных электроплит в пределах кухни. Также можно не согласовывать перенос в пределах квартиры нагревательных и газовых приборов и замену столярных элементов фасадов здания.

На другие виды работ, которые не относятся к разрешенному списку, но при этом не затрагивают конструктивную прочность дома и его архитектурный облик, собственник должен предоставить в Мосжилинспекцию проектное решение (эскиз), выполненный им самим в виде поэтажного плана квартиры с указанием планируемых работ.

Но если работы все же затрагивают несущие конструкции здания и общедомовые инженерные коммуникации, то они могут выполняться только по предварительному проекту. К ним относятся, например, перенос туалета и ванных комнат, а также работы, связанные с газом.

При этом есть целый спектр работ, выполнение которых категорически запрещено и не может быть согласовано: затруднение доступа к инженерным коммуникациям, нарушение прочности несущих конструкций здания, при котором может произойти их разрушение, а также ликвидация и уменьшение сечения каналов естественной вентиляции.

Также нельзя переносить батареи на лоджии, балконы и веранды и устраивать полы с подогревом от общедомовых систем горячего водоснабжения и отопления. Кроме того, запрещено устраивать проемы между жилыми комнатами и газифицированными кухнями без плотно закрывающейся двери и объединять кухни с газовой плитой с жилой комнатой. Такая перепланировка не может быть согласована.

Маленькая, но своя: что нужно знать перед покупкой студии

Маленькие квартиры-студии прочно заняли свое место на рынке и в квартирографиях современных новостроек. Обычно они составляют небольшую долю от общего числа квартир в доме, поскольку не подходят для большинства среднестатистических семей из-за весьма скромных размеров. Тем не менее у студий есть своя постоянная аудитория благодаря невысокой цене.

Мы попросили риелторов рассказать, какие студии сегодня есть на рынке столичного региона, как сориентироваться в ценах, а также правильно выбрать размер и планировку такой квартиры.

Самые бюджетные предложения

Студии — самые бюджетные предложения на рынке жилья. В среднем студия в массовой столичной новостройке обойдется в 4,7 млн руб., минимальный бюджет покупки составляет 3,22 млн руб., максимальный — 7,7 млн руб.

«Невысокая стоимость студий связана исключительно с небольшим метражом, — поясняет управляющий партнер компании «Метриум» Мария Литинецкая. — Если же посмотреть на цену одного «квадрата», то она окажется выше, чем у многокомнатных квартир. Например, средняя стоимость 1 кв. м в студии равна в массовом сегменте 187,5 тыс. руб., а в многокомнатных квартирах в том же классе — 158,0 тыс. руб. На рынке недвижимости действует главное правило ценообразования: чем меньше площадь квартиры, тем дороже выходит «квадрат». Поэтому многие застройщики заинтересованы в проектировании студий и однокомнатных квартир, ведь в таком случае стоимость 1 кв. м выходит дороже, а прибыль — больше».

В Подмосковье — дешевле

Стоимость студий в Московской области в полтора-два раза ниже, чем в Москве (даже если не рассматривать исключительно дальние районы). По данным «Метриума», в Подмосковье можно найти студии стоимостью менее 1 млн руб. К примеру, студия без отделки площадью 17,94 кв. м в ЖК «Чеховский посад» в Чехове обойдется всего в 888 тыс. руб. Такую же цену имеют студии 24 кв. м в ЖК «Восточный» в Звенигороде. В ЖК «Лукино-Варино» в поселке Свердловском студия площадью 25 кв. м обойдется в 1,18 млн руб.

Оптимальный размер студии — около 23–27 кв. м. Из них кухня-гостиная должна занимать около 19–23 «квадрата». Площадь ванной, совмещенной с санузлом, должна быть не меньше 3,5–4 кв. м.

Средняя площадь студий в Москве составляет 25,1 кв. м — то есть в принципе соответствует оптимальному размеру. Но есть студии и меньшего метража — они, разумеется, дешевле. Самые маленькие студии в новостройках в пределах Старой Москвы имеют площадь 18,5–19 кв. м (такие, например, есть в проекте «Level Амурская»). Но встречаются и совсем крошечные — 16–17 кв. м. Сейчас такие можно найти в квартирных проектах в Подмосковье либо в старых границах Москвы, но в апартаментных комплексах. Например, самые компактные апартаменты сейчас продаются в ЖК Cleverland.

«В одних проектах 33 кв. м — это полноценная «однушка», а в других — может быть студией. Часто в прайс-листах или проектных декларациях не рассматриваются отдельно студии и «однушки». Поэтому для разделения нередко используют границу — 32 кв. м: объекты с меньшей площадью — студии, с большей — квартиры. Но это деление, конечно, очень условное», — отмечает руководитель аналитического центра компании «Инком-Недвижимость» Дмитрий Таганов.

«Квазистудии» — не отдельные квартиры

Сегодня на рынке встречаются предложения так называемых «квазистудий», которые, по сути, не являются отдельными квартирами. Как пояснил брокер агентства недвижимости Century 21 Panorama Realty Константин Ламин, это помещения в обычных квартирах многоквартирных домов, как правило, на первых этажах. Собственно, студии оборудуют в данном случае в жилых комнатах квартиры с установкой зон кухни и санузла. «Эти объекты предлагаются к продаже как доля в праве общей собственности на квартиры со всеми вытекающими юридическими особенностями владения, пользования и распоряжения», — предупреждает эксперт.

Важна разнообразная квартирография

Риелторы советуют отказаться от дома, в котором до 15–25% предложения отдано под студии. Такой подход девелопера к квартирографии в итоге приведет к банальному перенаселению и, как следствие, регулярным очередям у лифта, нехватке парковочных мест во дворе и прочим неудобствам, считает Мария Литинецкая. Желательно, чтобы на этаже было не более шести — восьми квартир.

Студии подходят для сдачи в аренду

Площади студий меньше, чем «однушек», кроме того, их можно приобрести за меньшую цену. Но арендные ставки в них вполне сопоставимы со ставками в однокомнатных квартирах. Это значит, что владелец быстрее вернет вложенные средства и начнет получать прибыль. Таким образом, студии идеально подходят для пассивного дохода от аренды, поскольку быстрее окупаются.

Если предполагается, что студия будет исключительно сдаваться в аренду, лучше приобретать объект с отделкой от застройщика, поскольку самостоятельный ремонт обойдется как минимум на треть дороже, советуют эксперты. В этом случае также имеет смысл обратить внимание на студии в апартаментных комплексах — бюджет покупки меньше на 5–10%, чем в квартирном доме, а на арендную ставку тот факт, что в помещении нельзя будет прописаться, не влияет.

Оптимальная планировка и высота

Выбору планировки студии нужно уделить особое внимание, поскольку перед покупателем стоит задача выжать максимум из 22–26 кв. м. «Лучше отказаться от покупки «вагончиков» — вытянутых студий, в которых расстояние между стенами напротив не позволяет разместить, к примеру, раскладной диван, чтобы рядом с ним осталось место для прохода. Самый удобный вариант — студия с двумя окнами, максимально приближенная по форме к квадрату. При такой планировке можно разделить перегородкой единое пространство, получив два помещения», — советует Мария Литинецкая.

Эксперты также рекомендуют выбирать квартиру с высокими потолками. В этом случае в студии можно сделать подиум (например, для спального места), который не только выделит зоны в квартире, но и будет выполнять роль места для хранения. А если высота потолков позволяет — в квартире можно обустроить второй уровень или большую антресоль. При выборе студии также стоит обратить внимание на наличие кладовых в доме или на этаже — они помогут не захламлять и без того компактные помещения несезонными вещами.

«Студии — это, как правило, квартиры с одним окном и дефицитом мест для хранения вещей. Поэтому обратите внимание на вид из окна — предпочтительнее выбрать студию с окном во двор, так как единственная комната будет и гостиной, и спальней, — советует председатель совета директоров компании «Бест-Новострой» Ирина Доброхотова. — Дополнительным плюсом станет наличие лоджии или балкона — его можно использовать для хранения вещей или в ряде случаев объединить с комнатой и расширить пространство».

Эксперт также не рекомендует покупать студию, которая одной из стен примыкает к лифтовому холлу — в таких квартирах обычно слышно, как открываются и закрываются двери лифта, а в некоторых моделях это сопровождается еще и звуковым сигналом. Если в типовых квартирах к лифтовым шахтам обычно примыкает кухня, то в студии — все пространство целиком, и такое соседство будет доставлять дискомфорт.

Как правильно взять ипотеку? 7 типичных ошибок ипотечных заемщиков

Как правильно взять ипотеку, чтобы купить квартиру и не пожалеть об этом? Рассмотрим 7 типичных ошибок ипотечных заемщиков, которые могут превратить вашу жизнь в самый настоящий ад. Зная особенности оформления ипотеки реально избежать ошибок, которые допускаются чаще всего из-за отсутствия знаний в данной отрасли.

К кредитованию в целом нужно относиться крайне осторожно, особенно когда речь идет про потребительский заем. Но ипотека стоит особняком, поскольку бывает, что у людей нет возможности купить собственное жилье без ипотечного кредита. На данный момент Центральный банк стремительно снижает процентную ставку, и становится чуть-чуть выгодней. При этом государство продолжает загонять граждан в кредитное рабство. В стране работает немало льготных программ о которых нужно знать.

Извечный вопрос, стоит ли покупать квартиру в ипотеку или проще жить на съемной? Здесь нужно взвешивать за и против в конкретной ситуации, поскольку случаи разные. Если решили что взять ипотеку в банке – это ваш вариант, нужно рассмотреть самые частые ошибки.

Оформление заема без первоначального взноса

Прежде чем приступать к оформлению ипотечного кредита, необходимо понять насколько вы готовы к нему. Если нет первоначального взноса минимум 20% от суммы, с оформлением лучше повременить. Потому что это ухудшает финансовые условия, по которым банк готов будет оформить заем.

Когда нет такой суммы, многие задумываются взять потребительский кредит. Этот вариант рискованный и ухудшает платежеспособность клиента в целом, поскольку человек берет на себя дополнительные финансовые обязательства. И плюс еще увеличивается сумма денег, потраченная на недвижимость.

Когда не достаточно средств, лучше накопить используя:

Погоня за низкой ставкой

Взять ипотеку под низкий процент − ключевая цель, это не правильное решение. Конечно, обращаем на процент, кажется, чем ниже, тем выгодней сделка. Это не совсем так, поскольку ипотечный заемщик сталкивается с большим количеством дополнительных платежей:

Помимо этого, если банк предлагает под определенный процент какой-то объект, возможно проблема в объекте, это следует учитывать. Изначально нужно отталкиваться от ценности выбранной квартиры, затем учитывать процент. При оформлении ипотеки помните, что это необходимо менеджеру, а не клиенту. Менеджер заинтересован в заключение сделки через его банк. Когда наседает представитель банка и угрожает что необходимо заключить сделку сиюминутно, с осторожностью отнеситесь к предложению. Потребуйте ознакомиться с полным предложением, возьмите время на размышление.

Подписание договора «не глядя»

Взять ипотеку без детального изучения соглашения – самая глупая ошибка. Поскольку это важный этап в заключение сделки, именно в договоре прописываются права и обязанности сторон. Заранее ознакомьтесь с договором, даже можно дать изучить специалисту или знакомому имеющему опыт оформления ипотечного кредита. В случае если что-то смущает, задайте уточняющие вопросы, и просите вносить изменения в договор, если какие-то нюансы не устраивают. Это нормальная практика.

Помните, что ипотека оформляется надолго, и в зависимости от того, какой договор вы подпишите, будет зависеть материальная, эмоциональная составная ближайшие несколько лет.

Покупка страховки

Бездумное оформление страховки – следующая ошибка весьма распространенная. Можно ли взять ипотеку без страховки? Да. При заключении договора банк часто предлагает оформить два типа страховки:

По законодательству единственным обязательным страхованием является страхование залога. Но, с другой стороны банк в случае отказа оформления страховки на жизни, повышает процент, тем самым усложняет выплату заема. Здесь есть один нюанс, есть банковские организации, которые злоупотребляют ситуацией и чрезмерно навязывают людям невыгодные условия страхования. Возможно, предоставлен только один вариант страхования и не говорят о существовании альтернативного решения.

Альтернатива всегда есть, и как правило вариант предложенный банком на месте – это самый невыгодный вариант. У каждого банка имеется список из 10-15 аккредитованных страховых компаний, и клиент имеет право воспользоваться услугами одной из них. Необходимо взять контакты данных компаний и узнать расчетные полисы в зависимости от ситуации:

Затем нужно выбрать наиболее дешевый вариант, поскольку даже при наличии страхового случая деньги клиент, близкие не получат.

Пренебрежение льготами

Взять ипотеку в банке можно субсидированную. Перед тем как оформлять ипотечный договор изучите существующие предложения, льготы. Сейчас много программ, кроме материнского капитала, возможно в списках льготников окажетесь вы. На этом можно неплохо сэкономить.

Отсутствие дисциплины

Оформляя кредиты человек готов к этому морально. Прежде чем идти в банк, необходимо удостоверится, что вы обладаете достаточной финансовой дисциплиной, чтобы совершать ежемесячный платеж. Чтобы посмотреть на это, сделайте перед завершением кредита обязательство для себя выплачивать определенную сумму средств, откладывая деньги. Можно посмотреть, как получиться оптимизировать бюджет, и как вы будете вести себя с учетом урезания средств. Если денег не достаточно, лучше не торопится. Возможно, человек финансово и морально не созрел к заему.

Платить больше чем нужно

Ипотека – это не дешевое удовольствие, а банки любят, когда клиенты допускают ошибки, поскольку они на этом зарабатывают. Речь идет о пене за просрочку по кредиту. Делайте все, чтобы просрочки отсутствовали. После оформления ипотеки заведите платежный календарь и сверяйтесь с ним. В идеале настройте автоплатеж, который будет автоматически переводить средства на ипотечный счет. Обязательно проверяйте, были ли списаны средства.

Уточните у менеджера банка, не будет ли взиматься комиссия за перевод средств. Данную сумму также нужно учесть в бюджете. Желательно отыскать вариант без комиссии.

Лучшая история, один месяц поднажать и заплатить ипотеку на месяц вперед. Клиент получает фору, за счет этого будет время для выплаты в случае критической ситуации.

Ипотека – это нормальный инструмент, но проблема в том, что многие люди после того, как одобрили, заем расслабляются. Буду платить 15 тыс. рублей ежемесячно, не большая сумма, плюс инфляция ее в дальнейшем подъест. Это неправильный подход. При оформлении ипотеки все силы должны быть направлены на погашение досрочно. Растягивать платежи на весь срок – это как минимум нерационально.

Часто срабатывает еще одна ментальная проблема. При получении новой квартиры, сразу появляется желание сделать ремонт, приобрести новую сантехнику, мебель подороже, заметить окна и двери, а затем уже и техника устарела, ведь новый ремонт и т.д. Далее вы узнаете, что купленная квартира по низкой ставке расположена далеко от метро, о чем вас не предупредил застройщик, соответственно потребуется машина. В результате кроме ипотечного займа, человек оформляет десятки потребительских кредитов – это кредитная яма, из которой сложно выбраться. Поэтому продумывайте свои действия наперед, особенно касающийся оформления заемов.

Помните, что любой кредит – нормальный инструмент, если уметь правильно им пользоваться. Ипотека изначально придумана для богатых людей с активами и стабильной прибыльностью, люди брали заем. В любой ситуации – это риски, о которых нужно помнить и их понимать. Необходимо планировать как вы решите проблемы связанные с рисками. Любые просрочки по кредитам любого типа – это потеря денег, а потеря средств – это потеря личного времени. Подумайте, готовы ли вы дарить свои деньги и время, эпатажному седовласому банкиру, который купит себе новый самолет. Возможно, лучше поднажать и вносить платежи своевременно?

В зоне риска: кому будет трудно получить ипотеку в 2021 году

На ипотечном рынке в 2020 году был установлен новый рекорд — россияне оформили жилищные кредиты на 4,3 трлн руб. Предыдущий максимум был в 2018 году — 3,01 трлн руб.

Несмотря на взрывной рост, получить кредит на квартиру могут далеко не все. Как минимум нужно иметь первоначальный взнос на руках (чем больше, тем лучше), как максимум — хорошую работу, высокую зарплату и безупречную кредитную историю. Вместе с банковскими аналитиками разбираемся, кому в 2021 году будет сложнее всего оформить ипотеку.

Пройти проверку у банка

Перед тем как выдать ипотечный кредит, банки тщательно оценивают платежеспособность потенциального заемщика — анализируют его положение не просто в моменте, но и в динамике, оценивают перспективы. Кредитные организации учитывают, в какой сфере человек работает, как долго, какую должность занимает, насколько надежна его компания и устойчива в кризисы, рассказал аналитик ГК «Финам» Алексей Коренев (эксперт сам занимался подобной оценкой).

«Не редкость, что сегодня клиент приносит справку НДФЛ-2 с отличными цифрами доходов — а завтра теряет работу. Так что банки, проводя кредитный скоринг, стараются учитывать все факторы, том числе и перспективы того, что заемщик может оказаться в тяжелом финансовом положении в будущем», — отметил он.

Сами банки говорят, что в 2020 году корректировали подходы к скорингу, в том числе с учетом пандемии COVID-19. Например, в Росбанке отменили преференции для заемщиков в части сниженного первоначального взноса. Но в целом это не оказало существенного влияния на количество отказов, заверил заместитель руководителя «Росбанк Дом» Алексей Просвирин.

«Мы понимали, что в сложившихся условиях многие заемщики не могут оперативно получить от работодателя необходимые для оформления кредита документы. Поэтому предложили альтернативные способы подтверждения занятости и уровня доходов. Например, мы можем вынести решение только по зарплатной выписке клиента, в том числе из других банков. Это также способствовало сохранению уровня одобрений», — рассказал банкир.

Причины отказа

Основные причины отказа в получении ипотеки связаны с негативной кредитной историей — плохая платежная дисциплина, наличие просрочек и их большая длительность. Из-за этого почти каждый второй потенциальный заемщик получал отказ. Но кредитную историю можно исправить, например, погасив долги по имеющимся просрочкам. Могут помешать получить ипотеку также предоставление недостоверных сведений, низкие доходы и небольшой трудовой стаж потенциального заемщика.

Кому и почему не дадут ипотеку в 2021 году

Сотрудникам пострадавших от пандемии отраслей

По словам аналитиков, сложнее всего получить ипотечный кредит будет заемщикам из группы риска. «В ней находятся частные предприниматели, особенно небольшие, самозанятые, сотрудники небольших компаний из сферы обслуживания (рестораны, торговля, индустрия красоты, туризм) и в целом в сегменте потребления», — считает Алексей Коренев.

В 2021 году банки будут сохранять ограничения по кредитованию сотрудников отраслей, которые медленнее других приходят в норму от пандемийного шока, согласилась младший директор по банковским рейтингам агентства «Эксперт РА» Екатерина Щурихина. «Но на первый план вновь выйдут такие стандартные характеристики, как стабильность и уровень доходов потенциального клиента, а также качество его кредитной истории», — добавила она.

Молодежи и пенсионерам

К зоне риска, по мнению аналитика ГК «Финам», относятся молодые и пожилые заемщики. «Первые могут похвастаться хорошим здоровьем. Но среди молодежи высокий уровень безработицы. Пожилые тоже достаточно часто теряют работу, но к их бедам добавляются еще и проблемы со здоровьем», — рассуждает эксперт. По его словам, количественных критериев того, насколько охотно выдаются кредиты подобным заемщикам, не существует, но очевидно, что банки делают это без особого энтузиазма.

При рассмотрении заявки банк принимает во внимание и возраст заемщика, подтвердил Алексей Просвирин из «Росбанк Дом». «Отказать в ипотеке могут тем, кому не исполнилось 21, и тем, кому на момент погашения кредита будет более 65 лет. Возможны частные исключения для хороших и платежеспособных клиентов. Во внимание в первую очередь принимается возможность поддерживать заявленный уровень дохода», — пояснил он.

Наиболее предпочтительный для кредитного учреждения заемщик — это человек (чаще — мужчина) в возрасте 30–40 лет, имеющий хорошее образование, надежную работу, трудящийся на хорошей должности в крупной компании, желательно относящейся к тем сегментам экономики, которые страдают от пандемии в наименьшей степени.

Если первоначальный взнос — маткапитал

Первоначальный взнос, как и в предыдущие годы, будет иметь первостепенное значение: чем меньше его сумма, тем выше шансы получить отказ на оформление ипотеки. Эксперты рекомендуют вносить не менее 20% стоимости квартиры. Если заемщик планирует направить средства маткапитала на первый взнос, то следует добавить собственные накопления.

«Шансы получить ипотечный заем, внеся первоначальный взнос именно маткапиталом, крайне невысоки. Для кредитора очевидно, что раз заемщик не смог накопить денег на первоначальный взнос и использует для этого материнский капитал, то, скорее всего, качественно обслуживать свой кредит он не сумеет», — говорит Алексей Коренев.

Мало шансов получить одобрение на ипотеку, внеся первоначальный взнос за счет средств, полученных в виде потребительского кредита. Банки активно анализируют подобную информацию, и если раньше обмануть кредитора было несложно, то сейчас кредитные учреждения, как правило, владеют такой информацией.

Низкая зарплата

На принятие банком решения о выдаче ипотеки, безусловно, влияет уровень доходов и расходов заемщика. По оценкам экспертов, хороший доход для получения ипотеки в понимании банков — от 80–100 тыс. руб. и выше. Получить жилищный кредит с такой зарплатой будет проще.

«Желательно, чтобы не больше 50–60% от дохода семьи уходило на оплату всех обязательств, включая новый кредит. Часто высокий уровень закредитованности не позволяет заемщику получить новый кредит», — отметил заместитель руководителя «Росбанк Дом».

Как повысить шансы на одобрения кредита

Наличие положительной кредитной истории, достаточного уровня дохода, продолжительного трудового стажа, надежного работодателя и предоставление достоверных персональных данных повышают шансы заемщика на положительное решение о выдаче ипотечного кредита. Значительный первоначальный взнос и дополнительные активы также будут преимуществом.

Низкий кредитный рейтинг

Универсальным критерием доступности ипотеки может считаться их Персональный кредитный рейтинг (ПКР), который формируется на основе кредитной истории заемщика. Его рассчитывает кредитное бюро. Чем ниже значение рейтинга, тем меньше шансов получить кредит.

«Например, для заявителей с ПКР менее 600 баллов одобряется 24% заявок, а для ПКР от 601 до 700 баллов — 46%. Если же ПКР более 701 балла, одобряется уже 65% заявок. Более того, от ПКР заемщика зависит и сумма ипотечного кредита», — отметил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

По данным НБКИ, в декабре 2020 года среднее значение ПКР заемщика с ипотекой до 1 млн руб. составляло 707 баллов, а для ипотеки с суммой более 5 млн руб. — 721 балл. За 2020 год средние значения кредитного рейтинга заемщиков с ипотекой выросли. Как пояснил представитель кредитного бюро, это говорит о стремлении банков сохранять и даже повышать требования к кредитному качеству своего клиента.

Что касается популярной льготной ипотеки, то она не предусматривает наличия каких-то отдельных льготных категорий граждан. Поэтому все предыдущие критерии в полной мере относятся и к программе. Главное — найти подходящий вариант в новостройках и уложиться в лимит программы.