можно ли вместо справки об оплате медицинских услуг предоставить чеки

Нужны ли чеки для налогового вычета по лечению

Для оформления налогового вычета за лечение необходимо предоставить в налоговую инспекцию документы, подтверждающие право налогоплательщика на получение вычета. Чек подтверждает факт оплаты медицинских услуг. Но, что делать, если не все чеки сохранились или же их просто нет. Нужны ли чеки для налогового вычета по лечению?

Получив налоговый вычет за лечение, можно вернуть часть потраченных средств за медицинские услуги и лекарства (вернуть налог можно также при оплате лечения родителей, супруга, детей). Сумма возврата налога зависит от того, является ли лечение дорогостоящим (дорогостоящему лечению соответствует код услуги 2 в справке об оплате медицинских услуг, обычному лечению – код услуги 1), а также от суммы удержанного из дохода налога. Чек является документом, подтверждающим произведенные расходы.

Нужны ли чеки для получения вычета на лечение? Оформляем справку об оплате медицинских услуг

В медицинской организации для оформления справки об оплате медицинских услуг (образец тут) у Вас, скорее всего, запросят чеки, подтверждающие оплату лечения. Справка об оплате мед. услуг является обязательным документом для получения социального налогового вычета за лечение, поэтому, если кассовые чеки у Вас сохранились, предоставьте их в лечебное учреждение.

Что делать, если чеков нет? В этом случае для подтверждения расходов в мед. организацию отдайте договор на лечение, акт об оказании услуг, другие документы, которые есть у Вас на руках. Кроме того, медицинское учреждение может получить информацию об оплате услуг из собственных баз данных и учетных документов. Так, «первичные учетные документы и приложения к ним, зафиксировавшие факт совершения хозяйственной операции и явившиеся основанием для бухгалтерских записей» должны храниться в организации 5 лет (п. 362 Перечня типовых управленческих архивных документов, утвержденного приказом Минкультуры России от 25 августа 2010 г. № 558). Поэтому, если чеков у Вас нет, то справку об оплате медицинских услуг Вы получить сможете.

Налоговый вычет за лечение: чеки обязательно? Подаем документы в ИФНС

Если чеки у Вас сохранились, они читаемы, предоставьте их в налоговую инспекцию. Но, если чеков нет, они утеряны, выцвели и невозможно разобрать информацию по ним, то ответ на вопрос:

«обязательны ли чеки для получения налогового вычета за лечение»

будет зависеть от того, за что конкретно Вы хотите оформить возврат налога: за лечение (оказанные медицинские услуги) или покупку лекарств.

Можно ли получить налоговый вычет на лечение, если не сохранились чеки?

Таким образом, если не сохранились чеки, но есть справка об оплате медицинских услуг, налоговый вычет за лечение без чеков получить можно. Такими медицинскими услугами могут быть лечение зубов (в том числе установка брекетов, протезирование, имплантация протезов и т.д.), ЭКО, операции, обследования (МРТ, УЗИ и т.д.), анализы, лечение в санатории, роды, ведение беременности и т.д.

Нужны ли чеки для получения вычета за лекарства?

В том случае, если Вы планируете получить налоговый вычет за лекарства, чеки предоставить в ИФНС придется (Письмо ФНС РФ от 22.11.2012 N ЕД-4-3/19630@). Возврат подоходного налога за медикаменты без чеков невозможен. Кроме того, если в чеке нет информации о наименования препарата, необходимо запросить в аптеке товарный чек, в котором будет дана подробная информация о названии лекарства, дозировке, количестве и т.д.

Отметим, что при получении налогового вычета за обучение предоставление платежных документов (например, чеков) обязательно.

В случае, когда у Вас не сохранились чеки (часть чеков или все), их нет, они выцвели и не видно, что на них напечатано, возникает вопрос «нужны ли чеки для налогового вычета по лечению». Если Вы возвращаете НДФЛ за медицинские услуги, то достаточно предоставить только справку об оплате медицинских услуг. В случае получения вычета за лекарства наличие кассового чека обязательно.

Документы для получения налогового вычета за лечение

Какие документы нужны на возврат подоходного налога за лечение

ВАЖНО! Возможность налогового вычета с расходов на лечение предусмотрена подп. 3 п. 1 ст. 219 НК РФ.

Чтобы сбор документов для налогового вычета за лечение не превратился в бесполезную трату времени, сначала необходимо проверить, все ли законодательно установленные условия и ограничения, связанные с применением социального вычета, соблюдены, уточнив следующие моменты:

ВАЖНО! Близкими родственниками считаются родители, супруги и дети в возрасте до 18 лет (в том числе усыновленные и подопечные). См. также «Можно получить соцвычет, если заказчик лечения — супруг».

ВАЖНО! Если лечение оплачено предприятием, налоговики в вычете откажут.

ВАЖНО! Пенсионеры или ИП на УСН и ЕНВД смогут заявить вычет только при наличии доходов, облагаемых по ставке 13%.

Если приведенные условия соблюдены, можно смело приступать к сбору следующих документов для вычета НДФЛ на лечение (об этом речь пойдет ниже).

Ознакомиться с порядком заполнения декларации 3-НДФЛ вы можете в статье «Образец заполнения налоговой декларации 3-НДФЛ».

Дорогостоящее лечение: когда оформляется декларация о возврате НДФЛ

В некоторых случаях возникает необходимость в дорогостоящем лечении, и здесь надо хорошо представлять, какие документы нужны для 3-НДФЛ. Дело в том, что налоговый вычет допускается и в таких обстоятельствах, причем в практически неограниченном размере, но при соблюдении определенных условий:

При получении справки следует обратить внимание на код услуги. Для дорогостоящего лечения в соответствующем поле должна стоять цифра 2. При появлении там единицы вычет будет ограничен обычными рамками в 120 000 руб.

Справка из медучреждения

При подаче в налоговую инспекцию документов для возврата НДФЛ за лечение особое внимание следует уделить справке, выдаваемой медицинским учреждением.

Эта бумага понадобится в том случае, если были оплачены расходы на медицинские услуги.

ВАЖНО! Форма справки об оплате медицинских услуг утверждена приказом Минздрава и МНС России от 25.07.2001 № 289/БГ-3-04/256.

При этом иные подтверждающие факт оплаты документы (квитанции, чеки, платежки и др.) не нужны, поскольку данная справка выдается только в том случае, если за услуги уже расплатились. Такой позиции придерживаются и чиновники Минфина, и налоговики (письма Минфина России от 29.03.2018 № 03-04-05/20083, от 17.04.2012 № 03-04-08/7-76, ФНС России от 07.03.2013 № ЕД-3-3/787@).

Такую справку можно получить и после прохождения санаторно-курортного лечения. При этом в ней будет указана не стоимость путевки, а только цена лечения (за вычетом расходов на питание, проживание и др.) и сумма дополнительно оплаченных медицинских услуг.

Если у вас есть вышеуказанная справка и вид оказанной услуги содержится в перечне, для получения вычета понадобятся еще 2 документа от медучреждения, оказавшего услугу: договор и лицензия. Если у медучреждения отсутствует лицензия на осуществление медицинской деятельности или лечение производила не российская, а иностранная клиника, в вычете откажут.

Налоговикам необходимо представить заверенную копию договора с медицинским учреждением. На условия этого документа следует обратить особое внимание в том случае, если проводилось дорогостоящее лечение, а вы за свой счет приобретали материалы или медицинское оборудование, отсутствующие в данной клинике. Это позволит получить вычет в полном размере.

Лицензия представляется в виде заверенной копии. Отдельно прикладывать лицензию не обязательно, если ее реквизиты прописаны в договоре.

Рецепт (форма 107/1-у)

Эта небольшая бумага потребуется заявителю вычета в том случае, если деньги потрачены на лекарства, которые были назначены врачом. Рецепт выдает лечащий врач одновременно с аналогичным бланком для аптеки. Если бланк формы 107/1-у отсутствует, его можно позднее получить в медучреждении на основании записей в медкарте.

На рецепте должен быть проставлен штамп: «Для налоговых органов Российской Федерации, ИНН налогоплательщика». Штамп необходим и после отмены лекарственного перечня (см. письмо Минздрава от 30.12.2019 № 25-1/3144694-13771).

Заявить вычет на сумму оплаченных медикаментов за периоды с 2019 года можно по любым лекарственным средствам, назначенным врачом. А вот вычеты за прошлые периоды получится получить только в том случае, если купленные лекарства входят в перечень, утвержденный постановлением № 201.

Налоговикам необходимо представить оригинал рецепта и заверенные копии платежных документов. В данном случае их наличие обязательно.

Страховой полис

Вычет можно получить и в случае, когда медицинские манипуляции не проводились, лекарства не закупались, а деньги потрачены на оплату полиса добровольного медицинского страхования. При этом заявителю вычета потребуется заверенная копия страхового полиса либо договора со страховой компанией.

Вычет будет возможен только в том случае, если договор страхования предусматривает оплату услуг на лечение, а страховая организация имеет лицензию на осуществление данного вида деятельности.

В инспекцию подается заверенная копия лицензии. Или же ссылка на ее реквизиты должна быть приведена в договоре.

К указанным выше документам необходимо приложить заверенные копии платежных документов, свидетельствующих о том, что денежные средства потрачены на оплату страховых взносов.

Свидетельство о рождении и иные документы

Свидетельство о рождении в пакете документов на вычет понадобится представить в 2 случаях:

Если вычет оформляется по расходам на лечение супруга заявителя, придется предоставить свидетельство о браке.

Все указанные свидетельства нужны для подтверждения степени родства потратившего деньги и получателя медицинской услуги. Они передаются налоговикам в виде заверенных копий.

ВАЖНО! Заверить копии документов для оформления налогового вычета можно 2 способами: нотариально либо самостоятельно заявителем вычета (на каждой странице всех документов необходимо написать: «Копия верна», подписать, расшифровать подпись и поставить дату).

Собрав все нужные документы, можно приступать к оформлению декларации 3-НДФЛ. Поможет вам в этом вам наша статья.

Итоги

Документы на возврат подоходного налога за лечение собрать не сложно. Надо написать заявление, получить справки 2-НДФЛ, снять копию с паспорта, взять справку об оплате медицинских услуг или бланк рецепта (в случае покупки медикаментов), приложить копии договора, лицензии на медицинскую деятельность и платежных документов, а также заполнить декларацию 3-НДФЛ.

Дополнить указанный перечень придется документами, подтверждающими степень родства (свидетельствами о рождении или браке), если заявитель вычета оплатил лечение своих близких родственников.

Вычет можно также заявить по расходам на оплату добровольных страховых взносов. При этом дополнительно понадобится заверенная копия договора со страховой компанией или страховой полис, а также копия лицензии на осуществление страховой деятельности и платежные документы.

Обязательна ли «справка для налоговой» для получения налогового вычета?

Добрый день. Хотела подать налоговую декларацию на налоговый вычет за лечение мамы пенсионерки. Мама проживает в другом городе. На руках есть договор и чек об оплате, за справкой дополнительно идти маме проблематично.

Насколько обязательно данная справка при подаче декларации

Насколько обязательно данная справка при подаче декларации

К сожалению, да, справка обязательна!

Несмотря на то, что в статье 219 НК РФ, которая регулирует порядок предоставления вычета, сказано, что вычет предоставят при наличии документов по расходам на медуслуги, а это чек и договор, ИФНС все равно потребует справку об оплате медуслуг.

Без нее в вычете откажут.

Вычет сумм оплаты стоимости медицинских услуг и (или) уплаты страховых взносов предоставляется налогоплательщику, если медицинские услуги оказываются в медицинских организациях, у индивидуальных предпринимателей, имеющих соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством Российской Федерации, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на оказанные медицинские услуги, приобретение лекарственных препаратов для медицинского применения или уплату страховых взносов.

ФНС России от 22.11.2012 N ЕД-4-3/19630@

«О направлении информации»

В целях единообразного подхода к порядку предоставления наиболее востребованных социальных и имущественных налоговых вычетов по налогу на доходы физических лиц Федеральная налоговая служба направляет перечни документов, прилагаемых налогоплательщиками к налоговым декларациям по налогу на доходы физических лиц (форма 3-НДФЛ) с целью получения указанных налоговых вычетов, которые следует разместить на официальных интернет-сайтах управлений ФНС России по субъектам Российской Федерации и на стендах в территориальных налоговых органах и территориально обособленных рабочих местах.

Обращаем внимание, что направляемые перечни документов являются исчерпывающими и расширенному толкованию не подлежат.

ОЦИАЛЬНЫЙ НАЛОГОВЫЙ ВЫЧЕТ

НА ЛЕЧЕНИЕ И (ИЛИ) ПРИОБРЕТЕНИЕ МЕДИКАМЕНТОВ

— Налоговая декларация по форме 3-НДФЛ

— Договор на лечение с приложениями и дополнительными соглашениями к нему (в случае заключения) — копия

— Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации — оригинал

— Рецептурный бланк со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика» — оригинал

— Документы, подтверждающие оплату медикаментов (например, чек ККМ) — копия

— Документ, подтверждающий степень родства (например, свидетельство о рождении) — копия

— Документ, подтверждающий заключение брака (например, свидетельство о браке) — копия

Заявление на возврат НДФЛ (см. образец)

Как получить вычет за лекарства без рецепта для налоговой

С 2019 года можно получать налоговый вычет за любые лекарства по назначению врача. То есть бюджет вернет 13% от стоимости лекарств, которые купили для себя, супруга, родителей или детей. Основное условия этого вычета — лекарства должен назначить врач. А дальше все как с обычным социальным вычетом за лечение.

Но все так просто только на бумаге: на деле выполнить требования по оформлению вычета было невозможно. Никто не выписывал рецепты на специальных бланках для налоговой инспекции, а некоторые клиники даже не понимали, о чем идет речь. В поликлиниках и обычных-то бланков иногда нет, не то что специальных с каким-то штампом. Но появились разъяснения Минфина — есть шанс, что собрать документы для вычета будет немного проще.

Мы изучили все, что говорили ведомства о рецептах и штампах для вычета. Вот главное, что поможет забрать свои деньги.

Что это за вычет

Вычет за лекарства — это сумма расходов, на которую можно уменьшить доход при расчете НДФЛ. По такому же принципу дают вычет за медицинские услуги и ДМС. То есть с расходов на лекарства можно вернуть 13%.

С помощью социального вычета на лечение можно вернуть до 15 600 Р налога в год, потому что ограничение расходов — 120 000 Р в год, возвращают 13% от этой суммы. Тратить можно и больше, но к вычету примут только этот максимум. Стоимость лекарств не увеличивает эту сумму, а входит в лимит.

Что изменилось в условиях вычета за лекарства в 2019 году

В 2019 году с вычетом за лекарства произошло важное изменение: теперь можно возвращать налог за любые препараты по назначению врача. А не только за те, что упоминались в ограниченном перечне.

Если врач назначил сироп от кашля, антибиотик, мазь для суставов, успокоительное или таблетки от головной боли — все это подойдет для вычета. На действующее вещество можно не смотреть.

В чем проблема с этим вычетом

Где брать этот бланк со штампом, как его заполнять, что делать, если не выдают, — с этим возникали вопросы. Сама форма бланка поля для ИНН не предусматривает.

Но формально без такого бланка нельзя вернуть из бюджета свой налог. Хотя за один только визит с кашляющим ребенком в платной клинике могут запросто назначить лекарств на 3 тысячи рублей и даже больше. Но вместо нужного рецепта родителям выдают бумажку с логотипом клиники и списком препаратов. При таком оформлении вернуть 13% не получится, даже если есть чеки, а лекарства назначили после лечения в стационаре.

Проблему не могли решить ни налогоплательщики, ни врачи, ни даже юристы поликлиник.

Что сказал Минфин по поводу рецепта на лекарства

В конце 2019 года Минфин выпустил разъяснения насчет оформления этого вычета. Вот главное:

Теперь если врач выписывает лекарства, то можно взять рецепт без штампа для налоговой и без указания ИНН. Такой рецепт вместе с чеками подойдет для вычета.

Но в конце своих разъяснений Минфин всегда пишет, что это не нормативный документ и закон можно применять не так, как написано в письмах. А еще есть слово «полагаем». То есть Минфин полагает вот так, а на деле — как получится. Теоретически без штампа все равно могут отказать, но сейчас хотя бы есть внятный аргумент. Декларации проверяют обычные инспекторы — если приложить письмо Минфина и пояснения по поводу рецепта, это вполне может сработать.

Есть ли еще аргументы, чтобы не ставить этот штамп

Да, такие аргументы есть.

Требование по поводу штампа с ИНН на рецепте указано в порядке, который введен специально для назначения лекарств по перечню правительства. Там так и написано: все эти условия нужно соблюдать при назначении лекарств, входящих в перечень.

Но сам перечень официально отменен — он больше не действует. Из налогового кодекса исключили его упоминание. Получается, что хоть порядок назначения лекарств и не отменен, но формально он не должен применяться.

Верховный суд объяснял, что в таких случаях более ранний документ нужно считать недействующим. И он не может считаться основанием для каких-то обязанностей. Тем более если из-за этого невозможно реализовать свои права. Именно на таком основании не применяется пункт 4 того же порядка: его хоть и не изменили, но приняли другой документ, который сделал бессмысленным этот пункт.

А в суд, кстати, обратился обычный человек, которого не устроила бюрократия с документами для вычета.

Как соблюсти требование со штампом для вычета

В порядке назначения лекарств не написано, кто должен ставить штамп «Для налоговых органов Российской Федерации, ИНН налогоплательщика». Но есть разъяснения ФНС, где она согласна принять к вычету расходы на лекарства по бланку рецепта без штампа, но с напечатанными словами. То есть достаточно напечатать на бланке эти слова — и налоговую это уже устроит.

Таким образом, наличие указанного штампа является обязательным условием при оформлении рецептурных бланков в целях получения налогоплательщиком социального налогового вычета в сумме, израсходованной им на приобретение медикаментов.

Эти разъяснения появились еще до того, как отменили перечень лекарств. То есть даже с перечнем можно было обойтись без штампа: хватало напечатанной надписи.

Еще одно требование из порядка, если все же решите ему следовать вместе с врачом, — штамп или надпись должны находиться в центре бланка. Где именно «в центре», в порядке не указано — сделайте так, чтобы это просто было не сбоку.

Иногда можно обойтись вообще без рецепта

Из разъяснений Минфина и ФНС следует, что рецепт, пусть даже и без штампа, нужен обязательно. Но бывают исключения.

В 2007 году ФНС говорила, что вычет за лекарства можно получить вообще без рецепта — по выписке из истории болезни и справке об оплате медицинских услуг.

Так разрешили делать при лечении в стационаре, когда нужно покупать лекарства за свой счет, но рецепт на них не дают. Почитайте эти разъяснения: они интересные и могут помочь вам вернуть деньги из бюджета.

В общих случаях, когда вы пришли к врачу или вызвали его на дом, нужно требовать рецепт — даже на зеленку и цитрамон, если хотите вернуть 13% от их стоимости. Но если на бланке нет штампа, все равно подавайте документы на вычет. Минфин одобрил.

Я получаю налоговые вычеты за лечение и анализы не выходя из дома

В 2020 году я вернула из бюджета 9537 Р уплаченного налога, потому что в 2019 потратилась на свое лечение.

Я 17 лет работала в столичных коммерческих банках, поэтому хорошо знаю, что такое налоговые вычеты, как выглядит налоговая декларация и как ее заполнить.

На протяжении последних трех лет я заявляла социальные налоговые вычеты. В статье расскажу о своем успешном опыте получения налоговых вычетов за оплату медицинских услуг: какие документы я собирала и сколько времени на это потратила.

Кто может получить налоговый вычет за лечение

Т—Ж уже много писал про налоговые вычеты, в том числе о том, как получить вычет за лечение. Напомню основные моменты.

Вычет — это сумма, с которой государство разрешает не платить НДФЛ или возвращает уже удержанный налог. Налоговый кодекс предусматривает несколько видов налоговых вычетов — те, кто купил квартиру, оплатил лечение, учебу или инвестировал, могут заявить вычет и забрать свои деньги у государства.

По закону все вычеты применяются только к налоговым резидентам. Кроме того, у человека должны быть доходы, которые облагаются НДФЛ по ставке 13%. То есть по общему правилу вычеты не могут заявить неработающие пенсионеры, ИП на специальном налоговом режиме, например на УСН, и женщины в декретном отпуске, если у них нет дополнительного источника дохода. Хотя есть исключения.

Вычет за лечение — это социальный налоговый вычет. Его могут заявить те, кто заплатил за медицинские услуги:

Размер вычета зависит от стоимости лечения: чем больше потратили, тем больший вычет можно заявить и тем больше денег вернут из бюджета. Но максимальная стоимость лечения, которую можно заявить к вычету, — 120 000 Р за год. Это общий лимит почти для всех социальных вычетов, в том числе за лечение и обучение. То есть максимально за обычное лечение можно вернуть 15 600 Р : 120 000 Р × 13%. Даже если потратили миллион.

максимальный налог, который можно вернуть за лечение

Вычет можно получить не только за свое лечение, но и за лечение близких родственников: супруга или супруги, родителей, детей до 18 лет. На кого оформлен договор на лечение, значения не имеет.

С 2019 года налоговый вычет можно получать еще и за любые лекарства по назначению врача. То есть государство вернет 13% от стоимости медикаментов, которые купили для себя, супруга, родителей или детей в пределах 120 000 Р в год. Основное условие — препараты должен назначить врач.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не дадут.

Мой опыт получения вычетов

Социальные налоговые вычеты можно заявить только за три прошедших года. То есть в 2021 году можно оформить вычеты за 2020, 2019 и 2018 годы. Если расходы были в 2020 году, то заявить вычет на них можно в 2021—2023 годах. Для этого надо подать декларацию за 2020 год.

В 2019 году я потратила на лечение 73 362 Р — и в сентябре 2020 года вернула часть денег. Это были стоматологические услуги в частной клинике и не самые дорогие лабораторные анализы в московских лабораториях «КДЛ», «Геномед» и ГБУЗ ЦПСиР ДЗМ, которые я тоже решила включить в налоговую декларацию, чтобы увеличить сумму вычета и налога к возврату.

Мои траты на лечение в 2019 году

| Лечение в стоматологии | 53 855 Р |

| Анализы в ГБУЗ ЦПСиР ДЗМ | 7800 Р |

| Анализы в «КДЛ» | 6307 Р |

| Анализы в «Геномеде» | 5400 Р |

Получить вычет за лечение можно по декларации 3-НДФЛ через налоговую, а можно на работе, без декларации. Я предпочитаю лишний раз не обращаться с личными просьбами к работодателю: мне проще сделать все самостоятельно, тем более право на вычет все равно необходимо подтверждать в налоговой. А если в течение года придется неоднократно пользоваться услугами врачей, то и к работодателю надо будет обращаться столько же раз.

Вот проверенная мной схема получения вычета за лечение:

Расскажу подробно обо всех шагах на примере вычета за лечение, который я заявила в 2020 году.

Чтобы оформить вычет за лечение, нужны такие документы:

Я платила за себя сама, медикаменты не покупала, мое лечение не было дорогостоящим, поэтому я собрала такие документы.

Лицензия, договор об оказании услуг и справка об оплате. По моему опыту, все медицинские учреждения хорошо знают о списке документов для налоговой — достаточно просто сказать, что вам нужны документы для налогового вычета за такой-то год. Любая клиника отдаст полный комплект необходимых документов: заверенные копии лицензии и договора на оказание платных медицинских услуг, а также оригинал справки об оплате услуг.

Подписанный договор на оказание услуг медучреждения обычно отдают на руки после первого визита. Но если, например, договор затерялся, клиника предоставит копию документа. Особенно если вы лечитесь в ней несколько лет.

Срок предоставления документов зависит от качества клиники и ее загруженности. Это может занять несколько дней, а может — несколько минут. Я заметила, что дольше всего медучреждения предоставляют документы в январе-феврале. Скорее всего, это связано с новым налоговым периодом: в начале года многие пациенты запрашивают документы для декларации 3-НДФЛ за предыдущий год, ведь чем раньше отправишь декларацию в налоговую, тем быстрее вернут деньги.

Также больше шансов быстро получить документы и не стоять в очереди, если прийти за ними во второй половине дня, так как утром пациенты сдают анализы и клиники загружены.

Копия лицензии на оказание медицинских услуг заверяется подписью руководителя и печатью организации. Лицензия должна быть действительна

В последнее время получить некоторые документы стало еще проще. Например, в лаборатории «КДЛ» я не сразу вспомнила о вычете. Удобно, что на официальном сайте можно заказать документы для него на электронную почту.

В медицинском центре «Геномед» документы мне готовили долго — пришлось несколько раз напоминать о себе по телефону и по электронной почте. Но зато копии лицензий можно было скачать на официальном сайте.

Справка 2-НДФЛ. Справку о доходах за 2019 год я запросила у своего работодателя — и получила ее в тот же день.

По закону работодатель обязан выдать справку 2-НДФЛ не позднее трех рабочих дней с даты, когда ее запросил сотрудник. Я не знаю случаев, чтобы работодатель отказался предоставлять этот документ.

Однако если получить справку на работе не получается, например если женщина в декрете и не может приехать в офис, то документ можно скачать в формате PDF из личного кабинета налогоплательщика на сайте ФНС, в разделе «Доходы». Там отображаются справки 2-НДФЛ от работодателя или другого налогового агента.

Вообще, если справка есть в системе, налоговая и так ее увидит. Но бывает, что инспектор просит принести распечатанный документ.

Удобнее всего заполнить декларацию электронно в личном кабинете налогоплательщика.

Так как я не в первый раз оформляла налоговый вычет, доступ к личному кабинету у меня уже был. Если личного кабинета нет, я рекомендую его завести: в нем удобно отслеживать всю информацию по своим налогам, доходам, имуществу, открытым расчетным счетам и не только. Все это можно делать не выходя из дома.

Также в личный кабинет налогоплательщика можно зайти с помощью пароля от госуслуг, если есть подтвержденная учетная запись на портале.

Чтобы заполнить декларацию на сайте налоговой, нужно перейти в раздел «Жизненные ситуации» в личном кабинете и выбрать опцию «Подать декларацию 3-НДФЛ» — откроется понятная форма из пяти шагов.

Общие данные подставляются автоматически, но надо проверить номер ИФНС, в которую отправляется декларация. По закону ее подают в налоговую по месту учета налогоплательщика.

Выбор вычетов. Чтобы получить вычет за платные медицинские услуги, надо выбрать пункт «Социальные налоговые вычеты».

Вычеты (расходы). На следующем шаге нужно указать расходы на лечение. При необходимости их можно разбить по типам расходов: на лекарства, дорогостоящее и обычное лечение. Я указала свои расходы на медуслуги общей суммой.

Заявление на вычет. Этот шаг называется «Распорядиться переплатой». Можно его пропустить и подать заявление позже, но мы сделаем сразу.

Документы. На последнем шаге к декларации надо приложить документы от медучреждения, которые подтверждают право на вычет: договор, копию лицензии, если ее реквизитов нет в договоре, и справку об оплате услуг. Предварительно все это нужно отсканировать. Допустимые форматы файлов: PDF, PNG, JPG, JPEG, TIF, TIFF.

Я прикрепила все документы в соответствующие поля. Справку 2-НДФЛ можно прикрепить в поле «Дополнительные документы» с помощью кнопки «Добавить».

Отправка в налоговую. После заполнения декларацию необходимо подписать электронной подписью и отправить в налоговую.

Создать пароль к сертификату электронной подписи можно, нажав на кнопку «Создать пароль». Появится сообщение об успешно созданной ЭЦП. У меня действующий пароль уже был.

В истории обработки декларации видна вся история изменений: ИФНС пришлет подтверждение даты отправки документа, извещение о получении, квитанцию о приеме.

После того как налоговая инспекция получит декларацию, начнется камеральная проверка. Она не может длиться дольше трех месяцев.

ИФНС № 36 по Москве, в которой я состою на учете, работает четко — на протяжении уже нескольких лет проводит камеральную проверку ровно за три месяца.

В 2020 году я сначала не включила в декларацию 3-НДФЛ расходы на анализы в 2019 году. Когда обнаружила это, решила подать уточненную декларацию. Это немного удлинило срок проверки. Дело в том, что нельзя подавать уточненную декларацию, просто добавив новые расходы, — необходимо все делать заново. Проверка ранее отправленной декларации прекращается, начинается новая.

В итоге окончательную версию декларации я подала 20 апреля. Камеральная проверка закончилась 20 июля — налоговая инспекция сроки не нарушила.

Если при подаче декларации поле «Распорядиться переплатой» не заполняли, после того как декларацию проверили и подтвердили сумму налога к возврату, есть два варианта:

Я всегда возвращаю деньги на свой расчетный счет: для меня это проще и понятнее. А смс о зачислении средств приятнее, чем зависшая в личном кабинете сумма в счет будущих налогов. Я не люблю бесплатно замораживать деньги.

В разделе личного кабинета «Жизненные ситуации» есть пункт «Распорядиться переплатой». На открывшейся странице автоматически появляется сумма, которой можно распорядиться. Чтобы получить деньги на счет, необходимо заполнить две короткие формы — указать банковские реквизиты: БИК, наименование банка и номер счета.

Вернуть деньги должны в течение месяца — заветную смс о зачислении я ждала к 20 августа.

Я много лет работала в банках, поэтому знаю, насколько важно правильно заполнять платежные реквизиты. Пока ошибок у меня не возникало. Но здесь я засомневалась.

Я решила, что, если отправить одно и то же заявление о возврате несколько раз, это ускорит работу ИФНС. Это была моя ошибка: инспекция просто вернула все первоначальные заявления и начала отсчитывать срок выплаты от самого последнего заявления на возврат. Поэтому вот мой совет: не отправляйте в ИФНС несколько заявлений с реквизитами, даже если срок возврата денег прошел. Лучше через личный кабинет налогоплательщика написать заявление в свободной форме — спросить, почему инспекция нарушает сроки. Так я и сделала 24 августа.

Ответ мне пришел 11 сентября, однако в нем не было какой-либо внятной информации о причинах задержки. Оставалось ждать. В итоге деньги — 9537 Р — мне перечислили 23 сентября.

налог, который я вернула за лечение в 2020 году

Что в итоге

Социальный налоговый вычет по расходам на лечение за 2019 год я получала пять месяцев вместо обычных четырех.

Декларацию я подала 20 апреля 2020 года. Камеральную проверку ИФНС провела в срок, она закончилась 20 июля 2020 года. А вот деньги поступили с задержкой в месяц — 23 сентября 2020 года.

Если бы я не подавала уточненную декларацию, получила бы деньги раньше. Но зато я добавила забытые расходы и вернула больше.

Что надо помнить, если лечитесь платно

«Ответ мне пришел 11 сентября, однако в нем не было какой-либо внятной информации о причинах задержки. Оставалось ждать.»

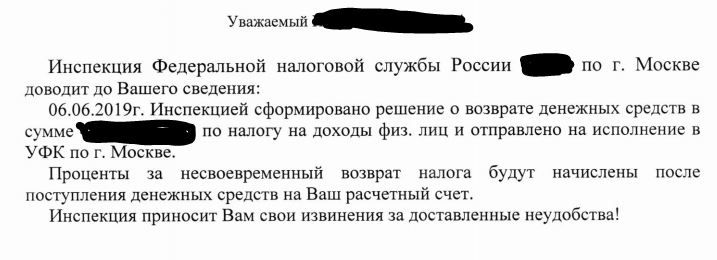

В обращении надо было написать дополнительно требование начислить проценты за несвоевременный возврат налога.

Если вы не заплатите налоговой, то они быстро посчитают пени. Так что надо действовать их же способами.

Екатерина, несколько раз ещё несколько лет назад получал с налоговой % за поздний возврат вычета, иногда 100 рублей, иногда несколько тысяч, дисциплинирует!

Екатерина, я пока оригиналы документов не могу предоставить в налоговую. Мне надо вычет за лечение, а также покупка кв. Я не понял, вы на каком шаге предоставили оригиналы или достаточно эл. копию?

Спасибо!

Уточнение по моему вычету. У меня лечение, иис, покупка кв

Игорь, работает 100%

подавала на имущественный вычет за покупку квартиры,на мое удивление деньги вернулись даже меньше чем через 3 месяца-налоговая очень быстро проверила декларацию

а в октябре подала вычет за платное обучение-срок проверки декларации уже закончился,а результата так и нет,так что в таких делах как повезет

через личный кабинет очень удобно все делать, программа автоматически считает налог к возврату, а уж прикрепить нужные файлы-это уровень 5 класса)в любом случае это намнооого удобнее, чем ходить в налоговую и тратить время в очередях

Victoria, я подавала за маму,в том смысле с ее личного кабинета)

Victoria, все нужно было одновременно подавать, тогда вычеты бы распределились в первую очередь социальный и потом остаток на имущественный

Victoria, вы смысле не получится? Программа считает автоматически. Заявляете одновременно и тот и другой, программа часть считает на социальный вычет, а остаток кидает на имущественный.

Как вообще умные люди в таких ситуациях поступают? 😄

Елизавета, у вас все получится, но надо знать конкретные цифры. Программа посчитает, скорее всего, вам сначала обучение, потом ИИС, а оставшуюся сумму на имущественный перекинет. Если вам ничего не останется на имущественный, можно его вообще не заявлять.

Ekaterina, большое спасибо! Собираю доки, надеюсь, что последовательность вычетов будет правильной 🙈

Елизавета, не волнуйтесь, все получится. Скачайте программу и поиграйте в ней цифрами, вы поймете в результате как отражаются вычеты.

Елизавета, все в одной декларации подавать нужно

Елизавета, попробуйте дополнительно подать заявление, в котором указать, какие вычеты вы просите учитывать в первую очередь.

Vladimir, это незаконно.

В справке для налоговой уже есть данные о лицензии, отдельно копию лицензии прикреплять необязательно.

Екатерина, если данные лицензии указаны в договоре, дополнительно больше ничего не нужно.

Victoria, я получала вычет и без договора, с одной только справкой из поликлиники.

После двух или трех жалоб в вышестоящее управление заставил ифнс выплатить мне пени за задержку выплаты по вычетам. Рекомендую всем действовать так же, так как нарушение сроков судя по статье носит массоввй зарактер и присуща всем инспекциям. Хотя моя отличается особой тормознутостью.

Александр, не 27 по г. Москве случайно?

Дмитрий, видимо, многое зависит от налоговой и компетенции ее сотрудников ))

Дмитрий, если жалоба на ваше отделение налоговой службы не работает, прекрасно работает жалоба в центральное отделение. Я так подавала жалобу вторую в УФМС России по г.Москве, деньги в итоге очень быстро пришли. А до этого задержали на почти 3 месяца, в общем налоговая мне ещё и пени выплатила

Ну вот смотрите, приносите вы чек в налоговую, а как они поймут, что это чек за ваше здоровье, а не найденный в мусорке? В справке указывается ваше инн. Плюс я в одной клинике тратила и по первой и по второй категории. Как по чекам определить что к чему относится? Но это лишь мое предположение.

Людмила, так сумма за лечение прописывается в договоре (приложении к договору). Более того, иногда даже в кассовом чеке указывается ФИО пациента и договор.