можно ли вернуть страховку после рефинансирования кредита

Возврат страховки по кредиту

Только наивный может думать, что банки дают деньги в долг «просто так». Естественно, каждый кредитор, предоставляя займы, хочет максимально себя обезопасить и приблизить вероятность возврата долга к 100%. При этом форс-мажоры и несчастные случаи никто не отменял. Понимая это, банки вводят понятие страхования жизни и здоровья заемщика либо залогового имущества. Конечно, за его счет. Если наступит страховой случай, долг возместит СК. Каковы подводные камни, чем грозит отказ от оформления договора с СК и возможен ли он вообще, как вернуть уплаченные за страховку деньги, какие правовые основания для этого есть в связи с законодательными изменениями от 1 сентября 2020 года и другие вопросы разобрал в этой статье Выберу.ру.

Возможен ли отказ от страховки?

Закон «О защите прав потребителей» запрещает навязывать клиентам дополнительные услуги и продукты при оформлении кредита. В связи с этим страхование признается делом добровольным, и заемщик имеет все основания отказаться от него.

В первых двух случаях страховка будет добровольной, от нее вы можете отказаться и вернуть деньги. В третьем – обязательной, а значит, аннулировать ее нельзя.

Как правило, банк предлагает заемщику заключить договор с той страховой компанией, с которой он сотрудничает (или дочерней организацией, как, к примеру, делает Альфа-Банк или Россельхозбанк). При этом важно учитывать и сроки, в течение которых можно отказаться от страховки по кредиту. Это так называемый период охлаждения. Он составляет 14 дней после заключения договора, и за это время не должен произойти страховой случай.

Что говорится в новой редакции закона

Поправки, вступившие в силу 01.09.2020, касаются не только закона о потребкредитовании, но не распространяются на ипотеку. В Гражданском кодексе нововведения вступили в силу еще 26 июня 2020 года. Теперь заемщик имеет право в случае досрочного погашения долга вернуть часть страховки пропорционально тому периоду, который остался до окончательного платежа по кредиту.

Кроме того, согласно новым поправкам, банк имеет право поднять ставку по кредиту, только если клиент заключил соглашение с СК, но не полностью выплатил долг на момент расторжения договора.

Какую страховку можно вернуть

Вернуть деньги за полис клиент может только при добровольном страховании.

Если вопрос решается в суде и истцу удается доказать, что размер страховой премии напрямую зависит от суммы кредитных обязательств, решение будет в пользу заемщика. Тогда СК должна будет компенсировать часть расходов, которые понес клиент. В ряде случаев – и моральный ущерб.

Зависимость между кредитным и страховым договорами подтверждается тем, что сумма страховой премии уменьшается прямо пропорционально выплате займа. То есть в первые периоды страховка стоит максимально дорого, а потом ее цена постепенно снижается – чем меньше остаток долга, тем дешевле полис. Если это условие не соблюдается, доказать взаимосвязь будет трудно. Кроме того, период действия страхового договора должен совпадать со сроком погашения кредита. Либо соглашение с СК должно продлеваться вплоть до выплаты займа.

Порядок возврата страховки

Если в договоре стороной выступает страховая компания, вы можете аннулировать соглашение в течение 5−14 дней после его вступления в силу. Срок зависит от условий полиса.

В период пандемии не всегда есть возможность и желание посещать офис страховой компании. В этом случае найдите образец заявления на ее официальном сайте, распечатайте и заполните его. После этого заявку вместе с документами и копией паспорта следует отправить по почте или экспресс-доставкой по адресу СК. Если банк, (например, Альфа), предлагает услуги дочерней страховой компании, можно подать заявку в его отделении или через интернет (в личном кабинете на сайте).

Если требование клиента удовлетворено, деньги за страховку поступят на счет в течение 10−15 дней с момента подачи заявки.

Скажется ли возврат страховки на размере кредитной ставки

Повышенный процент нужен банку, чтобы компенсировать возможные финансовые потери, если клиент будет не в состоянии вернуть взятый кредит.

При этом есть ряд нюансов, которые нужно учитывать. Все зависит от того, прописано ли в договоре займа условие соглашения с СК или он заключается без страхования риска невозврата. Этот пункт влияет и на изменение процентной ставки. Если напрямую оговаривается, что при отказе от страховки переплата возрастает, то банк при досрочном погашении займа поступит именно так, как ему выгодно. То есть обяжет клиента доплатить разницу, которая образуется при изменении процентной ставки.

Такое условие ставит заемщика и банк примерно в равные условия. Кредитор не сможет привязать величину процентной ставки к факту оформления страховки. А если в договоре кредитования содержится пункт, что переплата увеличится – точные значения должны быть указаны в процентах и цифрах. Если клиент отказывается от соглашения со страховой компанией или расторгает его до выплаты займа, условие вступает в силу.

Особенности возврата страховки в популярных банках

Выберу.ру выяснил, когда можно вернуть деньги, если договор займа заключен в одном из топовых банков.

Сбербанк

Если вы берете кредит в этой организации, вам предложат оформить полис в дочерней компании – «Сбербанк Страхование жизни». Если вы изъявляете желание отказаться от услуги СК и вернуть выплаченные взносы, это необходимо сделать в течение 14 дней с того момента, когда соглашение вступило в силу. Средства зачисляются на счет заемщика не позже 7 дней после подачи заявки.

Если получаете кредит в этом банке, вы можете оформить полис как в сторонней СК, так и в дочерней компании – ВТБ-Страхование. Подать заявление на возврат средств необходимо в течение 14 дней. Но только если за это время не произошел страховой случай. Заемщик может рассчитывать на сумму в полном объеме, но в ряде случаев СК может удержать неустойку. Средства переводятся в течение 15 дней.

Альфа-Банк

Если вы оформили кредит в этой организации, вам предложат приобрести полис в СК АльфаСтрахование-Жизнь. Период охлаждения составляет 14 дней. Если за это время не произошел страховой случай, вы можете вернуть деньги. Заявку подать можно не только в офисе Альфа-Банка, но и онлайн. Перевод средств занимает 14 дней.

Хоум Кредит

Оформить полис здесь можно в двух СК: Хоум Кредит Страхование и Ренессанс Жизнь. Период охлаждения – также 14 дней. Если за это время не было страхового случая, вы имеете право отказаться от полиса. Заявка рассматривается в течение 10 дней. После этого средства переводятся на счет заемщика.

Почта-Банк

При получении потребительского кредита полис можно оформить в трех СК: ВТБ-Страхование, КАРДИФ и АльфаСтрахование-Жизнь. Если в течение 14 дней с момента получения кредита не произошел страховой случай, вы можете вернуть деньги.

Россельхозбанк

При оформлении кредита вам предложат оформить полис в РСХБ-Страхование. Отказаться от него вы можете в течение 5 дней. За это время нужно определиться, нужна ли вам страховка. Средства возвращают на счет в течение 10 дней после рассмотрения заявки.

Заключение

Помните – навязывать страховку при оформлении потребительского кредита незаконно. Вы имеете право отказаться от дополнительного соглашения с СК, однако и банк, в свою очередь, вправе повысить процентную ставку, чтобы снизить риск невозврата денег. Если ваш долг погашен досрочно, согласно «свежим» поправкам, вы сможете вернуть часть потраченных на страховку денег, но желательно все же взвесить все за и против до подписания документов.

Возврат страховки при рефинансировании кредита в банке: особенности и нюансы

При оформлении кредита и его рефинансировании оплата услуги страхования составляет немалую долю расходов заемщика. Все заинтересованы в уменьшении затрат – обслуживание задолженности перед банком и так стоит дорого. Совсем обойтись без оформления полисов в большинстве случаев не удается, но издержки можно оптимизировать, сведя их к приемлемой сумме. Неиспользованную страховку при перекредитовании важно вернуть. Это – немалые деньги, особенно при приобретении недвижимости и автомобиля.

В статье пойдет речь о том, как оформить выгодное рефинансирование без страховки или с ней, но при минимальных затратах.

Обязательные и добровольные страховки при рефинансировании

Механизмы, используемые банками для нивелирования своих рисков, отработаны столетиями. Кредитные учреждения традиционно практикуют четыре эффективных способа обеспечения возвратности:

Все эти методы уязвимы. Обеспечительное имущество может быть повреждено или уничтожено в результате стихийного бедствия или при других обстоятельствах. Материальное положение клиента иногда существенно ухудшается, и, что самое скверное, предсказать это не всегда возможно. Есть вероятность банкротства гаранта. Не факт, что плательщик, ранее исправно обслуживавший задолженности, будет столь обязательным и впредь. И наконец, заемщик может заболеть, или, не приведи Господь, скончаться. И во всех этих ситуациях банк понесет убытки.

В настоящее время наиболее эффективной защитой служит страховой полис. Оплачивает его заемщик. Затраты могут оказаться столь большими, что перекредитование становится нецелесообразным.

Выгодно ли рефинансирование кредита со страховкой

Отказ от страховки при рефинансировании возможен, но не всегда. Обычно у заемщика, решившего улучшить условия оплаты, уже есть полис. Новый кредитор ставит свои условия: пониженный процент будет предоставлен, если клиент оформит страховку по его правилам.

Все виды страхования условно делятся на две категории:

Формально банк не вправе принудить заемщика к оплате полисов «добровольной» категории. Но на практике клиент часто не может отказаться от страховки. После перекредитования в этом случае он не получит преимуществ, на которые рассчитывал. Например, заемщику доступно объясняют, что без личного страхования ставка будет выше на 1%. Он рассчитывает выгоду с помощью калькулятора рефинансирования и понимает, что теряет сумму большую, чем ему придется отдавать ежегодно за полис.

К тому же клиент осознает уязвимость своей позиции. Стопроцентной гарантии одобрения заявки на перекредитование почти никогда нет. Предлогом для ее отклонения, например, может стать какая-то небольшая просрочка, случившаяся много лет назад. И вообще, причины отказа банк объяснять не обязан.

Чаще всего речь идет именно о добровольном личном страховании. Согласно «Закону о защите прав потребителей» и разъяснительному письму Федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека, заемщику нельзя навязывать услуги, обязательность которых не подтверждена правовым основанием. Банки, опасаясь рисков, стараются без принуждения стимулировать добровольное страхование, особенно в аффилированных с ними компаниях.

Особых проблем не возникает при внешнем рефинансировании, если компания, с которой заключен действующий договор страхования, имеет аккредитацию в банке, выступающем новым кредитором. Происходит смена залогодержателя (кредитора), в пользу которого заключается новое соглашение.

Наиболее сложной является ситуация, когда вместе с банком приходится менять страховую компанию. Ее мы и рассмотрим подробно.

Что делать с действующей страховкой при рефинансировании ипотеки и автокредита

Наиболее значительные потери заемщик может понести при перекредитовании дорогостоящих приобретений – автомобиля и недвижимости. Годовой взнос рассчитывается в процентах от рыночной цены имущества. Если он оплачивается помесячно, ситуация несколько упрощается. Хуже, если оплата вносится на год вперед.

Момент рефинансирования крайне редко совпадает с датой смены страховой компании. Это означает, что старый полис еще действует, а уже нужно оплачивать новый. Надобность в услуге, оплаченной в период первичного кредитования, отпадает. Можно ли при рефинансировании вернуть страховку, если компания не имеет аккредитации в новом банке?

Согласно Закону о защите прав потребителей, заемщик имеет право выбора компании, и им на всякий случай рекомендуется воспользоваться. Если банк выступает страхователем, получить назад неиспользованные деньги часто бывает очень трудно. Страхование будет рассматриваться в качестве дополнительной услуги, а она фактически оказана.

Согласно Указанию ЦБ РФ от 1 июня 2016 года, фирма-страхователь обязана вернуть средства гражданину по его требованию в течение пятидневного «периода охлаждения». Но положения этого акта распространяются только на индивидуальные договоры, заключенные с физическими лицами. Банк, предлагая дополнительную услугу оформления полиса, выступает коллективным страхователем, тем самым исключая возможность отказа со стороны клиента.

Условие возврата страховой премии в случае досрочного погашения задолженности может быть прописано отдельным пунктом договора с банком. Такое, впрочем, встречается редко: клиенты на это не обещают внимания (им важнее получить займ), а кредитор не заинтересован расширять их права.

При рефинансировании страховка возвращается чаще всего, если заемщик сам позаботился о выборе компании. В этом случае все вопросы решаются не с банком, а с компанией напрямую. К тому же можно выбрать самый недорогой полис, что немаловажно.

Как вернуть неиспользованную часть страхового взноса при рефинансировании

Возврат страховки при рефинансировании ипотеки или автокредита инициируется заемщиком. Он обращается в страховую компанию и просит вернуть ему неиспользованный остаток выплаченной премии.

Для начала следует внимательно перечитать договор, особенно текст, напечатанный мелким шрифтом. Вообще-то это нужно сделать при его подписании, что на практике, к сожалению, не всегда соблюдается. Так вот, если пункт о возврате остатка при досрочном снятии обременения отсутствует, то эта недосказанность трактуется в пользу заемщика.

В договоре может быть указано на невозможность возврата, и тогда ситуация скверная, почти безнадежная. Оспаривание пунктов, противоречащих интересам потребителя, в принципе, возможно, но дело это муторное, долгое и не всегда результативное. Клиент своей подписью автоматически выражает согласие со всеми условиями договора, так что результат тяжбы вызывает сомнения.

Если допустить отсутствие препятствующих факторов, можно разобрать типичную процедуру возврата остатка выплаченной страховой премии в случае рефинансирования ипотеки. Для примера рассмотрим банк ВТБ и правила, установленные в нем.

Есть два пути – умеренный и радикальный. Начинать рекомендуется с самого простого способа. Он состоит в подаче заявления с просьбой аннулирования договора с компанией «ВТБ Страхование» как утратившего актуальность по причине досрочного погашения задолженности (в результате рефинансирования). В документе нужна ссылка на ст. 958 ГК РФ – она послужит юридическим обоснованием. Также следует четко обозначить цель подачи заявления: возврат неиспользованного остатка. Если ее не указать, банк расторгнет договор (ему не жалко), а денег не отдаст (их не просили).

К заявлению прилагается справка об отсутствии задолженности – ее клиент получает в ходе процедуры рефинансирования после зачисления новым кредитором средств на спецсчет должника.

На то, чтобы дать письменный ответ, страховой компании закон предоставляет десять дней. Если в нем выражается отказ, этот документ становится основанием для судебного иска. Обычно до рассмотрения в арбитраже дело не доходит, а заемщику деньги возвращают.

Второй – экстремальный – способ предполагает обращение непосредственно в Центральный банк РФ с жалобой на принудительное навязывание услуги страхования (если оно по закону не является обязательным). Клиент в этом письме объясняет свою подпись психологическим давлением, оказанным на него менеджером при заключении договора и выраженным угрозой отклонения заявки в случае отказа.

Этот альтернативный способ надолго испортит отношения с кредитором (в данном случае с ВТБ), а скорее всего, и с другими банками, так как информация об инцидентах распространяется быстро. К радикальным мерам не рекомендуется прибегать, если в них нет крайней необходимости.

При любом варианте действий заемщик к заявлению о возврате неиспользованной части страхового взноса прилагает следующие документы:

Еще одна инстанция, в которую заемщик имеет право жаловаться на невозврат страхового взноса после рефинансирования, – Роспотребнадзор. Обращение в эту организацию влечет начало процесса, издержки по которому несет истец. По этой причине следует соразмерять затраты с суммой возможного взыскания.

Сколько можно вернуть?

В России нет единой методики расчета суммы неиспользованных страховых взносов. В большинстве случаев она определяется пропорционально количеству месяцев, в течение которых полис действовал. Кроме этого, некоторые фирмы в текст договора вносят условия начисления пени за досрочное расторжение.

Заключение

В статье рассмотрен порядок возврата неиспользованной суммы обязательной страховки при перекредитовании (досрочном погашении). Наиболее актуальна эта задача при изменении условий обслуживания задолженности по ипотеке и автокредиту.

Вся изложенная информация относится к рефинансированию некоммерческих кредитов физических лиц. Порядок страхования займов, взятых на развитие бизнеса, имеет свои существенные особенности и отличия.

Наиболее простым представляется рефинансирование потребительского кредита без страховки в Сбербанке и других крупнейших финансовых организациях. При этом не следует воспринимать полис как некое зло, которого нужно избегать или с которым приходится мириться. В страховании заинтересован не только банк, но и клиент, желающий обезопасить себя от многих рисков.

Инструкция: как вернуть страховку, если рефинансировал или досрочно погасил ипотеку

Рефинансирование ипотеки позволяет снизить размер переплаты. Но заёмщику приходится оформлять новую страховку. Эксперт по страхованию Андрей Тростин рассказал, как можно вернуть деньги за старый полис.

Зачем нужна ипотечная страховка

Банк обязывает заёмщика застраховаться, чтобы минимизировать свои риски на случай потери его трудоспособности, смерти или утраты объекта ипотеки (если что-то произойдёт с «конструктивом» жилья: строением, стенами). Плюс к этому страхуется потеря прав собственности, если жильё приобретают на вторичном рынке (вдруг окажется, что эту квартиру вам не имели права продавать). При наступлении одного из этих рисков страховая компания возместит банку кредит за вас.

Как вернуть деньги за страховку, купленную после 1 сентября 2020 года

Вернуть деньги за ипотечную страховку можно тогда, когда ваши обязательства перед банком выполнены и кредит полностью погашен (неважно, как: рефинансировали вы его или погасили досрочно). При рефинансировании кредита остаток основного долга оплатит второй банк, а при досрочной оплате — сам заёмщик. В любом случае банк, первично предоставивший ипотеку, получит на счёт одну и ту же сумму, равную остатку основного долга.

В этом случае вам полагаются деньги за неиспользованную страховку (или страховки, если вы оформляли несколько: страховку жизни заёмщика, страховку имущества и страховку титула, когда жильё приобреталось на вторичном рынке). Но это возможно, только если за период действия полиса не происходило никаких страховых случаев и компания не выплачивала компенсацию.

Для возврата денег вам нужно получить в банке справку «Об исполнении обязательств в полном объёме» с указанием остатка по основному долгу в размере 0,00 ₽ и датой прекращения договора кредитования. В каждом банке свои варианты таких справок, возможно, где-то будет достаточно даже заявления в свободной форме, заверенного банком.

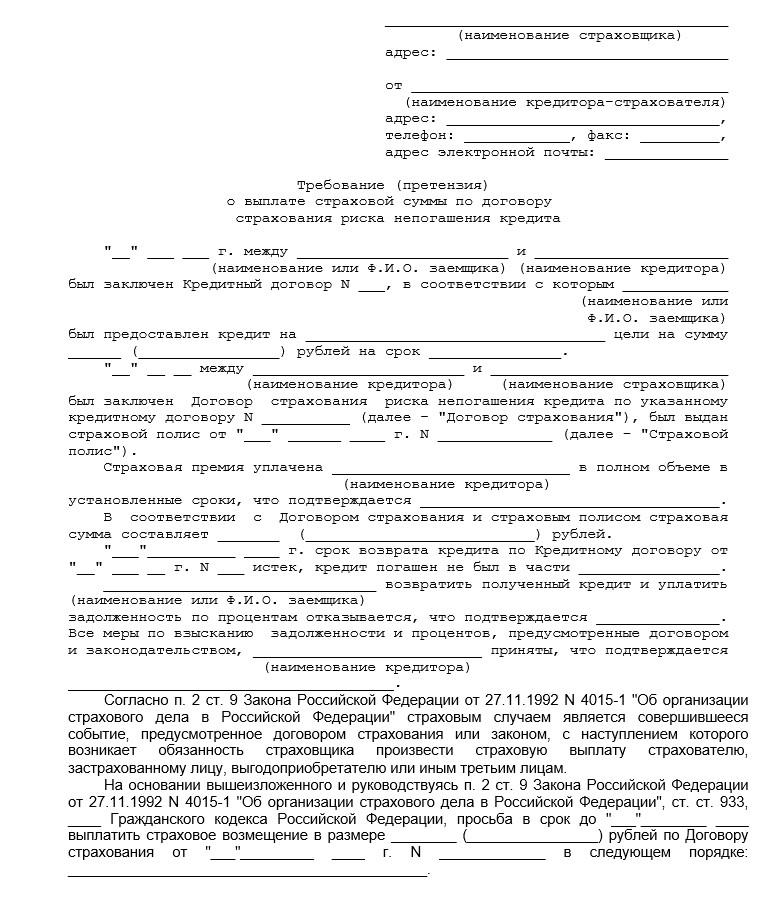

С этим документом нужно обратиться в страховую компанию, с которой у вас заключён договор страхования жизни, имущества и титула, и написать заявление о возврате денежных средств за неиспользованный период (образец и бланк можно получить в компании).

Кроме справки из банка и заявления, страховой компании понадобятся:

квитанция об оплате договора страхования;

банковские реквизиты заявителя, на которые страховая переведёт деньги.

Деньги вернут только за неиспользованный период, все прошедшие годы страхования не учитываются. Расчёт осуществляют по дням: от даты подачи заявления в страховую компанию до даты окончания периода страхования. Например, вы оформили страховку на очередной год, а через полгода (180 дней) погасили ипотеку досрочно. Страховая компания будет исходить из количества дней, которые остаются до конца годового договора с момента погашения основного долга. Значит, в нашем примере деньги вернут за оставшиеся 185 дней (стоимость страховки поделят на количество дней в году и полученную сумму умножат на количество оставшихся дней).

Страховая компания обязана перечислить деньги в течение семи рабочих дней с момента получения всех документов.

Если страховщик нарушает этот срок, нужно обратиться в компанию с письменным заявлением в произвольной форме о нарушении установленных законом сроков. Однако нарушение сроков бывает очень редко, и обычно оно неумышленное. Чаще всего такое происходит, только если сам заявитель указал неправильные реквизиты для зачисления.

Как вернуть деньги за страховку, купленную до 1 сентября 2020 года

если страховая сумма привязана к долгу по кредиту и постепенно сокращается, вам вернут часть стоимости полиса;

если страховая сумма не привязана к остатку по кредиту, то вам могут отказать.

В любом случае стоит написать заявление на возврат части средств, а при отказе — обратиться к финансовому уполномоченному. Это бесплатно.

Ваше обращение обязаны рассмотреть и принять по нему решение в течение 15 рабочих дней (и страховщик его обязан исполнить).

Если вы будете не согласны с решением финансового уполномоченного, то можете обратиться в суд.

Как вернуть страховку по кредиту

Банковские кредиты уже давно и уверенно вошли в нашу жизнь, но вот оформлять при этом страховку на имущество, жизнь и здоровье раньше необходимости не было. Сейчас же все российские банки обязуют это делать, дабы свести к минимуму все возможные риски для себя. По закону, заставить заёмщика страховать себя и свое имущество банки не могут, однако они часто идут на уловки, повышая процентную ставку в случае отказа, либо указывая страхование в качестве обязательного условия кредитного договора. Однако есть случаи, в которых можно вернуть страховку по кредиту.

Прежде чем более детально останавливаться на них, остановимся на необходимости оформлять страховку при разных займах. Есть три вида кредитов, которые зависят от того, для каких целей вы берете деньги у банка. В каждом случае необходима разная страховка.

Что делать, чтобы вернуть страховку после кредита на потребительские нужды?

В случае, если вы оформили договор на получение потребительского кредита, например, в Хоум Кредит банке, не зная, что страховка, согласно закону, не обязательна и с дальнейшими условиями не согласны, необходимо расторгнуть договор кредитования с банком и потребовать возврата денег. В случае если после обращения в банке или страховой вам откажут, можно обратиться в суд, чтобы отстоять свое право по закону прав потребителей. При таком развитии событий все издержки лежат на истце, поэтому стоит посчитать выгодно ли вам с финансовой точки зрения затевать тяжбу с банком.

Стоит учитывать, что, если вы обратитесь в суд с заявлением, что с вас незаконно взыскали деньги (например, за присоединение к программе страхования и возмещение понесенных банком расходов), банку сложно будет доказать, что вы были в курсе, что можно получить кредит и без этого.

Деньги вернуть будет невозможно, если в договоре со страховой фирмой был указан пункт о невозможности возврата средств.

В качестве альтернативного варианта в таком случае можно переоформить документы таким образом, что получателем страховых средств, после выплаты кредита, станете вы сами или ваши близкие.

Возврат страховки по кредиту на жилье или автомобиль

Часто при покупке машины или квартиры в кредит, данное имущество и становится залогом, под которые банк выдает вам деньги. В таком случае требование оформить страховку обосновано, поскольку банк может понести значительные потери в случае, если с данным имуществом что-то произойдет. Банк-займодавец же и становится получателем выплаты по страховке, оформляет которую заемщик за свои средства. В такой ситуации вернуть деньги можно только если соблюдены два условия:

Сумма, которую вернет страховая компания должна быть равна общей сумме выплат за вычетом суммы, относящейся ко времени выплат. Для получения денег нужно написать заявление на возврат остатка. При возникновении разногласий можно апеллировать к статье 958 ГК РФ, в которой указано, что страховая компания имеет право на часть страховой премии пропорциональной времени действия страховки.