что такое потенциальная доходность облигации

Как посчитать реальную доходность облигации: инструкция

Облигация — это способ одолжить деньги государству или компании. За это они вам будут платить несколько раз в год проценты — купоны. Облигации — защитная часть инвестиционного портфеля. Их потенциальная доходность ниже акций, но выше депозита в банке. Они считаются надежным инструментом потому, что цена облигаций меньше всех других активов подвержена колебаниям, и потому, что вы получаете стабильные выплаты по ним.

Облигации бывают государственные, муниципальные, корпоративные, еврооблигации. Компания или государство может не выплатить вам деньги только в том случае, если обанкротится. Поэтому самые надежные облигации — государственные. Вероятность банкротства целой страны менее вероятна, чем отдельно взятой компании.

Цена облигаций на бирже рассчитывается в процентах от номинальной стоимости. Номинальная стоимость российских облигации обычно ₽1000 за штуку. И если вы увидите цену на бирже в 105%, это значит, что за облигацию вы заплатите ₽1050. А если цена облигации 95%, то заплатить нужно будет ₽950. Практически у всех облигаций есть дата погашения — день, когда государство или компания вернут вам номинальную стоимость облигации, то есть 100%.

Вы можете увидеть на бирже годовую доходность облигации 4%, 6%, 8%, 10% или даже 15% при условии, что вы гасите ее за 100% от номинала. Это столько, сколько принесет вам ежегодно ваше вложение, если вы дождетесь погашения облигации государством или компанией. Кажется, что это — беспроигрышный вариант с хорошей доходностью и минимальными рисками. Однако у облигаций есть много деталей, которые могут уменьшить эти красивые цифры доходности. О них поговорим по порядку и посчитаем доходность двух облигаций на примере.

Считаем доходность облигаций

Когда мы говорим про комиссии по облигациям, имеем в виду в первую очередь комиссии, которые берет с инвестора брокер. Чтобы узнать, какие комиссии вы заплатите при торговле на бирже, нужно внимательно выбирать тариф. Обратить внимание в первую очередь нужно на следующие пункты:

— плата за ведение счета и при каких условиях нужно будет платить. Многие брокеры снимают деньги только в том месяце, когда вы совершали сделки. Если в определенный месяц вы не торговали, платить не придется;

— комиссия от суммы каждой сделки. Это плата, которую с вас снимут при любой покупке или продаже какого-либо инструмента на бирже.

Эти пункты важны при расчете доходности облигации, которую вы планируете купить.

Перед тем как покупать облигацию, нужно обратить внимание на НКД — накопленный купонный доход. Это часть купона, которая накопилась по конкретной облигации после выплаты предыдущего купона. Она тоже прибавится к стоимости облигации. Также есть комиссия Мосбиржи при любой сделке, но она небольшая — 0,01%

Давайте попробуем рассчитать потенциальную доходность реальной облигации. Для примера возьмем ОФЗ SU25083RMFS5 и представим, что вы продержите бумагу до даты погашения. Когда будете считать доходность, советуем выписать все исходные данные нужной вам облигации. Их можно посмотреть на сайте Мосбиржи в строке поиска. Подставляйте свои значения в формулы и считайте доходность.

При покупке одной облигации на 5 июня вы потратите ₽1171,18 (1035,8 + 33,17 + 0,3%* (1035,8 + 33,17) ) + 99.

До погашения облигации государство вам выплатит купон еще четыре раза по ₽34,9: летом, в декабре, следующим летом 2021 года и при погашении в декабре 2021 года.

Если купить облигацию и держать до даты погашения, вы получите ₽1139,6 (1000 + 34,9*4) — номинал плюс купоны, которые вам заплатило государство за все время владения бумагой.

В итоге спустя полтора года при погашении облигации у вас получится убыток — минус ₽31,58 (1139,6 – 1171,18). Вы заплатили за облигацию больше, чем получите в конце.

Всю доходность съела плата за обслуживание счета. Поэтому будьте внимательны при выборе тарифа у брокера. Чем больше облигаций за раз вы покупаете, тем меньше вашей будущей доходности съедают комиссии. При покупке, например, десяти облигаций не забудьте умножить цену одной облигации на десять, комиссию за сделку на десять и НКД на десять. Подсчитаем доходность той же самой облигации, но при условии, что вы купили десять штук.

При покупке десяти облигаций на 5 июня вы потратите ₽10 820,8

10* (1035,58 + 33,17+ (1035,58 + 33,17) *0,3%) + 99

Если купить облигацию и держать до даты погашения, вы получите ₽11 396 (1000 + 34,9*4) *10

Спустя полтора года вы получите прибыль — ₽575,2 (11 396 – 10 820,8)

Чем больше облигаций вы купите, тем больше заработаете. Но не забывайте про цену облигаций. Обычно она колеблется не сильно. Поэтому облигация за 112% вряд ли вам принесет много денег при погашении, ее можно считать дорогой.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подписывайтесь, чтобы быть в курсе

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Облигации: доходнее вклада, надежнее акции

В апреле 2017 года государство начало продажу облигаций ОФЗ-н. Буква «н» в их названии расшифровывается как «народные». Министерство финансов разрабатывало эти бумаги так, чтобы непрофессиональные инвесторы могли понять, в чем прелесть такого вида инвестиций.

Одна бумага стоит 1 тыс. руб., минимум, который можно приобрести — 30 штук. Вложенные деньги государство возвращает в апреле 2020-го, однако продать бумагу по цене приобретения можно в любой момент в офисе Сбербанка и ВТБ.

Раз в полгода инвестор получает процент от вложений — купонный доход. Этот процент постепенно увеличивается от 7,5% до 10,5% годовых, в среднем он составит 8,5% годовых. То есть покупка таких облигаций равносильна размещению трехлетнего банковского вклада со ставкой 8,5%. При этом в январе 2018 средняя ставка в топ-10 российских банков составила 7,83% и ближайшие два года будет только падать — вслед за снижением ключевой ставки ЦБ.

Трехлетние ОФЗ имеют самый высокий уровень надежности внутри России. Выплаты по ним гарантированы государством — как и по вкладам. Получаем инструмент, сопоставимый с депозитом по надежности, и более выгодный с точки зрения доходности.

Строго говоря, выбирать и не нужно.

Акции обычно позволяют больше зарабатывать, но и вероятность получить убыток при инвестициях в них выше. Поэтому сравнивать игру на акциях и облигациях бессмысленно: они дополняют друг друга. Если инвестор решил составить грамотный портфель, включающий акции, без облигаций ему не обойтись. Они — своеобразный амортизатор рисков.

Из чего сделана облигация

У облигации есть три основных параметра:

Существует много разновидностей облигаций. У некоторых, например, вообще нет купонов: во время размещения их продают со скидкой, а доход инвестор получает в момент погашения — по полному номиналу. Есть бумаги с амортизацией долга, по ним эмитент выплачивает не только купоны, но и часть номинала. Есть бессрочные («вечные») облигации, по которым эмитент вообще не обязан выплачивать номинал, а платит только купоны. У облигаций с переменным купоном выплаты привязаны к какому-нибудь макроэкономическому параметру, например, ставке межбанковского кредитования. Пока мы остановимся на наиболее распространенных параметрах этого инструмента: бумага с фиксированным купоном и сроком выплаты.

Как считается доходность облигации

Таких доходностей используется две, и обе они, как правило, указаны на сайте биржи или в торговом терминале:

Сколько стоит облигация

Облигации, как и акции, торгуются на бирже. Расчеты происходят в рублях или иностранной валюте, но курс этой бумаги обычно измеряется в процентах от номинала. Перейти от процентов к деньгам, впрочем, несложно: если на сайте биржи текущий курс бумаги равен 95,5%, а номинал — 1000 руб., то цена облигации 955 руб. На РБК Quote цена облигаций сразу рассчитана в рублях.

Бумага, за которую эмитент обещает 1000 руб., стоит 955 руб. Возможно ли такое вообще, и нет ли подвоха? Да, такое возможно, и да, подвох тоже вполне может быть.

Цена облигации зависит от трех факторов:

Облигации как Оракул

Доходность облигаций зависит от сроков погашения. Если выстроить доходности государственных бондов с различными сроками погашения в один ряд, получится такой график:

Как на них заработать

Первый способ пассивный: купить облигации и получать купонные выплаты вплоть до погашения. Такой способ почти не требует усилий: если эмитент надежен, а рыночные ставки стабильны, инвестор поможет получить небольшую, но почти гарантированную реальную (то есть выше инфляции) доходность. На РБК Quote мы специально ограничили набор доступных инструментов несколькими выпусками с ближайшими датами погашения.

Более агрессивный путь — выбирать бумаги с ценой заметно менее 100% в расчете на то, что эмитент будет стабильно выплачивать купоны, а в конце срока вернет и номинал. Доходность таких облигаций заметно выше рыночных ставок, и риски тоже немалые. В какой-то момент они становятся сопоставимы с рисками инвестиций в акции, и возникает вопрос в целесообразности таких вложений.

Как определить надежность эмитента

Надежность эмитентов облигаций неодинакова.

Итак, на облигациях можно зарабатывать, получая купоны, или купить дешевле, продать дороже. Кроме того, облигации могут быть государственными (федеральными, региональными, муниципальными) или корпоративными. От вида дохода и типа эмитента зависит налогообложение.

В случае с государственными облигациями инвестор полностью освобожден от уплаты налогов.

Если облигация корпоративная, 13%-ным налогом облагаются:

В целом подходы к налогообложению дохода от облигаций и банковского вклада максимально похожи. И это еще один повод задуматься о том, как распорядиться накоплениями.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Что купить на ИИС перед 2022 годом? Лучшие акции, облигации и ETF

Владелец индивидуального инвестиционного счета (ИИС) может торговать ценными бумагами на фондовой бирже самостоятельно или доверить это управляющей компании. Максимальная сумма инвестиций на ИИС — ₽1 млн в год.

Почему выгодно открывать и пополнять ИИС в конце года

ИИС создан для стимулирования долгосрочных инвестиций — минимальный срок владения им составляет три года. При таком сроке и более инвестор получает право воспользоваться налоговыми льготами.

По ИИС можно получить один из двух видов инвестиционных вычетов по налогу на доходы физических лиц:

Главное преимущество открытия ИИС и зачисления средств на него в конце года — это возможность максимально быстро получить налоговый вычет, говорит инвестиционный стратег «ВТБ Мои Инвестиции » Станислав Клещев. Пополнив ИИС в декабре этого года, уже в январе следующего можно подавать требование на налоговый вычет и возврат излишне уплаченных налогов, добавил эксперт.

Главное, о чем должен помнить инвестор, что ИИС нужно не просто открыть в конце года, но и внести средства на этот счет до новогодних праздников. «Если открыть счет сейчас, но внести средства на него уже в новом году, то на вычет можно будет претендовать только в 2023 году», — акцентирует внимание на важной детали заместитель генерального директора «Открытие Брокер» Андрей Салащенко.

У открытия ИИС в конце года есть еще один плюс, на который обращает внимание директор по стратегии ИК «Финам» Ярослав Кабаков: «В конце года брокерские компании обычно запускают различные акции и спецпредложения, стимулирующие открытие ИИС. Они позволяют инвесторам получить дополнительную выгоду, например более комфортные тарифы на определенный период, бесплатное консультационное обслуживание, обучающие курсы и так далее».

Какие акции купить на ИИС

Из акций иностранных компаний Станислав Клещев обращает внимание на ценные бумаги ADM (ADM), Novartis (NVS), Deutsche Telecom (DTE), Cellnex Telecom (CLNX), Amadeus (AMS), Hugo Boss (BOSS), Nordea Bank (NDA), Spirit Airlines (SAVE).

Аналитики «Открытие Research» сохраняют положительный долгосрочный взгляд на акции российских компаний и облигации, номинированные в рублях. «С нашей точки зрения российский рубль сохраняет потенциал для укрепления до конца года и в 2022 году, что делает вложения в рублевые активы потенциально привлекательной историей как минимум в краткосрочном периоде. Особенный интерес могут представлять дивидендные акции российских компаний с ожидаемой доходностью около 10% годовых и выше в преддверии весеннего дивидендного периода. К таким акциям относятся «Газпром» (GAZP), «Юнипро» (UPRO), ОГК-2 (OGKB), привилегированные бумаги «Ленэнерго» (LSNGP), МТС (MTSS) и ВТБ (VTBR)», — рассказал начальник управления анализа рынков «Открытие Инвестиции» Антон Затолокин.

Из российских акций в фокусе аналитиков «ВТБ Мои Инвестиции» находятся бумаги ЛУКОЙЛа (LKOH), «Газпром нефти» (SIBN), Сбербанка (SBER), HeadHunter (HHR), АЛРОСА (ALRS), «Магнита» (MGNT), Fix Price (FIXP), Segezha (SGZH), Globaltrans (GLTR).

Какие облигации купить на ИИС

Учитывая общую нестабильную ситуацию на рынках, эксперты рекомендуют обратить внимание на защитные активы и инструменты с фиксированной доходностью.

На ИИС не распространяется государственная система страхования, но многие финансовые инструменты имеют собственную высокую степень защиты. Один из самых эффективных вариантов для инвесторов, которые не хотят рисковать, — покупка на ИИС облигаций федерального займа (ОФЗ), отмечает Ярослав Кабаков.

На фоне повышения ключевой процентной ставки ЦБ РФ российские суверенные облигации, номинированные в рублях (ОФЗ), при минимально возможных кредитных рисках предлагают в настоящее время доходность порядка 8,30– 8,40% годовых, что существенно превышает ставки по вкладам в большинстве российских банков и является отличной альтернативой для рациональных инвесторов, отмечает Антон Затолокин.

«На данном этапе для включения в портфель можно рассмотреть относительно короткие выпуски ОФЗ срочностью один-два года, что при привлекательной доходности к погашению ограничит ценовые колебания бумаг в случае дальнейшего повышения Банком России ключевой ставки. Наиболее интересными считаем выпуски ОФЗ серий 26220, 26211, 26215, 25084 погашением в 2022–2023 годах и доходностью к погашению 8,3–8,35% годовых. Для инвесторов, ориентированных на долгосрочные вложения, текущие уровни можно рассматривать для постепенного формирования позиции в «длинных» облигациях», — добавил эксперт.

Кирилл Комаров считает, что в рамках долгосрочных инвестиций можно рассмотреть среднесрочные корпоративные облигации в рублях как ставку на постепенное охлаждение инфляции на горизонте нескольких лет и улучшение кредитного профиля различных эмитентов.

«Сбалансировать такой портфель краткосрочно можно облигациями ОФЗ-ПК с переменным купоном. Также можно рассмотреть еврооблигации в евро и долларах с погашением не позже 2025 года, которые представлены на Московской бирже, как консервативную часть валютного портфеля. В рамках более рисковой части можно приобрести бессрочные еврооблигации банков (Альфа-Банка, МКБ, Совкомбанка)», — добавил эксперт.

Аналитики «ВТБ Мои Инвестиции» из долговых инструментов отдают предпочтение новым длинным выпускам ОФЗ (8–20 лет), говорит Станислав Клещев.

Какие ETF, БПИФ, ПИФ купить на ИИС

«При выборе фондов можно реализовать защитную стратегию, например вложиться в ETF, инвестирующие в золото. Несмотря на то что владелец пая не получает права собственности на слитки, цепочка, которая отделяет его от драгоценного металла, значительно короче, чем при вложениях в другие инструменты. Это снижает риски и повышает надежность инвестиций», — говорит эксперт.

При формировании долгосрочного портфеля в «Открытие Инвестиции» считают разумным сбалансированный подход и предлагают наполнять его различными ETF. «Среди линейки БПИФ «Открытие Инвестиции» мы выделяем БПИФ «Открытие — Акции РФ» (OPNR) и БПИФ «Открытие — Облигации РФ» (OPNB)», — отметил Антон Затолокин.

Кирилл Комаров считает, что сейчас стоит обращать внимание на акции и ETF из сферы банков, зеленой энергетики и акции развивающихся рынков, в том числе российские. «Ставку можно сделать на ETF на зеленые технологии, видеоигры, полупроводники, кибербезопасность, финтех. Консервативным инвесторам могут подойти ETF на облигации», — заключил эксперт.

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Как посчитать доходность облигаций?

Я хочу попробовать вложиться в облигации, но раньше пользовался только вкладами. Там все понятно, ставка указана в договоре.

В облигациях все выглядит сложнее. Расскажите, пожалуйста, как правильно посчитать доходность по облигации. Она зависит только от размера купона или нет?

Облигации — полезный вид ценных бумаг: доход по ним выше, чем по вкладам. Однако сами по себе эти ценные бумаги сложнее. Давайте разбираться, какие бывают виды доходностей, от чего зависит их величина и как это все посчитать.

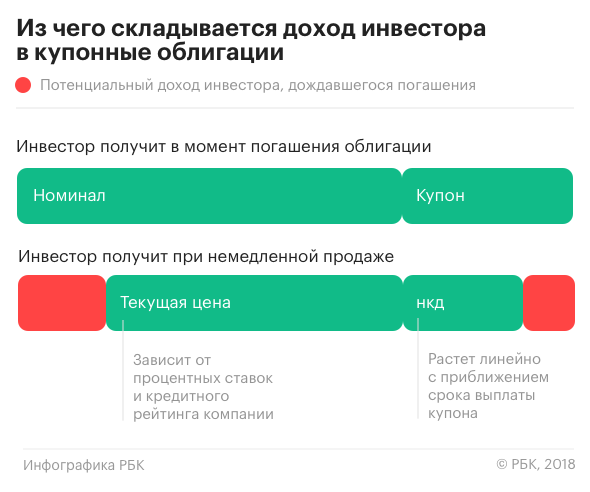

Типы облигаций по форме выплаты

Чаще всего встречаются купонные облигации. Купон — это выплата процентов, которая происходит с определенной периодичностью: например, раз в полгода. Даты выплат известны заранее, а вот размер купонов может со временем меняться.

Также бывают дисконтные ценные бумаги: по ним не выплачиваются купоны, но сами бумаги продаются заметно дешевле номинала. Доход можно получить, если цена вырастет или если погасить облигацию по номиналу в конце срока.

Облигации с купоном популярнее, поэтому рассмотрим их на примере типичного представителя — ОФЗ-26217 с погашением 18 августа 2021 года. По состоянию на 2 октября эта облигация стоит 99,3% от номинала, то есть 993 рубля.

Купонная доходность

Это деньги, которые эмитент обязан периодически платить владельцам облигаций. Процентную ставку доходности облигации с купоном посчитать легко:

(Годовые купоны / Номинал) × 100%

Номинал облигации ОФЗ-26217 — 1000 рублей, выплаты производятся каждые полгода в размере 37,4 рубля. Купонная доходность — 7,5% в год.

Облигации далеко не всегда продаются по номиналу: их цена меняется со временем. Поэтому расчет купонной доходности не позволяет точно узнать, сколько инвестор заработает на облигациях.

Текущая доходность

Это более точный показатель, при расчете которого используется не номинал, а чистая цена, — без накопленного купонного дохода. НКД — это часть купона, которая накопилась, но еще не выплачена. Покупая облигацию, нужно заплатить ее владельцу НКД — это как компенсация за то, что он продает ценную бумагу, не получив купон. Зато новый владелец получит весь купон в дату выплаты.

Величина текущей ставки показывает, какой денежный поток дает облигация, купленная по определенной цене.

Формула выглядит так:

(Купонный доход за год / Чистая цена) × 100%

Доходность ОФЗ-26217 равна (74,8 / 993) × 100%, или 7,53% годовых.

Этот показатель выше купонной ставки, так как цена ОФЗ-26217 ниже номинала. Если бы эта ОФЗ стоила дороже номинала, текущая доходность была бы ниже купонной.

Простая доходность к погашению

Многие держат облигации до даты их погашения, когда вместе с последним купоном инвестор получает номинал. Но рассчитать величину доходности облигации на момент погашения можно лишь тогда, когда известен размер всех купонов.

Ставка к погашению рассчитывается по более сложной формуле:

((Номинал − Полная цена покупки + Все купоны за период владения) / Полная цена покупки) × (365 / Количество дней до погашения) × 100%

У ОФЗ-26217 простая доходность к погашению составит ((1000 − 1001,2 + 224,4) / 1001,2) × (365 / 1051) × 100% = 7,74% годовых.

Эффективная доходность к погашению

Если использовать полученные купоны для покупки дополнительных ценных бумаг, можно посчитать ставку дохода по облигациям с реинвестированием купонов — примерно как вклад с капитализацией процентов.

Считается, что купоны вкладываются в новые бумаги по текущей ставке — той, что была первоначально. Это допущение, так как цена меняется со временем и фактическая доходность будет отличаться.

Реинвестировать купон можно, если полученного дохода от купонов хватает на покупку дополнительных ценных бумаг. Получив 37,4 рубля в виде купона по одной ОФЗ-26217, часть облигации федерального займа купить не удастся. А вот если иметь 100 таких бумаг, купонная выплата будет 3 740 рублей. Этого хватит на 3 дополнительные ценные бумаги — и еще останется.

Простой и точный способ узнать эффективную доходность к погашению — воспользоваться облигационным калькулятором на сайте Rusbonds или на сайте Московской биржи. У ОФЗ-26217 этот показатель на 2 октября был равен 7,93% годовых.

Для расчета доходности с помощью облигационного калькулятора необходимо выбрать ценную бумагу из списка, указать дату приобретения и чистую цену без НКД. Калькулятор также покажет текущую и простую процентные ставки к погашению, то есть их необязательно считать вручную. При этом налоги, брокерские и депозитарные комиссии в калькуляторе не учитываются.

Нюансы и полезные советы

Цена на облигацию зависит в том числе от процентных ставок в экономике. Если Центробанк поднимет ставку, инвесторы захотят иметь инструменты с большей доходностью. Они начнут распродавать старые бумаги с постоянным купоном, и те подешевеют. Если ЦБ снизит ставку, на старые облигации вырастет спрос и они подорожают. Чем меньше времени до даты погашения, тем менее чувствительны ценные бумаги к изменениям ключевой ставки.

Выбирая между бумагами государственных займов и корпоративными, важно знать, что наибольшая доходность при прочих равных — у корпоративных облигаций. Более щедрые купоны по сравнению с государственными — это премия за риск потерять вложенные деньги, если дела у компании пойдут плохо. Если у бумаги необычно большие купоны или цена упала намного ниже номинала, значит, велики шансы лишиться денег.

Купонный доход по одним корпоративным облигациям облагается НДФЛ, по другим — нет. Список бумаг со льготным налогообложением можно посмотреть на сайте Московской биржи. Сравнивая доходность ОФЗ, корпоративных бумаг и вкладов, помните про НДФЛ.

С полученного вами НКД могут удержать налог. Лучше продавать облигацию, когда по ней выплачен купон или НКД минимальный. Также налог взимается, если продать облигацию дороже цены покупки или купить ее дешевле номинала и дождаться погашения по номиналу.

Простой вариант увеличить доход от вложений — открыть ИИС и использовать вычет на взносы. Возврат НДФЛ повысит доходность инвестиций на несколько процентных пунктов в год, а вычет можно внести на ИИС и купить дополнительные активы.

Хорошо, если брокер разрешает получать купоны на банковский счет, а не зачисляет их на ИИС. Тогда купоны можно будет самостоятельно внести на ИИС и получить потом вычет и с этих денег.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.