Что такое ходлер в криптоиндустрии

HODL: держать биткоин и зарабатывать

В 2013 году на Bitcointalk появилась ветка I AM HODLING. В ней трейдер GameKyuubi объяснял, почему не продал биткоины на пике. В заголовке была опечатка: «Я ДЕЖРУ».

Слово hodl стало синонимом стратегии «покупай и держи». В криптосообществе ходлерами называют долгосрочных инвесторов, а само инвестирование — ходлом.

В этой статье мы расскажем, почему HODL приносит прибыль и как на нем заработать.

Почему ходлеры зарабатывают

В долгосрочной перспективе рынок растет. Это не постоянный процесс: случаются кризисы и периоды застоя.

Dow-Jones Industrial вырос в 510 раз с 1915 года (источник: TradingView)

Трейдеры делают прогнозы. Они покупают активы, которые должны расти в цене. Иногда предсказания не сбываются, и активы дешевеют.

Ходлеры не делают прогнозов. Они верят, что рынок вырастет до нового максимума. Ходлеры покупают и держат актив, пока не получат прибыль.

Трейдинг vs ходлинг

Рассмотрим график биткоина за январь 2020. Зеленые стрелки указывают на большие объемы покупок. Трейдеры верили в рост рынка и покупали биткоин. Красные стрелки — панические продажи. Торговля по стрелкам принесла бы 14% прибыли.

Предполагаемые точки для покупки на росте и продажи на откате (источник: Tradingview)

Выгода от ходла — 30%. Столько заработали пользователи, которые купили биткоин 1 января и продали через месяц.

Точки для входа и выхода из ходлинга (источник: Tradingview)

Как ходлили до биткоина

Стратегию HODL изобрели за сто лет до появления криптовалют. Ходлингом зарабатывали опытные инвесторы, самоучки и цирковые обезьяны (серьезно).

Ходлер-самоучка

Первого ходлера-самоучку описал спекулянт Джесси Ливермор в книге «Как торговать акциями».

Ходлер жил отшельником в Калифорнийских горах. Он заходил на биржу три раза в год, только покупал и постоянно выигрывал. Отшельник объяснил Ливермору свою стратегию:

«Я разорился бы, если бы был в замешательстве и отвлекался на незначительные изменения рынка. Реальные движения не заканчиваются в тот день, когда они начались».

Ходлер-профессионал

Джим Роджерс — американский инвестор. Он основал хедж-фонд Quantum вместе с Джорджем Соросом. Они десять лет торговали без убытков.

Любимая стратегия Роджерса — купить акции во время застоя цены и держать их несколько лет. В 1982 году он узнал, что немецкие компании не расширяют производство и копят деньги. Причиной такого поведения были высокие налоги.

Четыре года HODL от Джима Роджерса (источник: Tradingview)

Обезьяна-ходлер

В 2008 году российский журнал «Финанс» провел эксперимент с цирковой обезьяной по имени Лукерья.

Лукерье дали тридцать кубиков с названиями российских компаний. Она выбрала восемь кубиков для инвестиций. Экспериментаторы мысленно вложили в эти акции миллион рублей.

К 2009 году портфель обезьяны подорожал на 194%. При этом индекс Московской биржи поднялся на 107%. За время ходлинга Лукерья заработала гипотетические 1.94 млн рублей.

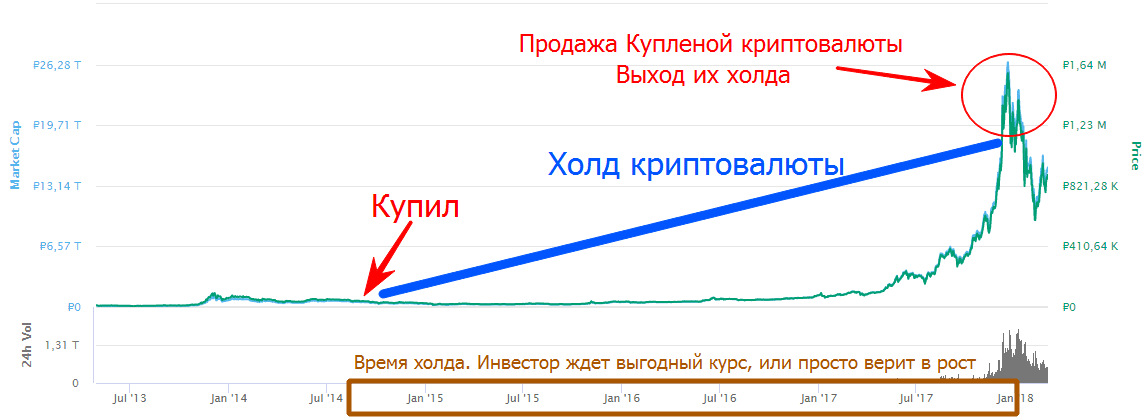

Как ходлят биткоин

Криптовалюта лучше подходит для ходлинга: за год она может вырасти в несколько раз. На этом зарабатывают терпеливые новички и биткоин-киты.

Ходлер-счастливчик

Киты-ходлеры

Сто богатых биткоин-адресов пять лет не выводят монеты. На этих кошельках лежит 592 000 BTC ($5,79 млрд на момент написания статьи).

Кошельки не заброшены. Владельцы пополняли адреса после бычьего ралли 2019 года. Тогда биткоин вырос в четыре раза с мая по июль.

Скорее всего, это кошельки крупных ходлеров.

Три лайфхака для ходлеров

Секрет прибыли ходлеров — в умении ждать. Забудьте о рынке, как Кох и Лукерья. Не обращайте внимание на колебания, как Роджерс и биткоин-киты.

Уменьшите рыночный шум

Выберите на графике период в одну неделю или месяц, а затем переведите его на свечи Heiken Ashi.

Инструмент Heiken Ashi сглаживает колебания графика и показывает основной тренд. Так вы не будете паниковать из-за небольших падений.

Heiken Ashi (вверху) и обычные японские свечи на месячном графике BTC (источник: Tradingview)

Покупайте криптовалюту на свободные деньги

Инвестиции и HODL — рискованные способы заработка. Вкладывайте в криптовалюту небольшие суммы, чтобы не беспокоиться из-за возможных убытков.

Сыграйте в Moriarty

Moriarty — это симулятор ходлинга криптовалюты. Moriarty начисляет игрокам проценты по депозиту. С каждым днем размер процентов увеличивается. Рост процентов показан на графике.

Например, игрок вносит депозит 100 ETH. На графике — 8%. В первый день игрок получит 8 ETH прибыли. Во второй день график вырастет до 9%. Игрок получит 9 ETH.

Цель игры — дождаться, когда прибыль будет больше депозита. Игрок может забрать прибыль раньше, но тогда его депозит сгорит.

Игра заканчивается, когда в ней останется меньше 10% от всех внесенных депозитов.

Выводы

Трейдеры теряют деньги из-за ошибок и волнения. Стратегия HODL помогает оградиться от эмоций и увеличивает шансы на прибыль.

Для ходлинга не нужно особых навыков — только спокойствие и терпение.

Помните, что HODL, инвестиции и трейдинг — это рискованный способ заработка. Ни одна стратегия не гарантирует прибыль на каждой сделке.

Подписывайтесь на новости Forklog в Facebook!

Кто такие ходлеры и почему именно они определяют стоимость биткоина

С каждым днём всё больше инвесторов сходятся во мнении, что изобретение биткоина привело к созданию нового класса активов.

Будет ли цена биткоина расти так же, как в прошлом году, — вопрос открытый, но очевидно, что криптовалюты не смогут так просто исчезнуть в один день. Несмотря на это, многие экономисты с мировым именем и лауреаты Нобелевской премии до сих пор не понимают ценности биткоина.

С созданием нового класса активов возникает сложный вопрос оценки их фундаментальной базовой стоимости. Отчёты о прибылях и убытках могут использоваться для теоретически верной оценки традиционных средств сбережения, но для биткоина таких данных нет. За последние годы появилось несколько разных схем оценки криптовалют, но ценовые прогнозы, основанные на традиционном анализе, обычно заканчиваются полным провалом.

В сообществе время от времени обсуждают теорию о том, что ходлеры оказывают наибольшее влияние на цену биткоина, а транзакционный оборот не так важен. Но на неё почему-то не особенно обращают внимание.

В начале 2014 года этой точке зрения посвятили целую статью, хотя концепция в ней была изложена теоретически, а не доказана с применением эмпирических данных. Основная идея в том, что цена биткоина (в долларах США или любой другой фиатной валюте) в целом будет определяться желанием холдеров выкупить его из оборота.

Чтобы лучше понять эту теорию, нужно глубже вникнуть в стратегию ходлера и разобраться, кто же это такой.

Нет, это больше, чем опечатка в слове holder («держатель»). И нет, это не аббревиатура hodl, которая расшифровывается как holding on for dear life («хватаюсь за жизнь изо всех сил» или «держусь/держу до последнего»).

Hodl — это мем, который появился в пьяном посте на форуме Bitcointalk.org ещё в конце 2013 года, когда цена биткоина рушилась на фоне новостей, связанных с регулированием криптовалют в Китае.

Суть поста была в приоритетности долгосрочного хранения биткоинов в противовес дейтрейдингу, и мем превратился в своеобразный девиз для владельцев криптовалют, которые готовы удерживать свои активы в любой рыночной ситуации.

И сейчас ходлеры не собираются уходить. Они являются основной группой поддержки при обвалах на 25% за день или на 50% за месяц. Более того, на таких обвалах они только делают закупки.

Ходлеры верят в ценность биткоина на почти религиозном уровне. Некоторые из них держат биткоин по политическим причинам (они предпочли бы, чтобы основной валютой в мире был он, а не доллар США или иной фиат), другие просто видят в нём неизбежное будущее финансовой системы. Ходлеры держат, потому что они убеждены в том, что биткоин — это цифровое золото. Они понимают ценность свободной от цензуры формы электронных денег во всё более цифровом мире.

Другими словами, ходлеры — это основа стоимости биткоина. Как только достаточное количество людей продадут свои запасы, останутся ходлеры, которые захотят купить ещё больше и увеличить объём своих активов.

Настоящий ходлер никогда не продаст биткоины. Вместо этого он будет терпеливо ждать того дня, когда их использование станет повсеместным, а ежедневные транзакции будут осуществляться через открытую цифровую платёжную систему. Известный мем, основанный на сцене из «Матрицы», говорит, что к тому времени ходлерам уже не нужно будет продавать свои биткоины, потому что попросту не будет смысла выводить их в фиат.

Давний ходлер и член совета директоров PayPal Венцес Касарес утверждает, что биткоин в конечном итоге станет глобальным, независимым от политики стандартом ценности и доверия.

В долгосрочной перспективе именно ходлеры оказывают самое сильное влияние на стоимость биткоина, но есть ли способ измерить их коллективное воздействие? Ответ: нет.

Ключевая проблема в том, что ходлеров трудно обнаружить в блокчейне. Неясно, является ли кто-то настоящим ходлером, пока не случится пара серьёзных обвалов.

Соучредитель FundStrat Том Ли сопоставляет общее количество адресов биткоинов и средний объём транзакций (в долларах) между этими адресами, чтобы определить общую базу пользователей. Но, опять же, не все они являются ходлерами.

Каждый краткосрочный ценовой пузырь биткоина привлекает к этому активу новых пользователей, причём некоторые из этих них могут превратиться в ходлеров. Поэтому вместо того, чтобы искать информацию, которая может быть использована для предсказания ежедневных ценовых движений самой популярной криптовалюты, лучше прислушаться к совету пьяного биткоин-энтузиаста образца 2013 года и просто держать до последнего.

Хотите больше новостей? Facebook. Быстрее всех? Telegram и Twitter. Подписывайтесь!

Что значит холд в криптовалюте? Кто такие холдеры Биткоина («HODL»)?

Что такое «HODL»?

Холд – это относительно новый термин инвестирования в криптовалюты. Этот термин означает избегания торговли, основанной на краткосрочных ценовых движениях.

Самый первый раз, когда термин HODL появился на форуме Биткойна, был в 2013 году и пришел от человека по имени «GameKyuubi» под заголовком «I AM HODLING».

Судя по сообщению, пользователь опечатался и имел ввиду, что он держал свой BTC, несмотря на то, что в тот момент цена монеты сильно упала.

С тех пор этот термин с ошибками стал очень популярным в мире Биткоина и криптовалют. Всякий раз, когда человек говорит в разговоре, что он или она hodling (Холдер) или предлагают Вам hodl (холд) монеты, это означает, что они верят, что их монета будет прибыльной однажды и то, что они готовы ждать до тех пор пока она не вырастет в цене.

Поэтому термин «HODL» первоначально был опечаткой, которая в настоящее время получила статус юмористического бэкронима:

История первого появления термина HODL

18 декабря в 10:03 утра, человек под ником «GameKyuubi» опубликовал пост: «I AM HODLING». В посте с опечаткой говорилось о плохих торговых навыках и решимости просто держать (хранить) свой Биткоин с этого момента.

«ПОЧЕМУ I AM HODLING? Я СКАЖУ ВАМ ПОЧЕМУ», продолжил он. «Это потому, что я плохой трейдер, и я ЗНАЮ, что Я ПЛОХОЙ ТРЕЙДЕР. Да, вы, хорошие трейдеры, можете точно определить максимумы и минимумы».

Он пришел к выводу, что лучше всего придерживаться этого направления, поскольку «вы продаете на медвежьем рынке только в том случае, если вы хороший дейтрейдер или просто нуб».

В течение короткого промежутка времени «термин опечатка» ходл пробился в мемы и фильмы, а позже стал употребляться, как реальный термин относящийся к торговле на криптовалютном рынке.

Мемы про холд кримптовалюты

Уже в первые часы, после появления поста «I AM HODLING» стали появляться мемы в большом количестве. А это был 2013 год, когда о Биткоине знало не так много людей.

В настоящее время можно увидеть огромное количество мемов посвященных холду криптовалюты. Вот некоторые из них:

О стратегии HODL на криптовалютном рынке

Чем популярнее становятся криптовалюты, тем больше споров идет о методах фундаментальной оценки. В этом может помочь теория, согласно которой наибольшее влияние на цену биткоина оказывают долгосрочные инвесторы, продолжающие держать актив вопреки всему. Только как их подсчитать?

С каждым днем все больше инвесторов по всему миру соглашаются с тем, что изобретение биткоина привело к появлению нового класса активов. Пока не ясно, вырастет ли цена биткоина по сравнению с рекордными уровнями, отмеченными в декабре 2017 года. Однако ясно, что этот криптоактив, скорее всего, не может просто так внезапно исчезнуть.

В то же время, в мире по-прежнему остается много сторонников золотого стандарта и лауреатов Нобелевской премии по экономике, которые до сих пор не понимают, в чем заключается ценность биткоина.

С появлением нового класса активов возникает вопрос об оценке их фундаментальной базовой стоимости. Для расчета теоретически справедливой стоимости акций можно использовать отчеты о прибыли компаний-эмитентов, в случае с биткоином похожих данных нет. В последние годы появилось несколько разных теорий оценки биткоина и других криптовалют, ассетов, но те, кто пытался прогнозировать цены, основываясь на каком-либо традиционном способе оценки, обычно терпели неудачу.

Однако есть теория, существующая уже несколько лет, несмотря на то, что большинство ее игнорирует. Она предполагает, что долгосрочные держатели оказывают наибольшее влияние на цену биткоина, а транзакционный спрос не так важен.

Впервые эта теория была описана в начале 2014 года, но тогда в статье была изложена лишь теория, не подкрепленная эмпирическими данными. Основная идея заключается в том, что цена биткоинов в долларах или любой другой фиатной валюте определяется желанием держателей биткоина вывести его из обращения больше, чем какими-либо другими факторами.

Чтобы лучше понять эту теорию, нужно вникнуть в психологию долгосрочных инвесторов в биткоин.

Кто такой «ходлер»?

HODL — это мем, появившийся благодаря опечатке в посте на форуме Bitcointalk.org еще в конце 2013 года, когда цена биткоина рушилась на фоне ужесточения регулирования в Китае.

В посте шла речь о преимуществах долгосрочных инвестиций в биткоин перед внутридневной торговлей. Однако затем слово HODL превратилось в расхожее выражение, описывающее владельцев биткоинов, которые готовы держаться за свою криптовалюту практически при любых рыночных условиях.

Ходлеры не собираются расставаться со своей криптовалютой, даже когда цена рушится на 25% за день или на 50% — за месяц. Фактически, они выкупают провалы.

Почему они делают это?

Ходлеры возвели свою веру в использование биткоина как средства сбережения до уровня религии. Некоторые делают это по политическим причинам (они предпочли бы, чтобы мир использовал в качестве денег именно биткоин, а не доллар или другую валюту), другие просто надеются заработать на пользе, которую биткоин принесет в будущем как популярная форма денег.

Словом, ходлеры не избавляются от биткоина, потому что верят в него как в цифровое золото. Они понимают ценность нерегулируемых электронных денег в мире, все больше зависимом от интернета.

Другими словами, ходлеры — это последний оплот для цены биткоина.

Когда достаточное количество людей продает свои биткоины, остаются только ходлеры, и в этот момент они готовы покупать. В итоге доля биткоина в портфелях долгосрочных инвесторов увеличивается.

Настоящий ходлер никогда не продаст свои биткоины. Вместо этого они будут терпеливо ждать тот день, когда использование биткоина станет повсеместным и он будет применяться для повседневных транзакций.

По словам давнего адепта биткоина и члена совета директоров PayPal Венсана Касареса, идея заключается в том, что биткоин когда-нибудь станет глобальным, не связанным с политикой стандартным инструментом для инвестиций и платежей.

Как оценить их влияние?

Долгосрочные инвесторы оказывают сильное влияние на цену биткоина в долгосрочной же перспективе, но есть ли способ измерить силу их влияния? На самом деле, нет.

Ключевая проблема заключается в том, что ходлеров сложно выявить в цепочке транзакций. Непонятно, является ли кто-то настоящим ходлером, пока он не пережил одну или две панических распродажи.

Соучредитель FundStrat Том Ли отслеживает общую базу пользователей биткоина, используя сочетание общего количества биткоин-кошельков и среднего объема транзакций в долларах между этими кошельками. Но опять же, не все пользователи биткоина — долгосрочные инвесторы.

Каждый краткосрочный взлет цены биткоина привлекает внимание к этому активу, и новички также могут превратиться в ходлеров. Возможно тем, кто верит в будущий потенциал биткоина, стоит не искать данные, которые помогли бы предсказать внутридневные движения цены биткоина, а внять совету с форума 2013 года и просто держать актив вопреки всему.

Будь в курсе! Подписывайся на Криптовалюта.Tech в Telegram

Что значит холдить криптовалюту? История слова HODL и причина его неправильного написания

Ниша криптовалют полна особых выражений, мемов и шуток, которые непонятны людям, не связанным с блокчейн-индустрией. К примеру, большинство любителей монет знают о разработчике Ласло Ханече, который в мае 2010 года потратил 10 тысяч биткоинов на две пиццы. С учётом последующего роста курса BTC сегодня эта сумма могла бы принести почти 500 миллионов долларов, то есть потерянная прибыль оказалась огромной. Ещё одним распространённым явлением внутри криптосообщества является так называемый холд, ходл или HODL. Рассказываем, что значит это слово и откуда оно взялось.

Данное слово действительно популярно. Особенно часто его можно встретить в социальных сетях и на форумах во время обвалов или проседаний рынка криптовалют. К примеру, на этой неделе Биткоин продемонстрировал рекордное падение в долларовом эквиваленте, обвалившись до 45 тысяч долларов. Вскоре после этого мы нашли на социальной платформе Реддит напоминание ходла в виде такой картинки.

Здесь становится понятно, что “ходл” может в том числе использоваться в качестве слов поддержки криптовалютных инвесторов. Однако на деле за ходлом скрывается целая философия вложения средств на длительный период.

Что значит ходл (hodl)

Ходл — это слово “холд” с опечаткой, которое само по себе значит “держать” или “хранить”. В контексте криптовалют речь идёт о долгосрочном хранении монет, несмотря на происходящее с их курсом. То есть ходлер это тот человек, который готов хранить свои биткоины в течение многих лет и не планирует продавать их в ближайшем будущем. Причём это актуально для резких обвалов рынка, последний из которых произошёл в марте 2020 года.

Напомним, рынки криптовалют, акций и прочих финансовых инструментов обрушились двенадцатого марта. Это случилось из-за опасений людей в отношении коронавируса, карантина и дальнейших ограничительных мер. Тогда Биткоин обвалился на десятки процентов. Впрочем, спустя несколько дней его курс начал восстанавливаться.

Подобные ситуации случались раньше — и именно одна из них стала поводом для образования “ходла”.

В январе 2013 года за Биткоин давали около 15 долларов. В конце ноября и начале декабря того же года стоимость криптовалюты превысила уровень 1100 долларов, то есть BTC вырос приблизительно в 73 раза. Однако затем последовало массивное падение: 18 декабря 2013 года цена актива обрушилась с 716 до 438 долларов, то есть почти на 40 процентов.

Естественно, для инвесторов это был шок — и особенно для тех, кто связался с криптовалютой накануне. Одним из них оказался пользователь под псевдонимом GameKyuubi. Он создал страницу обсуждения на форуме Bitcointalk, назвав её “I AM HODLING”.

В целом это были рассуждения выпившего человека с массой ошибок и опечаток. В них он делился плохими навыками трейдерства, которые не позволяли ему разбогатеть. Именно поэтому он решил ходлить — то есть просто держать биткоины на долгосрочную перспективу.

Легендарная публикация, с которой и начался ходл

Вот цитата из культовой публикации.

Биткоин рушится, почему же я тогда его держу? Я расскажу вам почему. Это потому что я плохой трейдер и я знаю, что являюсь плохим трейдером. Да, вы все хорошие трейдеры, которые могут определить пики курса и его дно, а затем пиф-паф пиф-паф — и вот у вас уже миллион долларов без каких-либо проблем. В то же время слабые трейдеры думаю “о нет, актив падает, мне нужно продать”. А затем умные трейдеры, которые знают толк, купят актив по более низкой цене. И вы знаете что? Я не отношусь к этой группе. Когда трейдеры будут покупать актив снова, я уже буду частью рынка. Так что угадайте, кого обманут такие трейдеры? Не меня!

Конечно, мне стоило продать. Мне стоило продать за секунду до того, как продадут все остальные, и купить за пару мгновений до того, как все начнут покупать. Но да, не все такие мастера, как вы. Вам стоит продавать только на медвежьем рынке — даже вы являетесь хорошим трейдером или новичком, полным иллюзий. Все остальные в это время холдят. В такой игре с нулевой суммой трейдеры могут отобрать ваши деньги только в случае, если вы продадите актив.

Затем автор публикации уточнил, что уже выпил виски из-за всего происходящего. Очевидно, этим и объясняется масса опечаток в оригинальной публикации.

Так что делаем промежуточный вывод. Холдить или ходлить — значит держать криптовалюту в течение долгого срока, не паниковать из-за падений и не избавляться от актива в минус. Забавно, но эта стратегия действительно работает, хотя и требует терпения.

К слову, затем представители криптовалютного сообщества нашли способ расшифровать слово даже с опечаткой. В шуточной версии аббревиатура HODL означат “Hold on for dear life”, то есть что-то по типу “держись ради отличной жизни”. Таким образом любители криптовалют напоминают, что хорошие блокчейн-проекты действительно дорожают с годами и могут приносить большие доходы.

Для кого подходит ходл

В итоге ходл предполагает долгосрочное — и не только — хранение криптовалюты. По сути это является инвестированием, которое противопоставляется трейдингу. Обычно трейдеры пытаются получить прибыль в коротких промежутках времени: начиная от нескольких минут и заканчивая днями.

Здесь же всё наоборот. Холдер специально приобретает актив и грубо говоря забывает о нём на несколько недель, месяцев или лет. Естественно, он следит за происходящим на рынке, чтобы не упустить возможные рост, но в целом рассчитывает выйти в наличные или стейблкоины — то есть привязанные к доллару криптовалюты — значительно позже.

Здесь важно отметить основу ходлинга. Криптовалютный проект для долгосрочного хранения должен выбираться основательно, то есть после детального изучения идеи, разработчиков и их целей. Всё же если вложить деньги в малоизвестный начинающий проект, ходл может закончиться полной потерей средств.

Такие случаи уже случались. Взгляните на график монеты CBDAO BREE. Его разработчики не выдержали падения рынка осенью 2020 года и исчезли: удалили социальные сети, обронили ликвидность торговых пар BREE и заставили курс просесть до нуля. Такое ходлить точно не стоит — хоть и предсказать подобные события заранее невозможно.

График курса CBDAO Bree

В таком случае лучше выбирать популярные криптовалюты, проверенные временем — по типу Биткоина, Эфириума и прочих.

Преимущества ходла криптовалют

Плюсы криптовалютного ходла очевидны. Если инвестор рассчитывает держать монеты в течение нескольких месяцев или лет, ему незачем реагировать на временные обвалы рынка, нервничать из-за происходящего, а также по сто раз обновлять курсы криптовалют и собственное портфолио. Он знает, что спустя какое-то время ситуация на рынке будет куда привлекательнее, поэтому можно пустить ситуацию на самотёк.

Сейчас это особенно актуально, когда BTC покупают компании Tesla, MicroStrategy, Square и другие гиганты мировой индустрии. Очевидно, что как минимум умирать и падать до нуля Биткоин точно не собирается.

Самый популярный мем о криптоходлер — кадр из фильма “300 спартанцев”. Здесь ходлеры поданы в виде мужественных воинов, которые не планируют сдаваться даже в наиболее непривлекательных рыночных условиях.

Самый популярный мем о ходле

Недостатки ходла криптовалют

Минусы ходла происходят из его преимуществ. Если держатель крипты готов держать её несколько лет, он может недостаточно тщательно следить за происходящим на рынке и пропустить выгодную возможность. К примеру, ходлить биткоины с 2017 по 2019 год не было никакого смысла, поскольку в декабре 2017 года BTC достиг локального максимума в 20 тысяч долларов, после чего обвалился. То есть в идеале инвесторы могли продать монеты на пике и закупиться значительно дешевле.

Конечно, сейчас Биткоин стоит 50 тысяч долларов, поэтому даже ходлеры из 2017 года всё сделали правильно. Однако возможность заработать и войти в позицию более выгодно была, а значит можно было не потерять несколько лет ожидания и иметь больше денег.

Второй минус ходла — неспособность застраховаться от крушений криптовалютных проектов, то есть их смерти. На криптовалютной бирже трейдеры для подобных ситуаций ставят стоплоссы или приказы автоматически продать актив в случае падения его курса ниже определённого уровня.

Впрочем, подход ходлеров и трейдеров совершенно разный, поэтому не факт, что стоит их сравнивать. К тому же стоплосс может сработать, после чего курс криптовалюты вернётся к своему предыдущему уровню — причём это случается за считанные минуты. В таком случае трейдер теряет часть денег и позицию.

Примеры ходла биткоинов

Некоторые терпеливые счастливчики, которые сумели сохранить биткоины в течение многих лет, действительно становятся сказочно богатыми. Последний пример подобного случился вчера.

Список старых биткоинов, которые уже потрачены

Ранний любитель Биткоина перевёл 100 BTC, которые намайнил в июне 2010 года. Тогда они стоили считанные копейки, однако сейчас за них можно получить 5 миллионов долларов. Эта сумма — награда за терпение и веру в децентрализацию.

В мае 2020 года аноним также перевёл на торговую площадку 50 BTC, добытые в 2009 году. И он тоже разбогател.

Мы считаем, что стратегия ходла вполне себя оправдывает на рынке криптовалют. Монеты действительно умеют расти в цене за долгое время и приносить прибыль. У ходла есть и минусы, ведь в случае нерешительность или нежелания быстро реагировать на ситуацию инвесторам придётся ждать восстановления цен несколько лет. Однако в целом для новичков данная тактика подходит.

При этом напоминаем, что любые инвестиционные решения нужно принимать самостоятельно. А вкладывать деньги во что-то стоит исключительно после детального анализа.

Поделитесь своим мнением по ситуации в нашем крипточате миллионеров. Там обсудим и остальные темы, связанные с блокчейном и криптовалютами.