что такое атр в строительстве

Гарантируем оформление Технического свидетельства в течение 1 месяца

В противном случае вы не оплачиваете наши услуги

Расширяем сферу применения ТС

100% всегда получаем ТС

Получаем ТС за 1 месяц

Альбом типовых решений

Проведения технического освидетельствования является необходимым для подтверждения качества изделия. При подаче заявки прилагается определенное количество документов. Разработка конструкторской документации для приспособления или материала требует наличия альбома технических решений.

Компаний «Техоценка» имеет огромный опыт сертификации строительных материалов и составления сопутствующих бумаг. Специалисты подготовят нужные документы в кратчайшие сроки, исходя из общепринятых правил оформления.

Структура альбома типовых проектных решений

Разработка альбома типовых проектных решений также имеет существенную экономическую ценность. Правильно оформленный АТР должен содержать ответы на вопросы, которые могут возникнуть в ходе переговоров о сбыте продукции в различных объемах.

В документе также должна быть отображено обоснование инженерного решения и специфика монтажа. Наибольшим спросом пользуются конструкции, ремонт которых не требует значительных финансовых вложений.

Наилучшим дополнением АТР является адекватная цена и гибкая система скидок для постоянных клиентов.

Успешно выполненно свыше 412 проектов

Испытаний для получения технических свидетельств

ATR: индикатор, без которого никуда

Average True Range служит также и как фильтр тренда. Его можно интерпретировать по тем же правилам, что и другие индикаторы волатильности. Принцип прогнозирования с помощью ATR формулируется так: чем выше значение индикатора, тем выше вероятность смены тренда; чем ниже его значение, тем слабее направленность тренда. Подробный обзор индикатора в сегодняшнем материале.

Характеристики индикатора

Платформа: любая

Валютные пары: Любые

Таймфрейм: любой от Н1 и выше

Время торговли: круглосуточно

Тип индикатора: осциллятор

Рекомендуемые ДЦ: Alpari, Exness

Расчет

Истинный диапазон (True Range) есть наибольшая из следующих трех величин:

разность между текущими максимумом и минимумом;

разность между предыдущей ценой закрытия и текущим максимумом;

разность между предыдущей ценой закрытия и текущим минимумом.

True Range = Max(High[1]-Low[1]; High[1] – Close[2]; Close[2]-Low[1])

Индикатор Среднего Истинного Диапазона (Average True Range) представляет собой скользящее среднее значений истинного диапазона:

Average True Range = SMA(TR,N), где TR – истинный диапазон, N – период усреднения, SMA – простая скользящая средняя.

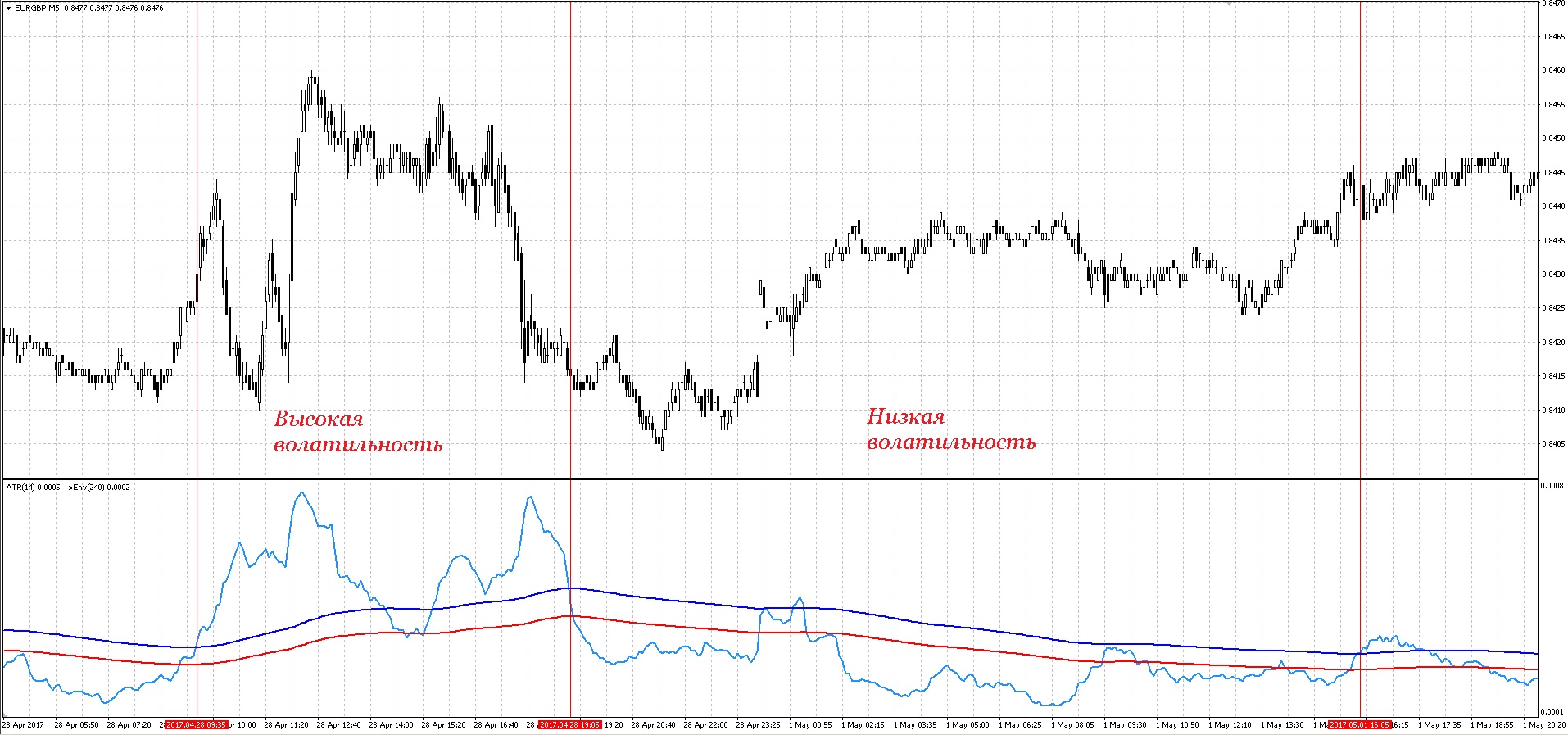

Использование ATR как фильтра

ATR можно использовать как фильтр тренда. Для этого нужно нанести на график ATR срединную линию. При ее пробое возникают наиболее существенные движения цены. У индикатора нет и не может быть отрицательных значений и определенной срединной линии тоже. Выбирается она на глаз, для каждого рынка отдельно. Советую в качестве срединной линии накладывать на график ATR скользящую среднюю с большим периодом. Пока ATR ниже своей скользящей средней, движения незначительны и рынок спокоен. При пробое ATR своей средней снизу-вверх начинается тренд. Кроме того, некоторые трейдеры рекомендуют использовать индикатор на нескольких ТФ, например, на H1 и D1. Если их направления согласованы и на меньшем ТФ индикатор пересек свою срединную линию, рынок оживился. Еще раз повторюсь, настраивать ATR и срединную линию нужно под каждый рынок и каждый ТФ отдельно.

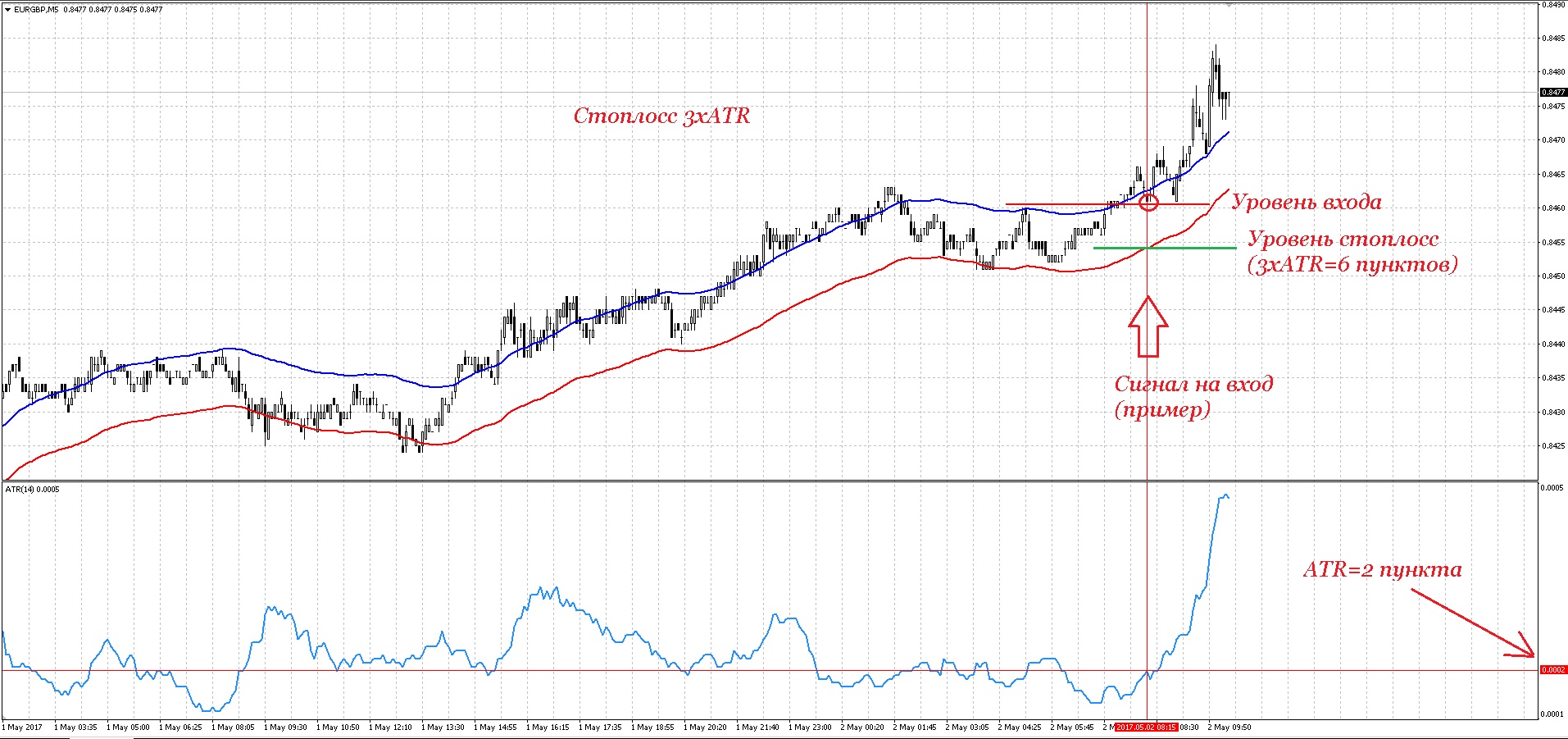

Использование ATR для выхода

ATR часто используют для установки адаптивного стоп лосса, как фиксированного, так и плавающего (трейлинг-стоп). Идея установки стопов на основе волатильности лично мне по душе и я часто использую именно такой вариант для трейлинга. Как правило, для вычисления необходимого размера стоп приказа значение индикатора умножается на определенную константу, которая зависит от теоретической длительности будущей сделки. Для часовых графиков, например, можно взять константу, равную 2-4. То есть, например, для сделки по EURUSD при ATR=0,0062 на часовике мы 6,2 умножаем на константу, например, 3 и наш стоп получается примерно 18 — 19 пунктов.

Фильтр волатильности для программистов

И в качестве бонуса для тех, кто умеет (или учится) программировать, я решил выложить свой вариант функции, запрещающей торговлю при высокой волатильности.

Эта функция возвращает false, если текущая волатильность на рынке великовата для торговли, и true, если индикатор ATR находится под каналами Envelopes. Функция действительно значительно улучшает результаты советников, использующих принципы работы в канале (по крайней мере, тех, в которых я пробовал ее применить). Кроме того, думаю, она также пригодится и для торговых систем, для которых, наоборот, низкий уровень волатильности приносит убытки (но я пока в этой роли ее не тестировал).

Заключение

Без применения индикатора ATR сложно представить себе сколь-нибудь серьезный советник. Этот индикатор крайне часто применяется при построении автоматических торговых систем, особенно когда нужно построить фильтры волатильности или лучше адаптировать различные величины под рынок. Также индикатор ATR незаменим там, где есть любые измерения в пунктах – вместо того, чтобы жестко задавать, например, высоту свечи какого-нибудь свечного паттерна, гораздо удобнее указать эти значения в виде показания ATR, умноженного на определенный коэффициент, и таким образом гибко подстроить вашу модель под текущую рыночную волатильность. Несмотря на повсеместное применение индикатора ATR в алготрейдинге, ручные трейдеры часто недооценивают возможности и полезность этого индикатора. Надеюсь, эта статья убедит многих трейдеров внимательнее взглянуть на столь полезный индикатор, как ATR.

Что такое ATR в трейдинге и как его рассчитать?

Сегодня мы рассмотрим такое понятие как ATR. Я расскажу как правильно высчитывать этот параметр вручную и на что необходимо обратить внимание.

Что такое ATR?

ATR — среднестатистическое движение инструмента за определенный период времени. Показатель этот крайне важный и его всегда необходимо учитывать в своей торговле. Очень многие совершают ошибку, торгуя на инструменте, который исчерпал запас хода на текущий день. С точки зрения статистики и мат. ожидания, нам нет никакого смысла заходить в сделку если инструмент прошел более 80 % своего дневного ATR. Так как вероятность разворота или коррекции выше, нежели продолжения движения. В этом случае, лучше попытаться найти точку входа контртренд, при наличии других сигналов конечно. Или дождаться полноценной коррекции и формирования новых уровней и нового диапазона, на прорыве которого, можно будет опять искать точки входа. В любом случае, должна произойти некоторая разгрузка позиции.

Расчет ATR

Я рассчитываю данный показатель вручную. В зависимости от вашего стиля торговли можно взять интервал от 2 недель и выше. Для того чтобы высчитать ATR за день можно переключиться на дневной таймфрейм и вычесть из максимума дня минимум. Смотрите пример по индексу RTS.

ATR за определенный период, например 2 недели, высчитывается как среднее арифметическое. Складываем ATR за каждый день и делим на количество дней. И получаем нужное нам число.

Единственное на что хочу обратить внимание, гэпы в ATR лучше не закладывать. Поэтому, если вы увидели сильный гэп с открытия, то берем закрытие предыдущего дня и из него вычитаем минимум текущего.

В следующей своей статье я немного расскажу о том, как можно упростить себе задачу по расчету ATR с помощью индикатора. Подписывайтесь на новости сайта и в группу вконтакте, чтоб не пропустить 🙂

На этом буду заканчивать. Всем профита! Пока.

АТР (ATR)

АТР (ATR) – это средний истинный диапазон цены. Чаще используется в виде индикатора. Данный индикатор служит для усреднённого определения волатильности за определённый промежуток времени. С помощью АТР трейдеры выставляют стоп-приказы, или оценивают потенциал в той или иной сделке.

В данном материале мы с вами вместе, без мутной воды, рассмотрим, что такое ATR, как он рассчитывается и как его вызвать в терминале МТ5. А так же рассмотрим принцип анализа и практического применения индикатора ATR, приведём примеры входа/выхода и сопровождения сделок. Подведём итоги и сделаем выводы, действительно ли данный инструмент заслуживает высочайшего внимания легендарных трейдеров, как прошлых эпох и столетий, так и современности!?

Что такое ATR

Итак, аббревиатура ATR означает Средний Истинный Диапазон (англ. average true range). Этот индикатор является инструментом, для определения волатильности рынка, это его прямое предназначение. То есть, он показывает средний ход цены, за выбранный нами период времени. Вообще, понимание назначения, какого либо индикатора, крайне важный аспект в анализе рынка. В противном случае, неверная интерпретация может привести к плачевному результату при торговле.

Данный индикатор технического анализа, представил Уэллс Уайлдер, в своей книге «Новые концепции технических торговых систем», в июне 1978 года. Помимо этой книги, Уэллс является автором ещё нескольких изданий, таких как «Рыночная теория Адама» – 1987 год и «Феномен Дельты» – 1991 год. Так же Уэллс Уайлдер является разработчиком индикатора ADX (средний индекс направленного движения) и автором само́й торговой системы «направленного движения». С тех пор индикатор среднего истинного диапазона входит в состав многих торговых инструментов и торговых стратегий.

ATR в терминале МТ5

Прежде чем мы с вами перейдём к примерам и практическому применению, давайте узнаем, как же всё-таки рассчитывается этот индикатор. Оговорюсь сразу, что высчитать средний ход цены можно и эмпирически, то есть вручную. Но такой расчёт будет занимать некоторое время и лишнее внимание. К тому же итог такого расчёта, не будет вселять уверенности. Ведь стоит индикатор настроить один раз, и вот он уже работает за вас и не отвлекает на лишние расчёты.

Если вы используете для торговли терминал МТ5, то вызвать данный индикатор можно через вкладку Вставка > Индикаторы > Осцилляторы > Average True Range.

В настройках самого́ индикатора, во вкладке «Параметры», можно задать период для расчёта, цвет отображения, тип линий и её цвет. В следующей вкладке «уровни», можно задать цвет, тип и толщину уровней (но как правило, этой функцией никто не пользуется). Во вкладке «шкала» тоже немало поднастроек, поэтому вы здесь можете поэкспериментировать, но считается, что данные настройки нужны для «особых» ситуаций, типа когда «шпильки» мешают эмпирической визуализации.

В последней вкладке «отображение», проставляем галочки, напротив «показывать в окне данных» (нужно для того, чтобы мы видели отображение значений), и напротив «все таймфреймы». Хотя с последним тоже можно поэкспериментировать, но об этом ниже.

Как рассчитывается ATR

Значение ATR нам необходимо знать именно на данный момент. Сделать это можно двумя способами.

1 – Навести курсор на самый кончик линии ATR, тогда мы увидим в появившемся поле название инструмента, настройку периода, заключённых в скобки, дату, время и собственно сам показатель волатильности на данный момент.

2 – Простой и вероятно визуально удобнее способ. Это просто посмотреть в левый, верхний угол окна индикатора. Для этого мы и пометили галочкой вкладку «показывать в окне данных».

По умолчанию индикатора, период расчёта стоит на значении 14. Это означает, что расчёт берётся за прошедшие 14 свечей, включая формирующуюся на данный момент.

Алгоритм вычисления индикатора АТР:

Разница между верхним и нижним экстремумом.

Абсолютное значение разницы текущего максимума и предыдущего закрытия.

Абсолютное значение разницы текущего минимума и предыдущего закрытия.

Для того чтобы получить средний истинный диапазон, нам нужна сумма всех трёх этих данных. Это на сугубо арифметическом языке. А вот на богатом «русском» просторечии: Берётся 14 свечей, складывается все их значения, то есть сумма всех количеств пунктов и делится на количество свечей. При этом используется нестандартный коэффициент экспоненциального расчёта, захватывая все 14 свечей.

Нужно понимать, что в техническом анализе, периоды индикаторов подбираются в зависимости от стратегии трейдера, его рынка и депозита.

Говоря простым языком, чем ближе по времени линия приближается к данному моменту времени, тем бо́льшее количество пунктов берётся в расчёт. А «удалённые значения пунктов в свечках упускаются. Таким образом, конечное значение линии ATR, показывает более достоверную информацию, близкую к реальному времени. Ведь нам по сути, важнее знать какая волатильность на данный момент, чем какая она была, к примеру, две недели назад (14 дневных свечей, если мы анализируем на графике D1).

АТР на форексе

Если вы торгуете на Forex, то период ATR, рекомендую переключить на значение 24. Почему? По моему субъективному мнению, это оптимальный период т.к. при анализе на графике D1 это приблизительно означает 1 месяц. На графике Н1 – примерно сутки. На ТФ М5 это 2 часа, а на М1 это пол часа. Хотя последние соответствия скорее символические, но всё же, при частых переключениях между таймфреймами, уже не придётся отвлекаться на настройки. Но есть и альтернатива. С помощью опции отображения, можно настроить индикатор отображения с разными значениями, на разных таймфреймах.

На рынке форекс период ATR 24 – один из самых идеальных.

Внимание! Период 24 используем при торговле на круглосуточном рынке Forex. На нашем же примере, мы будем использовать период по умолчанию, т.к. в среднем соотношении анализируемых и рабочих таймфреймах на Российской Бирже, получается примерно оптимальным.

Принцип анализа и торговли по ATR

Итак, используем этот осциллятор следующим образом: предположим нам нужно узнать, сколько в пунктах, в среднем проходит актив, скажем фьючерс на Сбербанк, срочной секции Московской Межбанковской Валютной Биржи (ММВБ). Для этого переходим на дневной график и смотрим значение в окне данных.

Тут стоит пояснить, что при наличии «шпилек», длинных теней, на ближайших 14 свечах, необходимо перестроить период на максимально допустимое значение, так, чтобы в расчёт не бралась свеча с этими аномальными тенями. Иначе итоговые значения ATR, будут недостоверными, искажёнными.

Пример. Вариант 1

Теперь, когда мы установили индикатор ATR, мы видим, что актив на фьючерс Сбербанка, в среднем ходит ≈ 540 пунктов в день. Что нам это даёт, спросите вы.

Отвечаю; переключаемся, допустим, на таймфрейм Н1 и от начала дня или текущей цены, перекрестием отмечаем 540 пунктов. Выставляем на этих расстояниях горизонтальные линии вверх и вниз. По мере формирования экстремумов, в течение дня, можем редактировать эти ориентиры уже от самих экстремумов. Всё так же по 540 пунктов (см. рисунок ниже).

Теперь, переключившись, на рабочий ТФ, предположим на М5, мы вполне допускаем вход в позицию на покупку. Разумеется на предполагаемом окончании коррекции. Так как мы видим наши ориентиры, мы понимаем, что запас хода у нас ещё есть. И при хорошем раскладе, мы вполне можем забрать от 150, до 400 пунктов, при консервативном подходе.

АТР помогает выходить из позиции.

Обратите внимание, не только точку входа нам помогает «определить» индикатор ATR, но и вероятную точку взятие прибыли. Ведь по мере приближения цены к нашей линии дневного ATR, мы осознаём, что рынок вряд ли нам даст больше, чем он «в силах» пройти.

С меньшей вероятностью рынок идёт больше, чем средняя волатильность рыночных движений.

Так же и несколько «обратная» ситуация (см. рис. Ниже); по мере роста цены и почти её достижения дневного ориентира ATR, мы можем войти в позицию на продажу. И уже в зависимости от сложившейся ситуации, выставить свой стоп приказ чуть выше нашего ориентира, без сарказма, уповая на то, что быкам не хватит сил, топлива или энергии активировать наш Stop Loss. Уважаемые трейдеры, очень важно, прям запишите в дневник следующий постулат: STOP LOSS ставится там, где теряется логика входа.

Пример. Вариант 2

По данному индикатору есть второй способ анализа и торговли рыночных движений. А именно, опираемся на показание значения ATR, рабочего таймфрейма, затем умножаем эти данные на 1,5 – 3. Зачем вообще умножать? Умножая данные значения ATR, мы как бы берём в расчёт вышесредний размер коррекций. В нашем примере, пусть это умножение будет на 2. Полученная сумма и будет равняться размеру нашего стоп приказа. Ну а т.к. нам желательно соблюдать соотношение риск к прибыли хотя бы 1/3, то соответственно наш Тэйк профит будет равняться 192 пункта.

32*2=64=Stop loss, 64*3=192=Take profit.

Понятное дело включаем мозжечок и не доводим дело до паранойи с применением точности «тик в тик». Выше изложенные цифры, это лишь для наглядного примера. Важна сама суть происходящего. И да, на сколько умножать показания ATR, тоже зависит от вашего торгового подхода к рынку. В ниже изложенном примере отображается график с таймфреймом М2. Если вы в заблуждении, как же можно торговать на таком маленьком масштабе, то я вам поясню: достаточно повысить объём входа, не пренебрегая мани менеджментом.

Точка входа по АТР

Итак, смотрите. На картинке ниже, подробно и в деталях изложена точка входа, выхода и сопровождение сделки. Мы по каким-то своим аналитическим предрассудкам решили прикупить фьючерс по цене 22636. На тот момент ATR составлял значение 32 пункта. Из выше решенного примера нам известны уровни стоп приказа и Тэйк профита. Выставляем. С течением времени, по мере восхождения цены, мы передвигали наш стоп приказ. Но важнейшим условием, является перетаскивание стоп лосса не после первой коррекции, а именно после последующей коррекции. В противном случае, вас на первой коррекции вынесет с рынка. И дай Бог, чтобы это был хотя бы безубыток.

Плюсы ATR

Преимуществом первого подхода является то, что мы конкретно знаем область закрытия позиции и соответственно взятие прибыли. Так же нам конкретно известен некий диапазон ценовых уровней, где мы можем предположительно рискнуть, поймать разворот тренда, тенденции или импульса.

Плюс же второго варианта, заключается в низкой вероятности схлопотать стоп приказ, торгуя между клирингами (срочный рынок), при условии, что вы соблюдаете риск и мани менеджмент.

Минусы ATR

У ATR, ни одного минуса. Данные способы использования осциллятора, просто какой-то Грааль, что ли. И действительно, почему его не используют трейдеры, которые не могут победить рынок? Хотя выражение «победить рынок», 100 % неуместен в сфере трейдинга. Стабильно успешные участники рынка знают, что я имею ввиду. Хотите и вы узнать? Тогда изучайте психологию трейдинга.

Сделаем вывод

В итоге, с этой позиции мы с вами взяли 192 пункта. Но если считать серьёзно, то можно убавить до 180, с учётом возможного проскальзывания, комиссии за сделку и спрэда. Но взяли мы свои пункты, в особенности за счёт стабильного психо-эмоционального настроя. Ведь, зачастую, бывает, что трейдеры не выдерживают 2 – 3 коррекций и забирают прибыль в 33 %, вместо 100 %. Или наоборот теряют позицию, вместо взятия хотя бы 33 %! Да ребят, это рынок. Каждый торгует, кто во что горазд. Со временем, вы так или иначе, придёте к психологии трейдинга. А мне же по данному индикатору волатильности рынка, объяснить больше нечего. Я искренне надеюсь, что смог вам предельно подробно разъяснить принцип работы по данному техническому инструменту. Да прибудет с вами профит. Пока.

Эта статья – материал из рубрики “Азбука Трейдинга”. Загляните в неё. Там ещё много интересного!

Сложно? “Трейдинг для чайников” – бесплатное обучение рынкам.

Подпишитесь на наш телеграм канал и получите самую лучшую информацию.

Азиатско-Тихоокеанский регион

Азиатско-Тихоокеанский регион — политический и экономический термин, обозначающий страны, расположенные по периметру Тихого океана и многочисленные островные государства в самом океане. Крупнейшими городами региона являются Шанхай, Гонконг, Сингапур, Куала-Лумпур, Сеул, Токио, Лос-Анджелес, Сидней, Мельбурн, Сан-Франциско, Сиэтл и Ванкувер. Штаб-квартиры многих межгосударственных и негосударственных организаций Азиатско-Тихоокеанского региона расположены в Гонолулу (Гавайи).

В регионе представлено большое разнообразие экономик и ресурсов: динамично развивающиеся Гонконг, Тайвань и Сингапур, высокие технологии Японии, Кореи, Тайваня и запада США, природные ресурсы Австралии, Канады, Филиппин и российского Дальнего востока, людские ресурсы Китая и Индонезии, высокая сельскохозяйственная производительность Чили, Новой Зеландии, Филиппин и США.

Многие экономисты полагают, что с постепенным угасанием старых индустриальных центров в Европе и на востоке США центр мировой экономической активности может перенестись в Азиатско-Тихоокеанский регион.

Содержание

Международные отношения

Развитие права, норм и механизмов регулирования международных отношений в АТР, как и в других регионах мира, связано с такими организациями как: Ассоциация государств Юго-Восточной Азии (АСЕАН), Азиатско-Тихоокеанское экономическое сотрудничество (АТЭС), Асеановский региональный форум (АРФ), Шанхайская организация сотрудничества (ШОС) и др.. Велика их роль в создании прав и норм для либерализации экономического сотрудничества, экономической интеграции, внедрения демократических форм межгосударственного общения, обеспечения безопасности. Особенное внимание уделяется созданию организационных и правовых основ противодействия терроризму.

Россия и АТР

«Экономическая кооперация — это всего лишь одна сторона интеграции. И вряд ли бы „Объединения угля и стали“ превратились бы в Евросоюз в том виде, в каком мы его знаем и видим сегодня (со всеми его минусами и плюсами), если бы европейцы не ставили бы и не решали бы сложные политические вопросы» — считает Сергей Маркедонов, сотрудник Центра стратегических и международных исследований (Вашингтон, США) [1]

Список стран

Примечания

Литература

Полезное

Смотреть что такое «Азиатско-Тихоокеанский регион» в других словарях:

Азиатско-Тихоокеанский регион — Ази атско Тихооке анский реги он … Русский орфографический словарь

Азиатско-Тихоокеанский регион — формирующийся мировой полюс экономической мощи (наряду с США и Западной Европой). Здесь расположено большинство государств мира, наиболее динамично развивавшихся до глобального финансового кризиса конца 90 х годов. Среди ведущих индустриально… … Геоэкономический словарь-справочник

регион — а, м. region, англ. region<лат. rego (regionis) область, округ, район. Обширный район, соответствущий нескольким областям страны или нескольким странам, объединенным экономико географическими и другими особенностями. Сибирский регион России.… … Исторический словарь галлицизмов русского языка

регион — а; м. [от лат. regio (regionis) область] Обширный район, группа соседствующих стран или территорий, объединённых по нескольким общим признакам (географическим, экономическим, политическим). Сибирский р. России. Азиатско тихоокеанский р. Южные… … Энциклопедический словарь

регион — а; м. (от лат. regio (regionis) область) см. тж. региональный Обширный район, группа соседствующих стран или территорий, объединённых по нескольким общим признакам (географическим, экономическим, политическим) Сибирский регио/н России. Азиатско… … Словарь многих выражений

Бажанов, Евгений Петрович — В Википедии есть статьи о других людях с такой фамилией, см. Бажанов. Евгений Петрович Бажанов … Википедия

Конаровский, Михаил Алексеевич — Михаил Алексеевич Конаровский … Википедия

Военная история Австралии — История Австралии … Википедия

Manitowoc Cranes — Тип Публичная … Википедия