что такое акции и облигации простым языком

Дать в долг vs стать акционером

Что такое акция, чем отличается от облигации — этими вопросами задается каждый, кто впервые оказался на фондовой бирже. Давайте вместе разберемся, в чем разница.

Что такое акция

Акция — это ценная бумага, которая дает право инвестору владеть долей в компании. Он может принимать участие в управлении организацией, получать часть прибыли, рассчитывать на часть имущества общества при его ликвидации.

Создавая компанию, основатель вносит свои средства в уставный капитал, который разделен на определенное количество акций. Эти инвестиции нужны для старта бизнеса. Если акции торгуются на бирже, то их может купить любой желающий. От дополнительного выпуска акций основатель теряет часть голосов, но при этом получает финансирование для развития проекта. Чем больше у инвестора акций, тем весомее голос при принятии решений о дальнейшей работе компании и больше доход от результатов работы в виде дивидендов.

Какими бывают акции

Акции делятся на обыкновенные и привилегированные.

Обыкновенные акции дают право голосовать по насущным вопросам компании, а также получать дивиденды. Привилегированные (или префы) чаще всего лишают владельца права голоса, зато дивиденды по префам выплачиваются в первую очередь, и их размер может быть больше, чем по обыкновенным акциям.

Как заработать на акциях

Инвестор может получить два вида дохода: дивиденды и прибыль от разницы покупки и последующей продажи акции.

Дивиденды — это часть прибыли компании, которую она выплачивает своим акционерам. Дивиденды выплачивают ежегодно, каждое полугодие или квартал. Размер, сроки и условия выплаты всегда четко прописаны в дивидендной политике компании. Многие инвесторы держат в портфелях акции прибыльных компаний годами, получая стабильный доход от дивидендов.

Выплаты зависят от того, насколько эффективно компания работала, и какая экономическая и политическая ситуация была в стране и мире. Например, если большую часть года была засуха и пожары, то хороших показателей, а значит и дивидендов, от сельскохозяйственного сектора ждать не стоит. Но иногда компания выплачивает дивиденды из нераспределенной прибыли прошлых, более успешных лет.

Прибыль от курсовой разницы — наиболее популярный способ получения дохода на фондовом рынке. Это называется «трейдинг»: купил дешевле — продал дороже.

Например, акция Газпрома в 2017 году стоила 116 рублей, а через три года ее цена превысила 265 рублей. То есть сумма, полученная от продажи этой бумаги, более чем вдвое превысила вложения.

Конечно, не нужно ждать годы, чтобы продать или купить бумагу для получения прибыли. Цена акции зависит от новостей компании, политической и экономической ситуации и многих других факторов и может кардинально меняться в течение дня.

Далеко не всем инвесторам удобно весь день следить за инфополем и отслеживать изменение цены купленных акций. Поэтому проще и выгоднее вкладываться в акции через паевые инвестиционные фонды (ПИФы). Это можно сделать онлайн в управляющей компании. Профессионалы постоянно анализируют фондовый рынок и выбирают крупные, надежные, растущие компании, подбирая акции так, чтобы диверсифицировать риски и получать прибыль. Например, в линейке «Газпромбанк — Управление активами» существует девять открытые паевых инвестиционных фондов, из них две трети инвестируют в акции наиболее прибыльных российских и иностранных компаний: «Газпромбанк — Акции»; «Газпромбанк — Фонд международных дивидендов»; «Газпромбанк — Индия»; «Газпромбанк — Нефть»; «Газпромбанк — Электроэнергетика» и «Газпромбанк — Сбалансированный».

Что такое облигация

Для развития бизнеса компании часто берут в долг. Облигация — это как расписка о том, что инвестор дал деньги компании, и организация должна вернуть их в определенный срок, причем с процентами. Привлекать таким способом финансирование может и государство.

В отличие от акции облигации — более консервативный инструмент с предсказуемым поведением : доходность и срок погашения всегда известны. Однако нужно помнить о риске банкротства компании. Организация может допустить дефолт по облигациям, а это значит, что инвестор не получит вложения назад. Поэтому важно изучать историю компании, в инструменты которой вы собираетесь инвестировать, интересоваться ее работой и показателями.

Какими бывают облигации

Облигации бывают купонные и дисконтные. Облигации бывают купонные и дисконтные. Разница в порядке выплаты вознаграждения и сроках обращения.

Цена размещения облигации — сумма, по которой облигация была приобретена. Средства, которые компания должна будет вернуть, называются номиналом облигации. Дата погашения — это день, когда долг по бумаге будет возвращен.

Кроме покупки на бирже, приобрести облигации также можно через паевые инвестиционные фонды — это удобнее и проще, потому что с выбором инструментов помогут определиться специалисты управляющей компании. В «Газпромбанк — Управление активами» через фонды можно инвестировать как в высококачественные облигации российских компаний, так и в надежные государственные облигации. Подробнее о том, как работают ПИФы, — в нашем специальном материале.

Итого

Чем акция отличается от облигации. Акция — более рисковый инструмент, но при этом может дать инвестору и больший доход. Акция — долевая бумага, приобретая которую можно получить право голоса при решении корпоративных вопросов компании. Облигация — долговая бумага, своеобразная расписка в том, что инвестору вернут заем с процентами через определенное время.

Как можно заработать на акциях и облигациях. Акции и облигации можно купить и продать в любое время, то есть получить прибыль на разнице цен. Но в случае с облигацией лучше дождаться полного ее погашения. При владении акцией можно также получать доход от дивидендов, которые могут выплачиваться несколько раз в год. Инвестировать в акции и облигации можно и одновременно, приобретая паи фондов со сбалансированными стратегиями через управляющую компанию. Такие фонды сочетают надежность рынка облигаций и потенциально высокую доходность по акциям.

Акции или облигации. АЗБУКа инвестора

На современном фондовом рынке инструментов для инвестиций не занимать. Но для многих фондовый рынок прежде всего ассоциируется с АЗБУКой — торговлей акциями и облигациями. С одной стороны, это, что называется, азы — самые простые и доступные инструменты, с другой — вложения в них позволяют зарабатывать существенно больше, чем на банковском вкладе. Как эти инструменты работают и как их выбрать?

Фото: Negative Space

АКЦИИ И ОБЛИГАЦИИ — АЗЫ

Акции и облигации — это ценные бумаги, которые могут обращаться на бирже и, следовательно, доступны рядовому инвестору. Их могут выпускать компании и банки. Кроме того, рядовой инвестор может купить еще и облигации, которые выпускает государство (ОФЗ, региональные облигации).

Но есть много других инструментов на рынке. Чем хороши акции и облигации? Это самые простые и доступные инструменты для рядового инвестора. Разберемся, чем они отличаются друг от друга.

Самая главная разница между акциями и облигациями в том, что акция — это долевой инструмент, а облигация — долговой. То есть, покупая акцию, вы получаете долю в бизнесе компании, а значит, имеете право участвовать в управлении, голосуя на собрании акционеров. Облигации такого права не дают, с точки зрения закона владельцы облигаций приравниваются к кредиторам. То есть, покупая облигацию, вы просто даете в долг компании, которая ее выпустила. Причем на определенный срок. Это прописывается в специальном документе — условиях эмиссионного выпуска облигаций.

ОБЛИГАЦИИ ПРОТИВ ВКЛАДА

По сложившейся практике в России облигации выпускаются номиналом 1 тыс. руб. и продаются на бирже лотами — до 10 бумаг. Как на них зарабатывать?

Облигации имеют некое сходство со вкладом, так как позволяют получать гарантированную доходность (купон), в то время как вклад — процент.

Однако если вклады и проценты по ним (в пределах страховой суммы в 1,4 млн руб.) застрахованы государством, то облигации и их купонный доход — нет. Обещанный доход будет получен, если у компании-эмитента все хорошо, есть средства на выплату купона. Если нет — дефолт и банкротство, но это тема отдельной статьи.

Обычно брокеры указывают доходность облигаций до погашения, то есть сколько вы получите процентов годовых, если продержите бумагу до конца. Размер купонных выплат отдельно прописывается в условиях выпуска и может быть постоянным или переменным — например, быть привязанным к инфляции. Даты выплат также прописываются заранее, обычно 2 или 4 раза в год.

Если вы закроете вклад досрочно, то, как правило, банк выплатит доход по ставке до востребования (0,01%), а вот продав облигации, свои проценты вы не потеряете. Исходя из количества дней, которые вы держали облигации, вы получите накопленную купонную доходность — НКД.

НКД рассчитывается пропорционально количеству дней к ставке купона и отражается в рыночной цене облигации.

Вот так бывает

Вы купили облигацию перед предстоящими купонными выплатами, которые составляют 50 руб. на одну бумагу. В реальности вы получите не 50 руб., а гораздо меньше, поскольку в этот момент цена облигации будет не 1 тыс. руб., а, скажем, 1040 руб. Таким образом, вы заплатите продавцу НКД.

Соответственно, выгоднее покупать бумагу после выплаты купона, когда цены облигаций могут снижаться даже ниже номинала.

Вас может заинтересовать

Лайфхак

Сразу после выплаты купона купить облигацию можно будет дешевле. Заодно можно сэкономить на налоге. Если речь о корпоративных бумагах, его с купонного дохода заплатит не продавец бумаги, который получит купонный доход в цене ее продажи, как в предыдущем примере, а покупатель, который и без этого покупает бумагу дороже.

Конечно, вовсе не обязательно покупать и продавать облигации в расчете на то, чтобы получить купон в определенную дату. Также можно дождаться даты оферты, когда компания, выпустившая облигации, обязана выкупить их у инвесторов.

Оферта является предложением о досрочном погашении облигации эмитентом по заранее оговоренной цене. Избавление от облигаций по оферте может быть выгодно инвестору, особенно если на рынке «плохая погода»: цены облигаций падают.

Впрочем, если вы не воспользовались офертой, ничего страшного — можно держать облигации до погашения (срок, когда заканчивается обращение бумаги) и просто получать регулярные выплаты. В конце срока вам вернут деньги, исходя из номинала купленных облигаций.

ЗАЧЕМ ПОКУПАТЬ АКЦИИ

Акции также торгуются лотами, однако их стоимость может очень отличаться. Чтобы купить 1 акцию Сбербанка, достаточно 230–240 руб., а вот акции «Яндекса» стоят в 10 раз больше. Акции ВТБ стоят чуть выше 4 коп.

В отличие от облигаций, у акций нет гарантированной доходности: продав их, вы получите ровно столько, сколько они будут стоить на рынке. Плюс цены акций более подвержены колебаниям. И любая новость способна как поднять котировки, так и понизить их.

Вот так бывает

Например, рост акций «Новатэка» в этом году во многом связан с планами компании по расширению производства и увеличению продаж сжиженного природного газа, для чего ее менеджеры активно привлекают деньги международных инвесторов. С апреля акции «Новатэка» выросли в цене более чем на 20%.

И напротив: любое негативное событие способно обвалить котировки на десятки процентов и привести к потере денег.

Вот так бывает

Например, еще в середине 2017 года акции «Магнита» торговались выше 10 тыс. руб. Но после того, как основной владелец компании Сергей Галицкий объявил о продаже бизнеса, котировки резко упали. Череда кадровых перемещений в топ-менеджменте компании вкупе с неясной стратегией вывели когда-то популярную у инвесторов бумагу в разряд аутсайдеров. Сейчас акции «Магнита» стоят примерно в 2,5 раза меньше, чем два-три года назад.

Акции являются бессрочным инструментом и дают право рассчитывать на долю в прибыли, которая выплачивается в виде дивидендов.

Они, как и купоны, выплачиваются регулярно, но НКД здесь не работает: чтобы получить доход, нужно дождаться выплаты. Размер дивидендов зависит от стратегии компании и утверждается на собрании акционеров. У владельцев привилегированных акций преимущество перед остальными акционерами, за исключением случаев, когда компания понесла убытки. Как правило, любые изменения в дивидендной политике компании могут привести к существенному росту или падению рыночной стоимости ее акций.

Вот так бывает

В начале мая руководство «Газпрома» объявило о планах увеличить дивиденды до 16,61 руб. на акцию. Ранее инвесторы ждали, что по итогам года им заплатят по 10,43 руб. на акцию. Бумаги компании стоили 163 руб., но после объявления об увеличении дивидендных буквально за два дня (14–15 мая) они выросли в цене на 20%.

Решение о продаже бумаг принимает инвестор. Поэтому, чтобы заработать, нужно следовать главному правилу любого трейдера: покупай дешево — продавай дорого.

Понятно, что такие инвестиции требуют постоянного внимания. Важно выбрать акцию, но еще важнее вовремя ее продать. В противном случае инвестор может долгие годы сидеть без прибыли, ведь рынки цикличны, а акции компании могут и не выстрелить.

Лайфхак

Если у вас нет на это времени, то, возможно, стоит доверить это профессиональному управляющему. Правда, его услуги не бесплатны: за управление портфелем придется поделиться частью прибыли (от 10% и выше) или заплатить комиссию за управление (от 1 до 5% от вложенных средств). Гарантий, что вы заработаете, управляющий не дает, но, может быть, убережет от досадных ошибок и потери денег.

ОПАСНО ЛИ ИНВЕСТИРОВАТЬ?

Многие считают биржу чем-то вроде казино, а инвестиции в акции и облигации крайне рискованным занятием. Такая точка зрения связана с тем, что у инвестора, в отличие от вкладчика банка, нет никаких гарантий, что он вернет вложенные деньги. Средства на счетах брокера — это не банковский вклад или счет: государство их не страхует.

Можно потерять, даже если речь идет об инструментах с фиксированной доходностью — облигациях. Как и акции, они могут сильно реагировать на экономические кризисы, новости о санкциях и корпоративные новости.

Вот так бывает

В апреле 2018 года российский фондовый рынок пережил, пожалуй, один из самых трагических моментов в своей истории. Новости об очередных санкциях обвалили котировки бумаг практически всех компаний, торгующихся на Московской бирже. Стоимость акций Сбербанка упала буквально за пару дней более чем на 20%. Облигации пережили события спокойнее — их цены снизились на пару процентов. Но в августе того же года стало известно о новом билле американских сенаторов, которые предложили запретить иностранным инвесторам покупать российские облигации. В итоге государственные ОФЗ упали в цене на 2–5%, а облигации компаний потеряли еще больше.

Кроме санкций и кризисов негативна для инвестора ситуация, если у компании начались серьезные проблемы с бизнесом. В этом случае не только котировки ее акций, но и цена облигаций также может упасть на десятки процентов. И в том и в другом случае вы рискуете потерять часть своих денег или вообще лишиться их, если компания допустит дефолт.

Дефолт, или отказ от исполнения обязательств, наступит, если компания допустит просрочку или откажется платить очередной купон держателям своих облигаций.

Вот так бывает

Один из самых крупных дефолтов на рынке произошел с облигациями микрофинансовой компании «Домашние деньги». В апреле и июле прошлого года компания не смогла выплатить купон держателям своих облигаций и предложила инвесторам реструктуризировать задолженность, попросив отсрочку. В тот момент стоимость ее облигаций упала ниже 60–70% от номинала. Расплатиться компания не смогла, и в августе ЦБ исключил ее из реестра микрофинансовых организаций. В начале этого года «Домашние деньги» были объявлены банкротом. Компания осталась должна владельцам облигаций более 1,2 млрд руб.

По закону дефолт — это повод для банкротства, а значит, деньги вы, скорее всего, потеряете. Ведь по закону при распродаже имущества в ходе банкротства инвесторы получат деньги только после того, как арбитражный управляющий погасит долги по налогам и социальным выплатам, а также удовлетворит претензии граждан и банков, выдававших кредиты под залог.

Вот так бывает

По оценкам экспертов, при банкротстве компании держателям облигаций обычно удается вернуть не более 10–15% от номинала бумаг.

Лайфхак

Возможно, поэтому, чтобы сохранить хотя бы часть вложенных денег, лучшая тактика в таком случае — продать облигации на рынке заранее.

КАК ЗАЩИТИТЬ КАПИТАЛ И ЗАРАБОТАТЬ

Можно ли оценить риск вложений в облигации или акции? Для этого есть два параметра: рейтинг и котировальный список.

Рейтинг говорит о надежности компании или банка, выпустивших бумаги, и об устойчивости их бизнеса. Рейтинги присваивают рейтинговые агентства, как иностранные так и российские (АКРА, «Эксперт РА»). Они публикуют сообщения о присвоении или изменениях в рейтингах у себя на сайте, а также в СМИ.

Рейтинг облигаций большинства госкомпаний «ААА» — это самая высокая степень надежности по российской классификации. Тем самым агентство, присвоившее рейтинг, как бы подчеркивает, что в случае проблем долг компаний может вернуть их акционер — государство.

«Конечно, — говорит аналитик БКС Сергей Суверов, — высокий рейтинг не дает 100% гарантии, что все будет отлично, но свидетельствует о платежеспособности эмитента. Чем выше рейтинг, тем, как правило, по более низкой ставке компания или банк могут занять на рынке. Например, облигации госкомпаний сейчас торгуются с доходностью 7–9% годовых, тогда как частным компаниям приходится предлагать более высокую доходность — от 9–10%».

Лайфхак

Для инвестора высокая доходность вкупе с низким рейтингом — сигнал опасности. Возможно, компания вынуждена занимать выше средней ставки по рынку. Стоит проверить, а какой рейтинг у ее бумаг. Облигаций, у которых рейтинги не выше группы С (преддефолтный уровень) и тем более D (дефолтный уровень), лучше избегать, какую бы цену компания ни обещала заплатить.

Котировальный уровень присваивается биржей и сигнализирует о стабильности и ликвидности бумаги.

Вот так бывает

Например, в день по акциям и облигациям банка А проходят тысячи сделок, а оборот исчисляется в миллиардах рублей. Компания в первом котировальном списке Московской биржи. А вот, скажем, облигации банка Б только в третьем, и сделки по ним единичны. Поэтому бумаги банка А считаются более ликвидными.

Почему это важно? Дело в том, что, покупая или продавая ценные бумаги, вы всегда влияете на цену. На бирже стоимость акций или облигаций определяется наличием спроса и предложения. И если покупка бумаг крупных компаний из первого и второго списков биржи чаще всего не приведет к отклонению цен, то менее ликвидную бумагу, возможно, придется продавать за менее выгодную цену.

В худшем случае можно столкнуться с отсутствием покупателей. В случае с облигациями не исключено, что придется ждать до даты погашения или оферты.

Лайфхак

«Особенно важна ликвидность для акций. Если вы хотите купить более надежные бумаги, то стоит выбирать из первого и второго уровня и смотреть, входят ли они в индексы», — советует Сергей Суверов. В случае с акциями он также рекомендует прислушиваться к комментариям и прогнозам профессионалов — брокеров и инвестбанков, а у облигаций еще дополнительно смотреть рейтинг.

Акции и облигации для начинающих простым языком — как можно заработать

В 2020 году много обычных людей стали заниматься инвестициями. Но поскольку в школах и ВУЗах не было предмета финансовой грамотностью, то мало кто имеет представление о ценных бумагах.

В этой статье мы на понятном языке для новичков расскажем про два главных класса ценных бумаг на бирже: акции и облигации. В чём их различия, какие доходности можно ожидать инвестору, насколько рискованно держать деньги в них?

1. Что такое акции и зачем их покупать — подробное объяснение

Акции покупают для того, чтобы заработать деньги. Поскольку современная экономическая система подразумевает наличие разумной инфляции, а экономики в среднем растут, то прибыли компаний тоже постепенно растут. Это вызывает рост стоимости на акций.

Акция — это доля в бизнесе.

Прибыль от акций возможно за счёт двух составляющих:

Дивиденд — это часть выплаты акционерам с прибыли компании. Можно найти компании, платящие около 9-12% годовых. Средняя дивидендная доходность в нашей стране по всем компаниям на 2020 г. составляет 6,7% годовых. Это значение одно из самых больших доходностей в мире. Например, в США средний размер дивидендов составляют всего около 2%.

Не все компании платят дивиденды. Например, у некоторых нет прибылей, либо все деньги реинвестируют в развитие компании. Так поступает IT-сектор. Их специфика предполагает накопление денег, после чего покупает какие-то новые проекты или создаёт свои. В нашей стране всего две IT-компании: Яндекс и Google.

Можно часто услышать от людей фразу: «у него свой бизнес, он богатый». Хотя зачастую небольшие владельцы малого бизнеса показывают скромные доходы. Но многие даже на знают, что купив акции вы тоже становитесь владельцем бизнеса. Причём в отличии от первого, вам не надо ничего делать. Компания работает полностью самостоятельно, ей руководят топ-менеджмент и директора.

Акционеры несут риск потерять вложенные деньги в следствии падения биржевых котировок. При этом они не несут ответственность за долги компании.

Покупка отдельных акций несёт риски, поэтому стоит инвестировать осознано, понимая все риски.

Сколько стоят акции

Чаще всего их цена не превышает 5000 рублей. Бывают подороже, бывают и дешевле. Но главное, что их ценник доступен для обычных граждан.

2. Что такое облигации и зачем их покупать — подробное объяснение

Фактически, держатель облигаций является кредитором. За это он получает доход в виде процентов.

Купить облигацию — значит, дать в долг эмитенту.

Кто может быть эмитентом облигаций:

В зависимости от надёжности эмитента, доходность по облигациям разная. Здесь наблюдается прямая зависимость: чем надёжнее эмитент, тем на меньшую прибыль может рассчитывать держатель.

Самыми надёжными облигациями считаются государственные (ОФЗ).

Облигации имеют конечный срок обращения. Например, 3 года, 10 лет. При погашении эмитент выкупают весь выпуск по номинальной цене. Момент погашения называют «экспирацией».

В подавляющем большинстве на российским фондовом рынке номинал облигаций составляет 1000 рублей за 1 штуку. В процессе биржевых торгов цена может быть выше или ниже номинала. Во многом стоимость зависит от текущего положения дел эмитента, а также значения ключевой процентной ставки.

Облигации во многом напоминают банковские вклады. Только в отличии от вкладов, держатель может в любой момент продать их на рынке и не потерять накопленный доход.

Облигации слабо волатильны в цене, если речь идёт про выпуски, которые будут скоро погашены (до 2 лет). Их называют «краткосрочными» или «короткими». Долгосрочные выпуски (от 10 лет) могут значительно изменяться в цене в периоды кризисов или панических распродаж.

Доход по облигациям выплачивается периодически в виде купонного дохода. Говоря простыми словами: вам просто поступают деньги на счёт. Периодичность выплаты можно посмотреть в описании к каждому выпуску. У гособлигаций выплаты осуществляются каждые полгода, у многих корпоративных каждые 3 месяца.

Доходность облигаций ограничена в отличии от акций.

3. С чего начать инвестору: как купить акции и облигации — 4 шага

Каждый человек может получить доступ к фондовой бирже. Причём ехать никуда не надо, можно открыть брокерский счёт через интернет. Торговать можно в любой момент, когда работает биржа.

Брокеры предоставляют доступ к торговым терминалам. Причём есть приложения для смартфонов.

Шаг 1. Регистрация у брокера

Это одни из самых крупных брокерских компании в России. У них самые маленькие комиссии на торговые операции. Ввод и вывод денег осуществляется без комиссии. Вы самостоятельно принимаете решение о покупке и продаже ценных бумаг. Многие профессиональные инвесторы и трейдеры выбирают этих брокеров.

Так выглядит форма регистрации:

После регистрации потребуется отправить скан паспорта и ИНН.

Шаг 2. Открытие брокерского счёта

В личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

После чего нужно выбрать тип счёта:

Выбирайте для старта ЕДП. Брокерский счёт ИИС (индивидуальный инвестиционный счёт) можно открыть просто для будущего, чтобы в дальнейшем получить налоговые льготы. За счёт этого ИИС позволяет заработать больше, поэтому имеет смысл разобраться с нюансами его работы. Подробнее читайте:

Шаг 3. Пополнение брокерского счёта

Пополнение брокерского счёта не облагается никакими комиссиями. Например, можно приехать в банк брокера и пополнить счёт наличными или воспользоваться безналичным переводом.

Например, безналичный перевод можно сделать через дебетовую карту Тинькофф без комиссий. Пополнить карту Тинькофф можно также без комиссии. Карта бесплатная в обслуживании, на остаток начисляются проценты, кэшбэк на все покупки. В целом очень удобная карта, более подробно читайте: обзор про карту Тинькофф.

Шаг 4. Покупка акций и облигаций

Как только на брокерском счёту появились средства, можно выставлять заявки на покупку акций. Брокер предоставит доступ к терминалам для торгов.

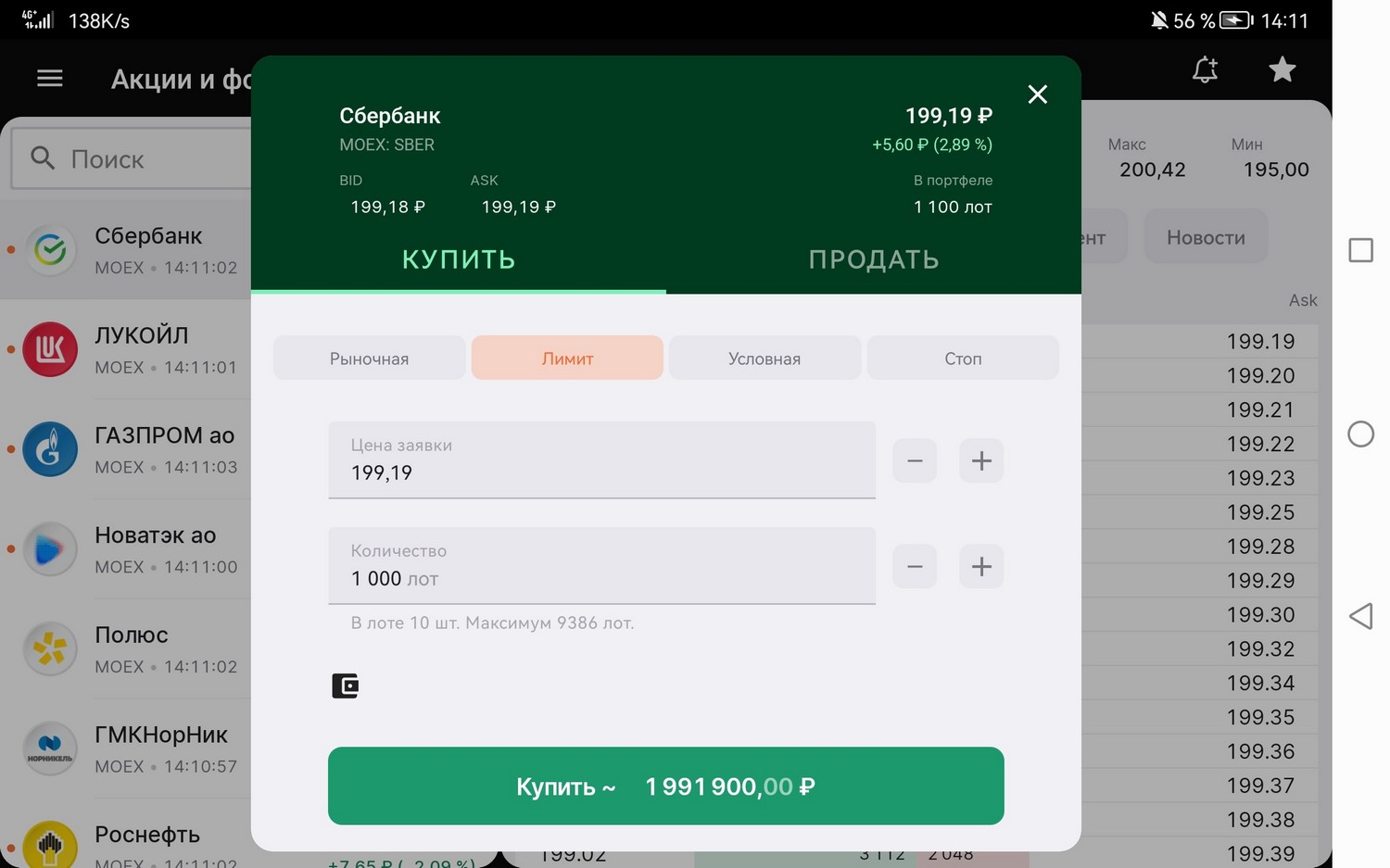

Например, так выглядит интерфейс при покупке акций Сбербанка (тикер SBER) через мобильное приложение «Финам Трейд» (брокер Finam):

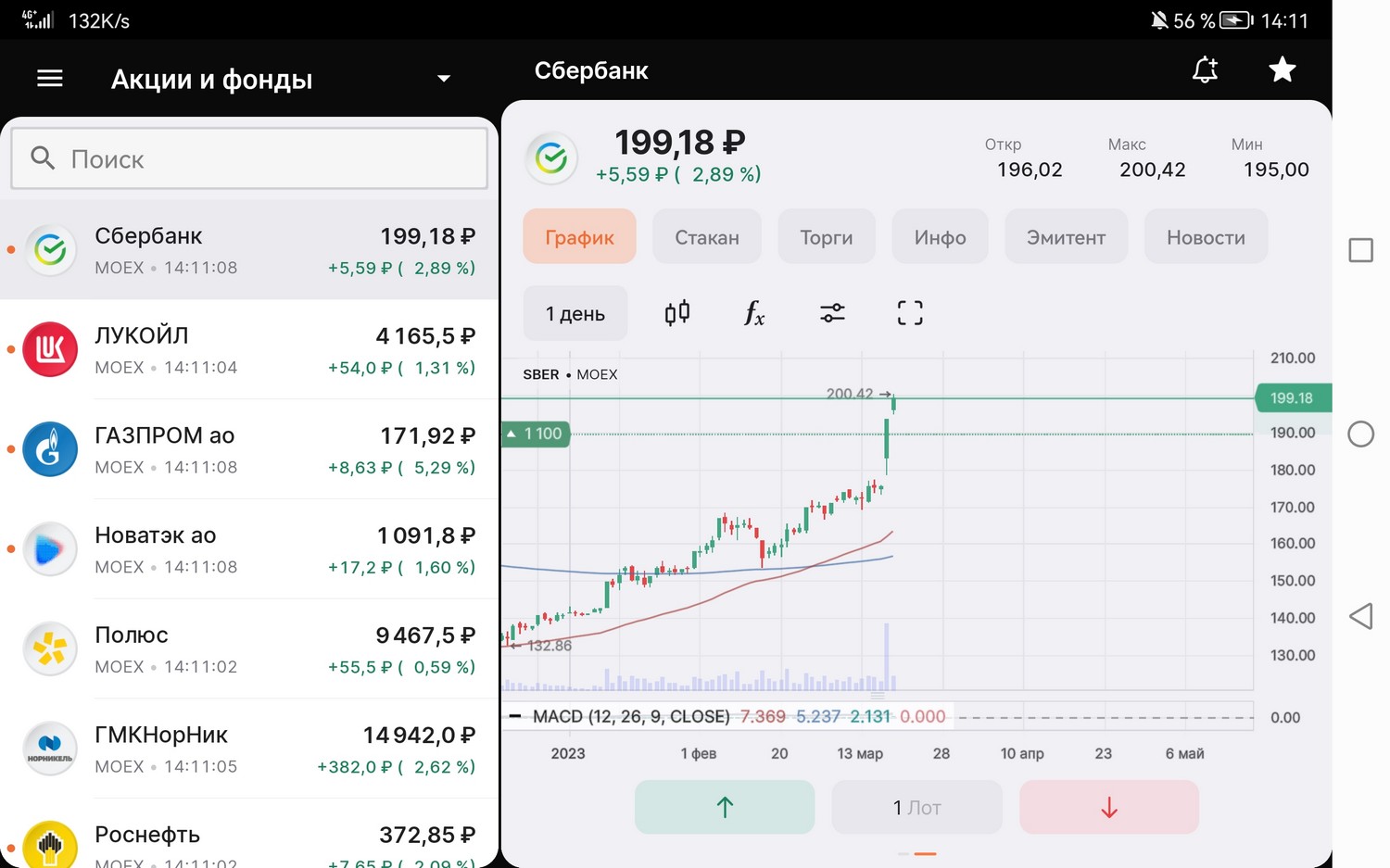

Также в приложении есть удобная возможность просмотреть текущий график торгов:

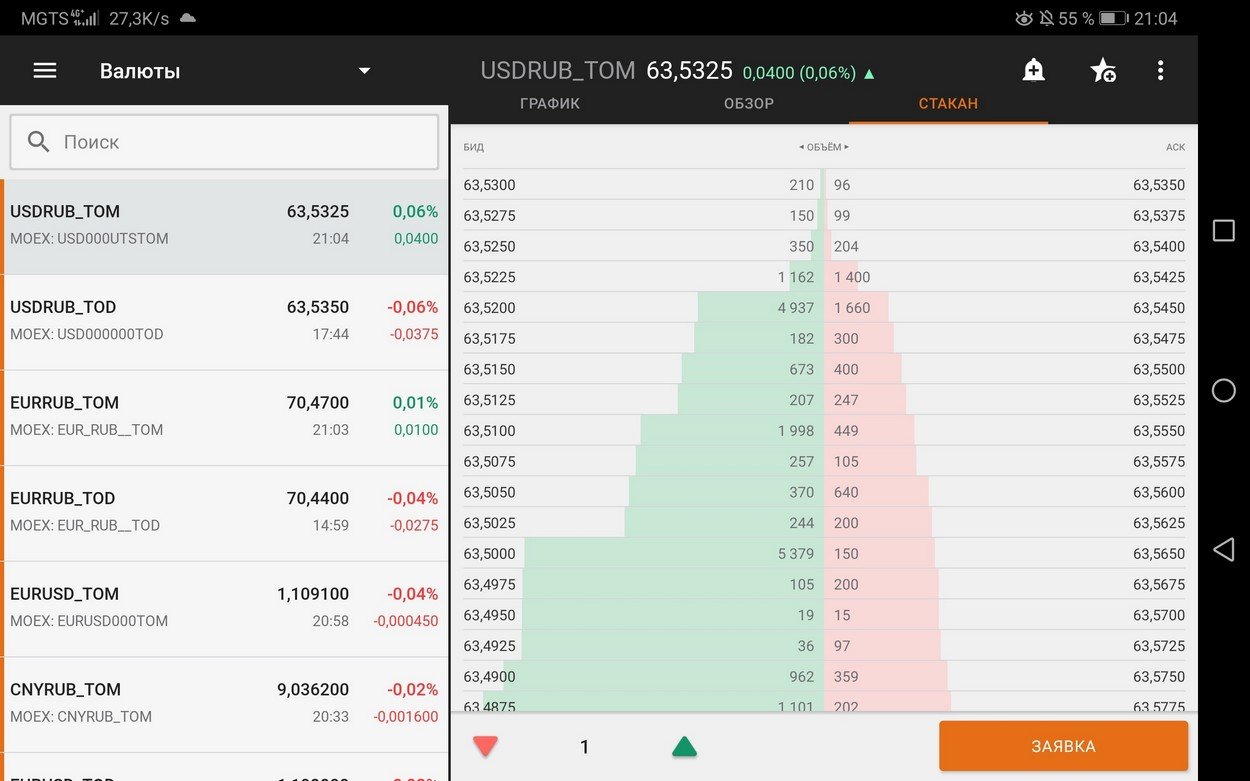

Удобно представлен биржевой стакан со всеми активными лимитными заявками:

4. Во что инвестировать акции или облигации

Приведём таблицу сравния долевых и долговых ценных бумаг.

| Акции | Облигации |

|---|---|

| Бессрочны | Имеют срок действия |

| Потенциально более высокая прибыль | Доходность ограничена |

| Высокая волатильность в цене | Слабо колеблются в цене |

| Цена может упасть и не восстановится | В день погашения цена будет составлять номинал |

Главная идея следующая: акции более доходны, волатильны в цене и рискованны. Облигации менее доходны, волатильны в цене и менее рискованны.

В зависимости от характера инвестора каждый самостоятельно решает: в каких пропорциях инвестировать в акции или облигации, готов ли он нести риски, каковы его горизонты инвестирования.

Оптимальным решением является включение обоих типов этих ценных бумаг в своей портфель. Так советовал легендарный инвестор Бенджамин Грэм (автор книги «Разумный инвестор»), основоположник стоимостного инвестирования.

Выбор между акциями и облигациями во многом зависит от срока инвестирования. Если инвестор хочет забрать деньги в ближайшие 1-2 года с рынка, то покупка акций для него будет схожа с лотерей (повезёт или нет). Поскольку в момент снятия денег рынок может быть в сильной коррекции, поэтому для такого короткого срока вложения лучше все деньги вложить в краткосрочные облигации. Если же срок от 2 лет и больше, то имеет смысл включить часть акции в портфель.

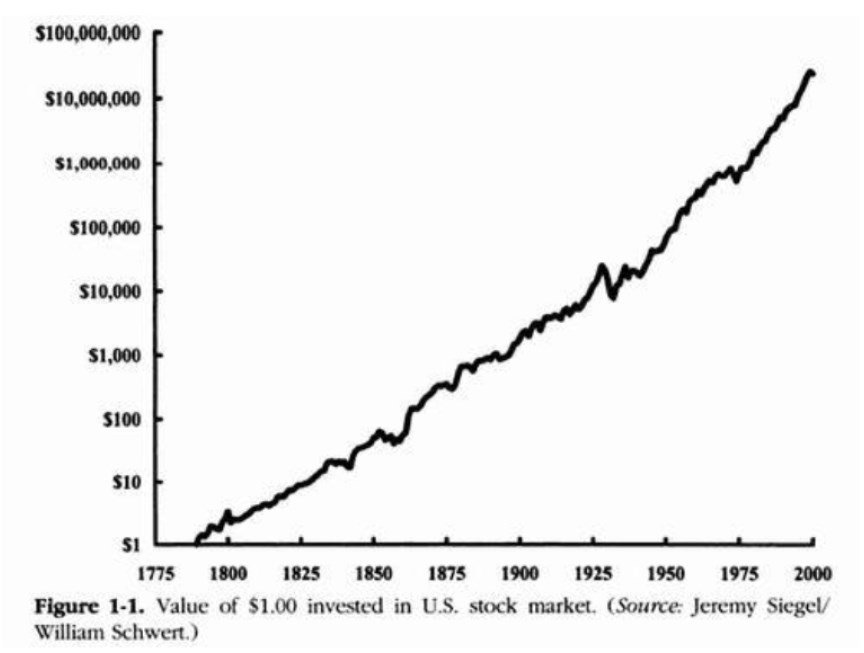

Акции показывают большую доходность, чем облигации на больших горизонтах инвестирования. В краткосрочной перспективе невозможно предсказать их будущую стоимость.

5. Сколько можно заработать на акциях и облигациях

1. Заработок на акциях

На этот вопрос невозможно ответить, поскольку никто не знает какая цена акций будет даже завтра, не говоря про прогнозы на года. Даже недооценённая компания может через год стать ещё более недооценённой.

Средний рост фондового индекса с учётом реинвестирования дивидендов составляет годовых для российского рынка, для американского. Это исторические данные.

Фондовый индекс является отражением биржевых котировок крупнейших компаний страны.

В этой доходности не учтена инфляция, то есть реальная доходность инвесторов будет ниже на величину годовой инфляции.

Отдельные акции могут как расти, так и падать значительно сильнее индекса. Их отбор — это целое мастерство. Новичкам вряд ли удастся делать это максимально эффективно.

Точка покупки акции имеет большое значение, особенно для краткосрочный результатов.

На нашем сайте есть калькулятор инвестора, который показывается сколько можно заработать в среднем за какой период. Можно указать стартовую сумму и сумму ежемесячных накоплений. Ссылка на калькулятор.

Например, при стартовой сумме 100 тыс. рублей и ежемесячном откладывании 3 тыс. рублей под ставку 18% через 10 лет сумма составит 1,59 млн рублей. Из них 1,13 млн рублей это будут заработанные проценты.

2. Заработок на облигациях

Доходность еврооблигаций в среднем составляет 2-4% годовых.

Еврооблигации (от англ. «eurobonds») — это обычные облигации, выпущенные российскими эмитентами в иностранной валюте. Зачастую их называют «евробондами».

6. Какие акции и облигации купить новичку

Мы не даём индивидуальных инвестиционных рекомендаций. Представленная информация выложена лишь для ознакомления!

Сложно ответить однозначно на вопрос: какие акции и облигации купить сейчас. Вообще инвестиции это долгосрочный процесс, но мало кто готов ждать. Большинство инвесторов волнует вопрос заработка прямо сегодня. Никто не знает куда пойдут биржевые котировки сегодня, поэтому гарантированного заработка на бирже не бывает.

Никто не знает будущие биржевые котировки, а те кто думает, что знает являются выдумщиками и прогнозистами. Причём предсказатели и аналитики не торгуют и не инвестируют.

Поскольку статья рассчитана на разумных инвесторов, то мы более детально рассмотрим долгосрочные инвестиции в акции и облигации.

Новичкам лучше всего составить инвестиционный портфель ценных бумаг. Это позволит диверсифицировать риски потери от отдельных компаний.

Инвестиционный портфель или портфель ценных бумаг (от англ. «investment portfolio») — это совокупность акций и облигаций с оптимальным соотношением доходности и риска для конкретного инвестора.

Выделим правила формирования состава портфеля, чтобы инвестор чувствовал себя комфортно:

Новичкам можно начать с покупок дивидендных акций крупных компаний, их называют голубыми фишками. Это устойчивые бизнесы с долгой историей.

Из облигаций традиционно все начинают с ОФЗ. Они же самые надёжные, но малодоходные. Начинающим лучше взять выпуски, которые имеют дату погашения до 5 лет, чтобы снизить риски сильного колебания цены.

Практически всегда существовало такое понятие как акции «роста» и «стоимости». Главное отличие в том, что акции роста имеют высокие темы прироста прибыли. Инвесторы новички любят вкладывать деньги в них, думая, что это разумная инвестиция. Но как правило, эти компании продаются по очень дорогим мультипликаторам. Будущие высокие темпы роста уже заложены в текущую цену. В случае замедления темпов акции роста могут сильно упасть.

Грэм советовал вкладывать только в крепкие акции (стоимостные), которые переживут любой кризис. Инвестор может спать спокойно, зная, что его компания точно устоит.

7. Инвестировать сразу в весь рынок

Если совершенно нет желания разбираться с поиском отдельных акций, то можно использовать принцип «пассивного индексного инвестирования».

Смысл пассивного инвестирования в следующем: копировать состав фондового индекса, поскольку он уже содержит самые лучшие компании. Он же является отражением средней доходности всего рынка.

Чтобы не покупать самостоятельно десятки акций из индекса, можно просто купить ETF-фонды, которые всё сделают за вас. Эти фонды торгуются на фондовой бирже, также как и акции. Их стоимость доступна для каждого физического лица от 5 до 10000 рублей за 1 штуку.

1 пай ETF фонда содержит в себе корзину ценных бумаг. Инвестор сразу покупает готовый сбалансированный портфель. При этом фонд самостоятельно проводит ребалансировку.

ETF фонды имеют небольшую комиссию за управление, но она уже включена в стоимость этих фондов. Для инвесторов ETF даже выгоднее, чем самостоятельное копирование, поскольку:

Выгодные ETF на российские акции (с указанием комиссии):

Из облигаций можно выделить следующие ETF:

Подробнее про ETF читайте:

8. FAQ ответы на вопросы начинающих

Продать ценные бумаги можно в любой момент работы фондовой биржи. Торговая сессия идёт по рабочим дням с 10:00 до 18:40. Для ликвидных активов сделана ещё дополнительная сессия с 19:00 до 23:55.

Акции торгуются в режиме торгов Т+2, ОФЗ — Т+1, корпоративные выпуски — Т+0. Поскольку официальные расчёты происходят через несколько дней, то при продаже акций вывести деньги можно через 2 дня.

2. Может ли брокер пропасть с деньгами

Выше были приведены ссылки на фондовых брокеров. Они существуют на рынке уже более 20 лет. Имеют крепкое финансовое положение. Шансы, что с ними что-то случится минимальны.

Даже если брокерская компания перестанет работать, то все ценные бумаги клиентов не пропадут. Данные о владельцах хранятся в депозитарном реестре. Поэтому, если брокер перестанет существовать, можно просто перенести свои активы к другому брокеру.

3. Купил акции, а они упали что делать

Биржевые котировки акций падают и растут. Это свойственно рынку. Если инвестор является держателем успешных компаний, то можно просто подождать, пока цены отрастут обратно. Если инвестор не может смотреть как рынок падает, то ему стоит хранить деньги в краткосрочных ОФЗ. Нервы дороже денег.

4. Можно ли жить только на прибыль с акций

При достаточно крупных суммах денег на брокерских счётах, можно жить только с доходов с рынка. Таких людей крайне мало в нашей стране, но и фондовый рынок по сути только зарождается.

Какая сумма нужна, чтобы можно было жить на прибыль с акций и облигаций? С учётом дивидендов в 6% годовых, можно посчитать сумму. Вот примерные расчёты:

Вероятнее всего доход с акций будет больше, мы взяли консервативный вариант.

Процесс зарабатывания деньги на колебаниях биржевых активов называют трейдингом, человека в этом случае называют трейдером.

Трейдинг предполагает активное участие трейдера: ежедневно отслеживать новости, котировки, совершать много торговых операций.

Для заработка потребуется какая-то стартовая сумма. Причём чем больше, тем больше возможностей будет у трейдера.

Как показывает практика, на трейдинге зарабатывают крайне мало людей, поскольку это удел избранных. Биржевые котировки невозможно предсказывать, в следствии чего большинство теряют деньги на этой работе. Гораздо прибыльнее и спокойнее просто заниматься инвестированием.